こんにちは、確定拠出年金相談ねっと 認定FP

アイマーク株式会社 代表の村松です

金融広報委員会の調べによると、若い世代だけに限らず、単身、2人以上世帯ともに貯蓄ゼロの世帯が一定数あるという結果になっています。平均寿命も延びる傾向があり、老後までにいくら用意していいのか不安は尽きないのではないでしょうか?

今回は金融広報委員会の調査をもとに、今からでもできる資産形成の方法について解説します。

貯蓄ゼロはどれくらいいる?

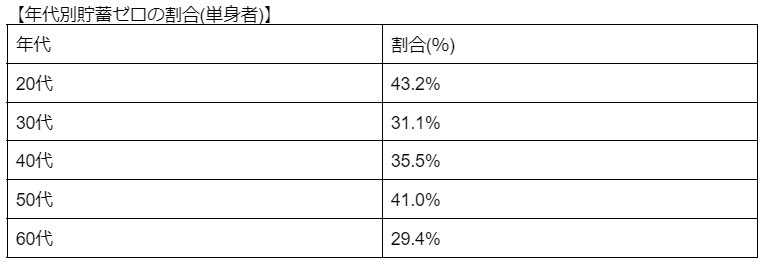

金融広報委員会「令和2年度家計の金融行動に関する世論調査(単身世帯調査)によると、貯蓄ゼロと回答したのは全体で36.2%。年代別では以下の通りです。

www.shiruporuto.jp/public/data/movie/yoron/tanshin/2020/20bunruit001.html

まだ、収入が低いと考えられる20代の割合が多いですが、その他の世代でもまんべんなく貯蓄ゼロの世帯がいることがわかります。

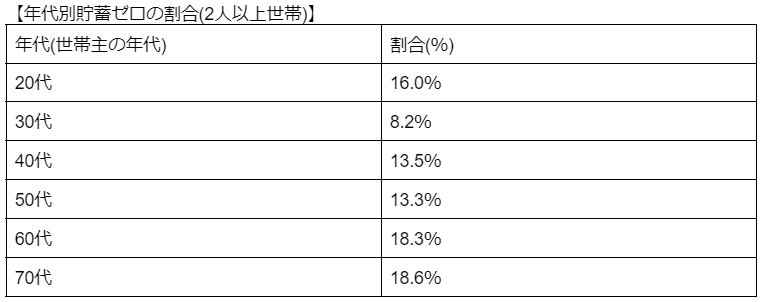

次に2人以上世帯の状況を確認してみましょう。貯蓄ゼロと回答したのは全体では16.1%です。

www.shiruporuto.jp/public/data/movie/yoron/tanshin/2020/20bunruit001.html

単身世帯よりも、貯蓄ゼロの世帯は少ない傾向にありますが、それでも各年代ごとに一定数は貯蓄ゼロの世帯はあるようです。

老後いくら必要か?

生命保険文化センターの調査によると、夫が65歳以上で、妻が60歳以上の無職世帯(夫婦のみ)の家計では、税金や社会保険料を除いた自由に使えるお金(可処分所得)が20.7万円。それに対して消費支出は24.0万円で1ヶ月あたり、3.3万円が不足する計算になります。

単身者の場合はどうでしょうか。

可処分所得は11.5万円。それに対して消費支出は13.9万円で、月に2.4万円が不足する計算です。

また、厚生労働省の簡易生命表(令和元年)によると、2019年の日本人の平均寿命は男性で81.41歳。女性で87.45歳。

仮に単身者の男性が65歳の定年退職後から平均寿命、約81歳まで生きるとすると、老後の生活費は2.4万×12ヶ月×16年=約460万円が最低限必要になります。

ただ、これ以上長生きをすればこの限りではありませんし、あくまでも必要最低限の生活費をベースにしているので、介護施設に入ったり、病気などで入院をしたり、自宅のリフォームなどが発生すればこの限りではありません。

貯蓄だけでは安心できない

また、厚生労働省による簡易生命表の平均寿命の年次推移をみると、ほぼ毎年平均寿命が延び続けています。老後は貯蓄がいくら必要かという議論は多くありますが、寿命が延びれば、その分病気や介護状態で大きな出費が発生しやすくなります。

老後は貯蓄がいくらあっても安心できないのは当然といえるでしょう。

資産運用で資産寿命を伸ばすことを考える

長生きのリスクを心配せずに老後の生活を続けるためには、資産運用を行いそれを取り崩すことで、資産寿命を伸ばすことが効果的です。

ところが預貯金や債券といったローリスク、ローリターンの運用をしていては、資産寿命を延ばすのは不可能に近いです。資産寿命を延ばすためにはどの様な商品で運用をするべきなのでしょうか?

減少しない老後資産を作ることも可能

投資は長期投資をすることで、大きく資産を増やすことができます。アインシュタインの考えた72の法則というのをご存じでしょうか?72の法則とは、お金を2倍にするためには、どれくらいの年利で運用すればいいのかを計算する方法です。

100万円を10年で倍にするためには、72÷10年=7.2%つまり年利7.2%の利率で運用する必要があります。

では100万円を20年で倍にするためには年利何%になるでしょうか?

72÷20年=年利3.6% つまり、20年かければ年利3.6%の利率で運用すればよいことになります。

投資においては、リスクとリターンは表裏一体の関係にあるため、利率が高い運用をすれば、リスクも高まります。時間をかければ、リスクをおさえた運用でも資産を増やすことができるのです。

しかし、ここではリスクもリターンも高い運用商品を選び、さらに時間をかけて運用をしていただくことをおすすめします。

若いうちから資産運用をスタートし、さらにリスクとリターンの大きい商品を活用することで運用益が生活費を上回り、目減りしない資産を形成することも可能です。

確定拠出年金企業型で実現できる

運営管理機関の取り扱っている商品にもよりますが、確定拠出年金企業型の商品ラインナップでも、目減りしない資産を形成することは可能です。

貯蓄ゼロの社員を生み出さないためにも

確定拠出年金企業型は老後の資産形成をするための制度です。仮に、従業員個人が老後のための貯蓄をすることが苦手でも、会社で確定拠出年金企業型を導入をすることで老後の資産を準備する環境をつくってあげることができます。

老後に貯蓄ゼロの社員を生み出さないためにも、確定拠出年金企業型は大変おすすめできる制度です。

まとめ

貯蓄ゼロの世帯は単身、2人以上世帯いずれも各年代に一定数はいます。老後に貯蓄といっても、平均寿命が延び、病気や介護にかかる費用も考えると、いくら用意をしても不安を拭い去ることはできないでしょう。

確定拠出年金企業型を上手に活用することで、生活費として取り崩しても、目減りをしない資産を作ることが可能です。

ただし、まずは老後に貯蓄ゼロの社員を生み出さないように、確定拠出年金企業型を導入して従業員の老後の資産形成の後押しが必要です。アイマークでもアドバイスできますので、気になる方はぜひご相談ください。