こんにちは、確定拠出年金相談ねっと 認定FP

アイマーク株式会社 代表の村松です

確定拠出年金企業型の商品ラインナップの中には、ほとんどの場合バランスファンドが含まれています。

確定拠出年金企業型の導入時のセミナーでは、「商品選びに迷ったら元本確保型商品を選ぶよりは、バランスファンドをとりあえず選びましょう」といった論調で進められることも多いため、バランスファンドを選んでいる人は多いかもしれません。

しかし、バランスファンドを選んだまま、全く見直していないのであれば、もしかしたらもっと増やせたかもしれないチャンスを逃している可能性があるのです。この記事ではバランスファンドの仕組みと、なぜお任せしてはいけないのか、その理由について解説しています。

バランスファンドとは

確定拠出年金企業型の商品ラインナップの中には、国内債券投資信託、海外債券投資信託、国内株式投資信託、海外投資信託などがあります。加えて投資信託を選んでいいかわからないという方向けに複数の投資信託を組み合わせて運用するバランスファンドという商品が用意されています。

バランスファンドのメリット

確定拠出年金企業型の運用商品は実に多くのラインナップがあります。そのため投資に慣れていないけれど投資商品に挑戦してみたいという方にとって、バランスファンドはとてもありがたい商品に感じるでしょう。ここではバランスファンドのメリットについてご紹介します。

配分割合はプロにお任せできる

バランスファンドに限らず、投資信託もファンドマネージャーという投資のプロが、その投資信託の方針に沿って運用をしています。投資にまだ慣れておらず、個別の株式や債券を購入するのは少し不安というかたは、投資信託の方が比較的安心です。

配分割合変更もお任せできる

バランスファンドのうち、リスクコントロールファンド(またはアロケーション型)や、ターゲットイヤーファンドは、経済情勢や運用期間に応じて配分割合変更もプロにお任せすることができます。

商品を1つ選ぶだけで商品の分散投資効果がある

投資信託単体でも多くの企業の株式や、多くの国の債券で運用しているため、リスクをおさえて運用できる商品の分散投資の効果が働いています。

しかし、例えば国内株式投資信託であれば、運用の中心は国内株式で、外国株式投資信託であれば、運用の中心は海外株式になります。

バランスファンドなら国内外の債券や国内外のREIT(不動産投資信託)、国内外株式など、本人のリスク許容度にあわせた商品を1つ選べばそれぞれの資産で分散投資をしてくれるのです。

単体の投資信託よりも効果的な分散投資の効果が働くうえ、ファンドマネージャーという投資のプロが運用をします。

バランスファンドの種類

バランスファンドは、主にアセットミックスファンド(または、配分比率固定型)、リスクコントロールファンド、ターゲットイヤーファンドの3つに分類されます。

ここではそれぞれの違いを詳しく解説します。もし導入を検討しているのであれば、株式と債券のリスクとリターンの関係を理解したうえで各バランスファンドについて考えてみてください。

株式と債券について

株式とは出資した投資家に対して発行する証券のことです。企業は投資家から出資を受けた資金を事業活動に活用し、その結果、得られた利益を投資家(株主)に還元します。

一方、債券とは国や自治体が発行する借用証書となります。この債券を購入すると投資家は自治体にお金を貸したことになるのです。債券には満期があり、満期日である償還日に額面金額に利子を上乗せして投資家に償還(返済)します。

一般的には、株式と債券を比べると株式の方がリスクもリターンも大きい傾向があります。

これをふまえて、各バランスファンドの特徴をみていきましょう。

アセットミックスファンド

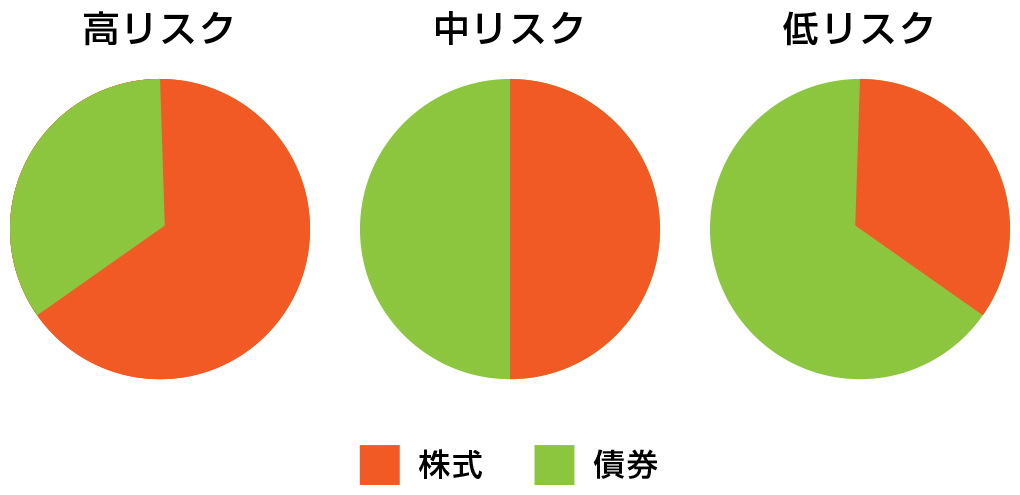

アセットミックスファンドは、配分比率固定型とも呼ばれ、国内外の債券、株式、REIT(不動産投資信託)などで運用され、配分比率があらかじめ決まっています。

例えば、アセットミックスファンド株式30%型という商品があったとすると、配分割合のうち国内株式と外国株式の合計を30%に維持し、残りは他の商品で運用をしてくれるのです。

また、アセットミックスファンド株式70%型という商品があったとすると、配分割合のうち70%が株式で運用をするファンドなので、リスクは高いですがリターンも大きい積極運用の商品と考えられます。

このように配分比率のうち、株式の割合が大きくなるほど、投資のリスクとリターンも大きくなります。

リスクコントロールファンド

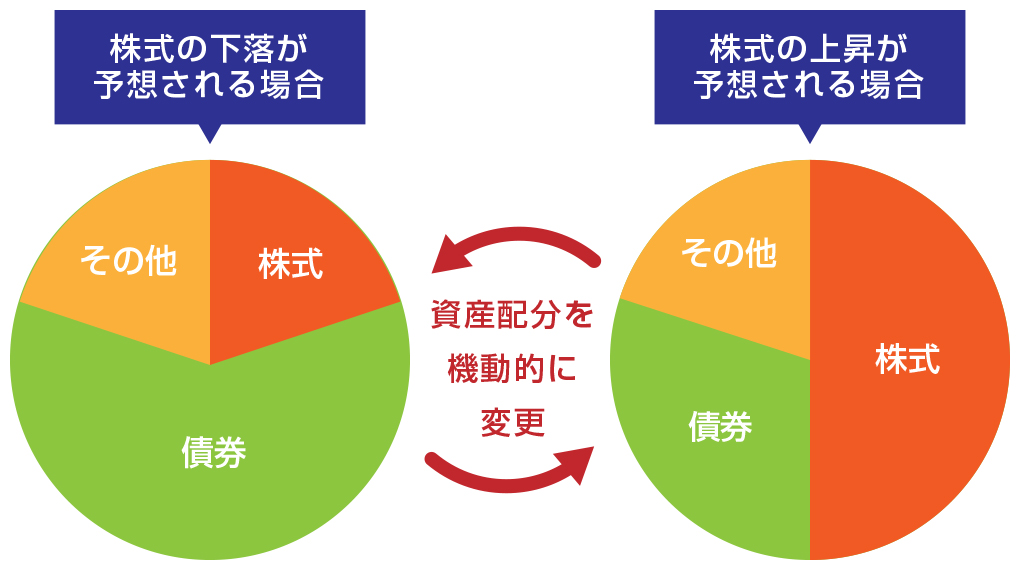

別名アロケーション型といい、経済情勢に合わせて、プロのファンドマネージャーが配分割合を調整してくれる商品です。

株式市場が好調と予想される時は株式の配分比率を増やし、積極運用をしてリターンを狙い、株式市場が不調と予想される時は株式の配分比率を減らし、債券の比率を高めて安全な運用を維持します。この配分比率の変更は、自分でやる必要はなく、投資のプロが行ってくれます。

ターゲットイヤーファンド

投資は一般的に運用期間の経過とともにリスクをおさえた運用に切り替えていく必要があります。60歳や65歳といった確定拠出年金企業型の受け取り年齢が近づけば、元本を減らすような運用は避けるべきとされているからです。

ターゲットイヤーファンドは、運用当初は株式投資の比率が高い比較的積極的な運用を行い、受け取り年齢に近づくにつれて運用商品のうちの債券比率を自動的に増やしていってくれます。

ターゲットイヤーファンドを持っていると、年齢に応じて配分割合を変更する必要はありません。

バランスファンドの注意点

バランスファンドは、投資にまだ慣れていない、忙しくて運用結果を目にする時間が無い人にとって、大変魅力的な商品に感じるかもしれません。しかしメリットだけではなく注意点も存在します。もし投資先として考えているようでしたら、注意点も踏まえて今一度検討してみてはいかがでしょうか。

あまりお任せにしすぎると投資の知識が身につかない

バランスファンドによって運用をお任せするは一見魅力的かもしれませんが、その分投資について考える機会は失います。投資初心者だからといって、バランスファンドを選んだままにしていると、いつまでたっても投資の知識が身につかないことにもなりかねません。

分散投資でリスクをおさえてもリターンは少なくなる

バランスファンド1つでリスクをおさえることはできますが、リスクをおさえればリターンは少なくなります。長期の運用期間がある場合は、時間の分散効果を活用して、リスクの高い運用商品も検討するべきです。

バランスファンドは、分散投資の効果が働いていることで安心できる商品かもしれません。しかし大きいリターンを得られるかといえば、他にももっと投資の収益が出せる商品が存在するケースだってあるのです。

このようにバランスファンドでお任せしてしまうことは、もっと増やせたかもしれないチャンスを棒に振ってしまっている可能性があります。

今後、高齢化がさらに進むと、今手元にある資金をどれだけ効率よく運用するかが大変重要になってきます。収入を得ながら運用ができる期間は、いわば資産運用の練習期間です。

退職後の資産運用は、この練習期間でどれだけ運用の練習を行ったかにかかっています。

まとめ

バランスファンドは、忙しい人や投資初心者にとっては非常に便利で安心できる商品です。しかし、いつまでもバランスファンドを保有し続けていることはあまりおすすめしません。また、今後は受給開始年齢を75歳まで伸ばすことができ、加入期間も70歳までとなります。

今後はますます運用する期間が長くなり、資産形成をしやすい環境が整うので、自分で投資方針を決めて運用する人と、そうでない人では大きく差がつくと考えます。資産運用にあたり気になる点があれば、アイマークへお気軽にご相談ください。