ご相談者データ

中村 祐介さん(仮名)

〔年齢〕40歳

〔職業〕会社員

〔家族構成〕妻 38歳(専業主婦)

子ども 長女5歳 次女0歳

相談しようと思ったきっかけ

5年前、長女がまだ妻のお腹にいるときに住宅購入を検討しました。

しかし、その頃は転職をしたばかりで収入も安定しておらず、希望した物件の購入決断をするには不安要素が多かったため、検討を見送りました。

5年経過した今、収入も安定し年収も上がったことと、次女が生まれ家族が増えたことから再度住宅購入を検討し始めました。

年齢を考えるとこれ以上住宅購入のタイミングを先送りしたくはないのですが、今の収入で住宅購入に踏みきっても問題ないか、購入予算をどの程度とすればよいかどうか相談したいと思います。

ご相談内容

・今の年収でどのくらいのローンが組めるのか?

・35年返済の住宅ローンを組んだ場合、退職後にローンが残ることが心配

・年収が増えたのに、なぜかなかなか貯蓄ができていないので、住宅購入後に教育資金や老後資金など貯められるか不安

中村さんの現在の家計の収支は以下の通りです

【収入】

①年収 600万円(額面)

(月ごと手取り30万円 ボーナス手取り60万円×2)

②児童手当(1か月) 長女1万円 次女1.5万円

【支出】

月ごと支出内訳

住宅費 家賃 12万円(管理費含む)

住宅費以外の生活費(食費、日用品、水光熱、被服費、車維持費、レジャー費 など) 13万円

子ども費 習い事 幼稚園バス 1.5万円

生命保険(夫1.5万円 妻0.5万円)

おこづかい 夫3万円 妻無し

使途不明金3万円

こども預金(児童手当分) 2.5万円(4か月分まとめて口座に預金)

ボーナス 支出内訳(夏、冬合計)

レジャー費 20万円

毎月のマイナス分補填 1か月平均4.5万円×12ヶ月 54万円

自動車保険、自動車税、12万円

貯蓄 34万円

預貯金

銀行預金 200万円

子ども教育費用預金 90万円(児童手当て累積)

ご相談でお話しした内容

借入可能額と返済能力は異なる

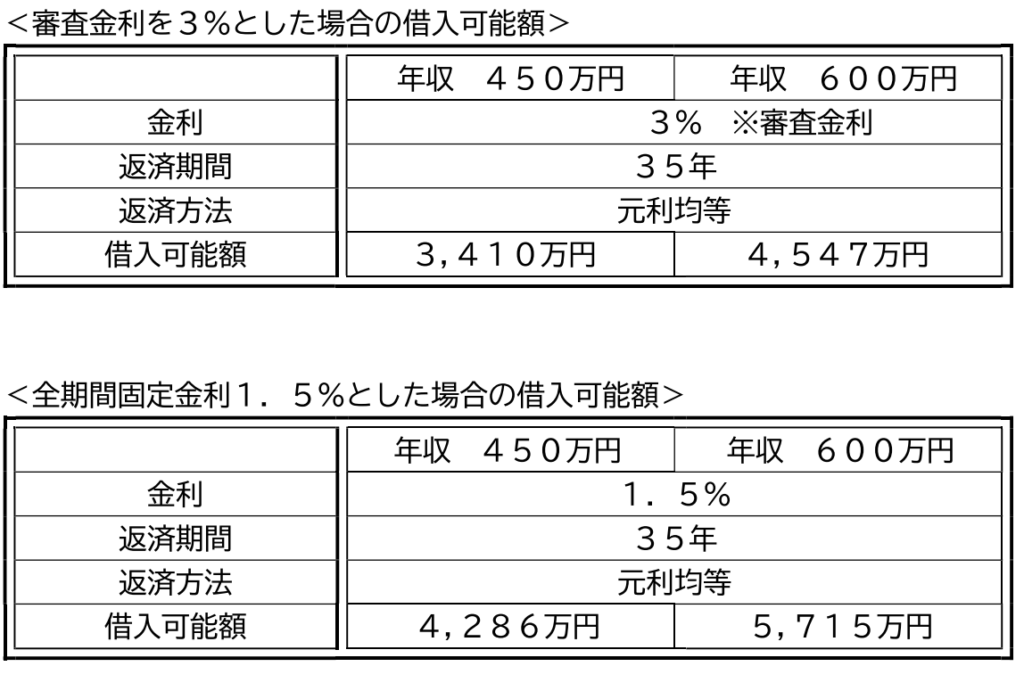

5年前の年収は450万円、現在は600万円と、確かに年収は上がりました。年収が上がるとローン借入可能上限額が上がるため、検討する物件価格帯を上げることが可能です。

実際銀行からどのくらい借りられるのか、計算してみましょう。

銀行の審査金利を3%として計算すると、年収450万円と年収600万円とでは、年収600万円の方が1137万円借入可能額が増えます。さらに全期間固定金利1.5%で計算をすると、なんと1429万円借入可能額が上がることになります。

ただし、年齢が上がれば当然これから働ける期間が短くなります。仮に70歳まで働くと考えると、35歳だと35年就労収入がありますが、40歳だと30年です。毎月の給料からローンを返せる期間が短くなる訳ですから、返済能力は借入可能額の上昇率ほど上がらないことを知っていただきたいと思います。

ついつい年収で検討可能な物件価格帯を判断してしまいがちなので、ここは注意です。

いくら借りるかを検討する

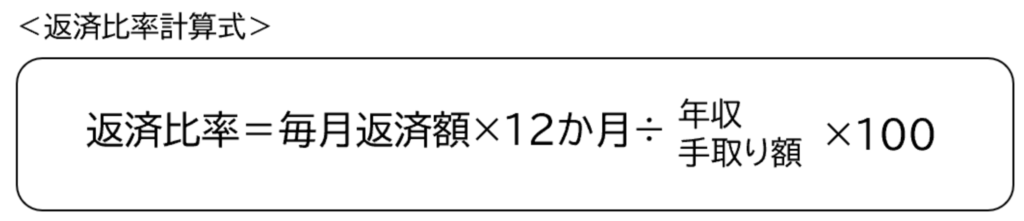

多くの金融機関では審査上年収の30~35%を返済比率の上限に設定しています。返済比率とは、年収に占める各種借り入れを合計した年間返済割合のことです。そのため手取りをベースに計算をすると、返済額の占める割合がさらに高くなります。具体的な数字を比較してみましょう。

年収600万円 年間返済住宅ローン180万円 ⇒ 額面で計算した場合の返済比率30%

では、これを手取り金額(480万円とする)で計算してみましょう。

180万円÷480万円×100=37.5(%) (※住宅ローン以外の借り入れが無いものと仮定)

いかがでしょうか。手取りから約4割ものお金がローンの返済に消えていくと思うと、この返済比率は現実的ではないと感じられるのではないでしょうか?

販売会社では「返済比率を年収の30%におさえられていれば大丈夫」とよくいわれますが、家計は手取りで考えますので実際には37%を超える比率になります。更にマンションであれば住宅ローンだけではなく、管理費、修繕費が入ります。これらを含めた住宅費として、家計に占める割合を出すことが大切です。

余裕を持った住宅費割合は、住宅ローン全期間固定であれば金額の変動がないため25%、変動金利であれば金利上昇リスクも考え、20%以内に収まるよう考えてみましょう。中村さんの場合、手取り金額480万円ですので返済比率を25%とした年間返済額は120万円となります。よって、この計算でおこなうと借入額2890万円となります。 ※全期間固定金利1.5% 30年返済とした場合

上記の金額差をご覧いただいていかがでしょうか?返済比率の計算を年収で計算するのか、手取り額で計算するのか、また返済期間も異なるためここまでの金額差が出てくるのですが、知っていただきたいことは銀行の審査に通るということは借入可能限度額に近い住宅選びをしてしまう可能性があるといことです。年収は上がる想定で、奥様は働く前提で資金計画をする方がいらっしゃいますが、昨今の経済状況のようなことが今後再び起こらないとも限りません。収入が上がった分は他のことに使う可能性もあります。

弊社のFP相談にお越しになるお客様によく見受けられる事例ですが、今は異常な低金利。ついつい金利の低い方(変動金利)でローンを組んでいらっしゃる方も多いですが、これを金融機関から言われた返済比率で考えるのはとてもリスキーです。変動金利でなければ住宅購入ができない、あるいは35年ローンでなければ検討物件が買えないなど、一番低い金利で最も長い返済期間でのローン設定は、リスク以外何ものでもないと私は考えます。

気に入った物件が目の前にあると、なんとか手に入れたいと思うがあまり都合の良い数字に目が向いてしまいますが、家族が安心して暮らせる住宅購入を実現するための資金計画を優先して立てるべきでしょう。その点、中村さんは、住宅を検討する前に資金計画のご相談にお見えになりましたので、賢明だったと思います。

完済年齢が5年後ろにずれた時はどうなる?返済期間の設定に注意

借入額2890万円の試算は、70歳完済年齢の場合です。現役年齢は今後上がることが予想されますので70歳としましたが、健康でなければ働けないということも考えると同じ借入金額で65歳完済プランでも試算してみましょう。

すると、2890万円返済期間25年 年間返済額1,386,972円(金利1.5%)となります。1ヶ月あたり15,000円支払い額が多くなりますが、これであれば支払いは問題がなさそうです。

ここでのポイントは、プランBとして70歳まで働けなくても返済計画が成り立つことを理解したうえで「あえて」返済期を70歳完済、つまり30年ローンにするというところです。なぜならば住宅ローンは保険の代わりにもなるからです。つまり、返済できる金額に少し余力をもちながら別途資産を手元に確保できれば、万が一の時には住宅ローンは無くなり、かつその後の生活資金として手元の資産が残るからです。

また、住宅ローンは世の中の金利で一番低いものなので、借入期間を長くし、手元資金は運用に回すことも選択肢としてあるかと思います。リスクが高いものではなく、住宅ローン金利以上が見込めればよいため比較的安定した運用の選択肢も取れるでしょう。

反対に、返済期間を長くすると月の返済額が安くなるからといって、70歳完済プランを安易に75歳完済プラン(35年返済)で借入額を決めないことです。

家計費のバランスを再確認

住宅の購入予算、住宅ローンの返済計画に目途がついたところで、中村さんにはもうひとつ不安がありました。今でさえ貯金ができないのに、ローンを抱えて大丈夫なのかという点です。確かにお子さんはまだ小さいですし、さらに夫婦の老後資金準備もこれから考えなければなりません。住宅を買ったからといって、すべて終わりという訳ではなく、むしろこれからなのです。

現在の家計の支出をみますと、いくつかの心配な点が見えてきました。

①毎月の支出は赤字で、ボーナス補填金額が月平均4.5万円は多い

②おこづかいは無しとするよりも金額を決めることをお勧め

おこづかいはご主人様の設定はありますが、奥様の設定はありません。使途不明金が3万円と多いため、もしかすると奥様のさまざまな支出がこの中に入っているのかもしれません。

③食費、日用品等の生活費を見直す

分譲住宅は生活スペースが大きくなること、また間接照明、床暖房といった設備が増えるので住宅購入後、水光熱は15%から20%ほど上がると言われています。今の状況よりも生活費が上がってしまっては貯蓄割合に影響が出ますので今から見直せるところは見直しましょう。

④ご主人さまの保険について

ご主人さまの保険ですが、掛け捨てで1.5万円はやや高いかもしれません。住宅購入時に保障の重複が出てくる可能性がありますので、ここはあらためて保障内容を見直しましょう。

⑤貯蓄について

貯蓄が年間34万円は少し心もとないですね。理想は手取り金額の20%約100万円弱ですが、まずは15%70万円ほどを目指しましょう。使途不明金、保険、通信費、変動費など全体で20%削減出来たら達成できる数字です。

まずは家計の内訳を確認するところから始めましょう。

まとめ

住宅を検討する時間は楽しいものです。物件選びに入るとついつい予算も上がっていき、どうやったら購入できるのだろうとその方法を考えてしまうものです。

住宅販売の営業さんは無理だなと思っていたローン審査が通るよう頑張ってくれますし、最長のローン35年返済75歳完済プランに不安を感じながらも『お子さんの教育費が無くなったら皆さん、繰り上げ返済をする計画ですよ』といった言葉を聞くと心が動いてしまうものです。「こんな家に住みたい」という思いが背中を押してくれる言葉を欲するからです。

ですが、繰り上げ返済を実現するための計画までは立ててくれません。そもそも退職年齢までに繰り上げ返済ができるなら35年返済プランにしなくてもいいはずです。「みんなそうですよ」、「変動金利は今までずっとあがっていないですしきっとあがりませんよ」の言葉に「そんなものかな」、「何とかなるさ」と思うようになり、自身を納得させるための理由を探してしまいます。

しかし、私たちの暮らしは住宅費だけではありません。お子さんがいる方は教育資金。そして自分たちの老後資金。希望の家が買え、住宅ローンが組めたとしてもこれらが捻出できないようであれば、身の丈に合っていない金額を借りることになってしまいます。また、よくあるケースとして夫婦共働きの世帯で、お互いが定年まで働くことを前提としたプランを見かけることがあります。実際にその通りになればよいですが、お子さんの誕生やご両親の介護など、プラン通りにいかないことも多々あります。出ていくお金は少し多めに、入ってくるお金は厳しめにプランを組むと、不測の事態に備えることにもなります。

中村さんは、今回の初回面談以降住宅購入そして購入後と定期的にお会いして、ライフプランとこれからの資金計画、そして実行サポートをさせていただくことになっています。住宅購入を検討中の皆さんの参考になりましたら幸いです。