ご相談者様DATA

【年齢】45歳

【職業】会社員

【性別】女性

【ご家族状況】夫48歳、子8歳、5歳

相談しようと思ったきっかけ(アンケート抜粋)

長女を私立中学に行かせようかと考え始めました。長女を私立中学に行かせるなら、次女もと思っています。しかし、我が家は2人とも中学から私立に行かせられる家計なのか、またそのお金を今から準備できるのか、自分で考えてもわかりません。

そこで、我が家の教育費と老後資金について、前田さんに相談したほうがいいと思いました。というのも私は前田さんのメルマガ読者で、いつも楽しく大変勉強になるメルマガを送ってくれるからです。今回、思い切って前田さんに相談をお願いすることにしました。

ご相談内容

子どもを私立中学に行かせると、どのくらいお金がかかるのでしょうか。自分たちの老後資金も準備しないといけないのに、 どの程度まで教育費をかけられるのか知りたいです。

ご相談でお話した内容

中学から私立に行くと、その後の環境も大きく変わり、教育費は一気に増加する傾向にあります。そのため、私立中学に関するお金だけを考えるのではなく、高校、大学まで含めて、どの程度の教育費がかかるのか、その費用を捻出できるのか、確認したほうがよいでしょう。

そこで、まずは私立中学にかかる費用から確認しました。

中学受験に関する費用

中学受験をするなら、小学3〜4年生くらいから受験に向けて塾に通う子どもが多くなります。塾代は、塾によって様々ですが、例えば、中学受験専門の大手塾の費用を見てみると、下記のようになっています。

上記に加え、入塾費用が学年によって1万〜2万円かかります。

同じ系列の塾でも教室によって金額が異なったり、科目数によって金額が異なったりしますが、上記は4年生までは2科目、5年生から4科目選択した場合の首都圏の教室の費用です。

6年生になると、年間約100万円かかることが分かります。単純に月額換算すると、1ヶ月約8万円です。月8万円の塾代を払いながら、大学費用や老後費用を貯蓄しないといけないというわけです。

ご相談者は、この金額を見て「こんなにお金がかかるのですか!」と、驚かれていました。しかし、中学受験の塾代は、教育費のスタートにすぎません。受験が終わると、中学校の学費の支払いが始まります。では、私立中学の学費は、いくらくらいかかるのでしょうか。

私立中学の学費

私立中学の学費は、学校によって大きく異なります。下記は、東京の私立中学の平均的な学費です。

出典:東京都「令和2年度 都内私立中学の学費の状況」

1年生では、約100万円、2年生以降は約70万円かかることが分かります。ただし、上記に含まれないお金があることにも注意が必要です。例えば、下記のような費用があります。

(金額は、青山学院中等部を参考にしています。)

・制服 約35,000〜45,000円

・体操着、シューズ 約40,000円

・修学旅行積立 20万円(3年間合計)

・教材費 35,000円(年間)

・後援会費 15,000円(年間)

・寄付(任意)など

また、中学校でも塾に通うのであれば、塾費用も確認しておいたほうが良いでしょう。今回、ご相談者は、高校も受験するのは大変なので、行くなら中高一貫、中学では塾には行かないとのことでした。とすると、主な教育費は学校費用のみです。分かりやすくするため、1ヶ月あたりの金額に換算すると、入学金や制服代をのぞき約7万円になります。

なお、平成29年〜令和3年の5年間、文部科学省では「私立小中学校等に通う児童生徒への経済的支援に関する実証事業」を行っています。これは、授業料負担の軽減を行いつつ、私立学校を選択している理由や家庭の経済状況の実態を把握するための事業です。

世帯年収目安400万円未満、資産保有額600万円以下の世帯を対象として、最大年間10万円が支援されます。ただし、ご相談者の場合、対象世帯ではありませんから、支援は受けられません。

私立高校学費

では次に、高校の費用です。下記は、東京の私立高校の平均的な学費です。

出典:東京都「令和2年度 都内私立高等学校(全日制)の学費の状況」

中学校同様、上記に含まれない制服代などの費用が別途発生します。金額は、中学校と大きく変わりません。

なお、高校になると公的な補助制度が中学より拡大します。主な制度が授業料軽減助成金と奨学給付金です。授業料軽減助成金は、世帯年収目安590万円未満世帯を対象に授業料として約40万円が支援されます。東京の場合は、これに上乗せがあります。世帯年収目安910万円未満世帯を対象に、約46万円の授業料が支援されます。

奨学金は、住民税非課税世帯などに対する給付金で、第1子の場合、年間約10万円が給付されます。ただし、ご相談者の場合、世帯年収オーバーで補助対象外です。

FPにお金の相談してみませんか?

大学受験対策の塾代

ご相談者は、大学受験対策として高校3年生になったら、塾に行くとして費用をみてみたいとのことでした。そこで、塾代について確認しました。

金額は塾によって様々ですが、大手予備校の場合は、高校3年の1年間のみで100万円弱かかると思っておいたほうが良さそうです。

・入塾費 約3万円

・通常授業 約40〜70万円

・夏季講習 約7〜10万円(4〜5講座)

・冬期講習 約5〜9万円(4〜5講座)

合計 約55〜92万円

学校にかかる学費が約70万円、塾にかかる費用が約90万円とすると、年間160万円、1ヶ月あたりにすると、平均で約13万円かかることになります。そして、受験費用として、私立大学1校あたり約3万5000円かかることもおさえておきたい情報です。

大学までに貯めておきたい金額

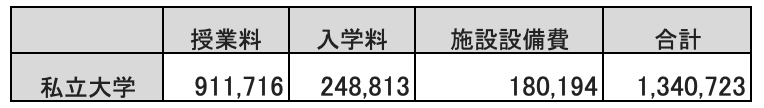

私立大学(文系)4年間にかかる学費は、主なものとしては入学金と授業料です。下記は初年度学生納付金の金額です。

出典:文部科学省「私立大学等の令和元年度入学者に係る学生納付金等調査結果について」より抜粋

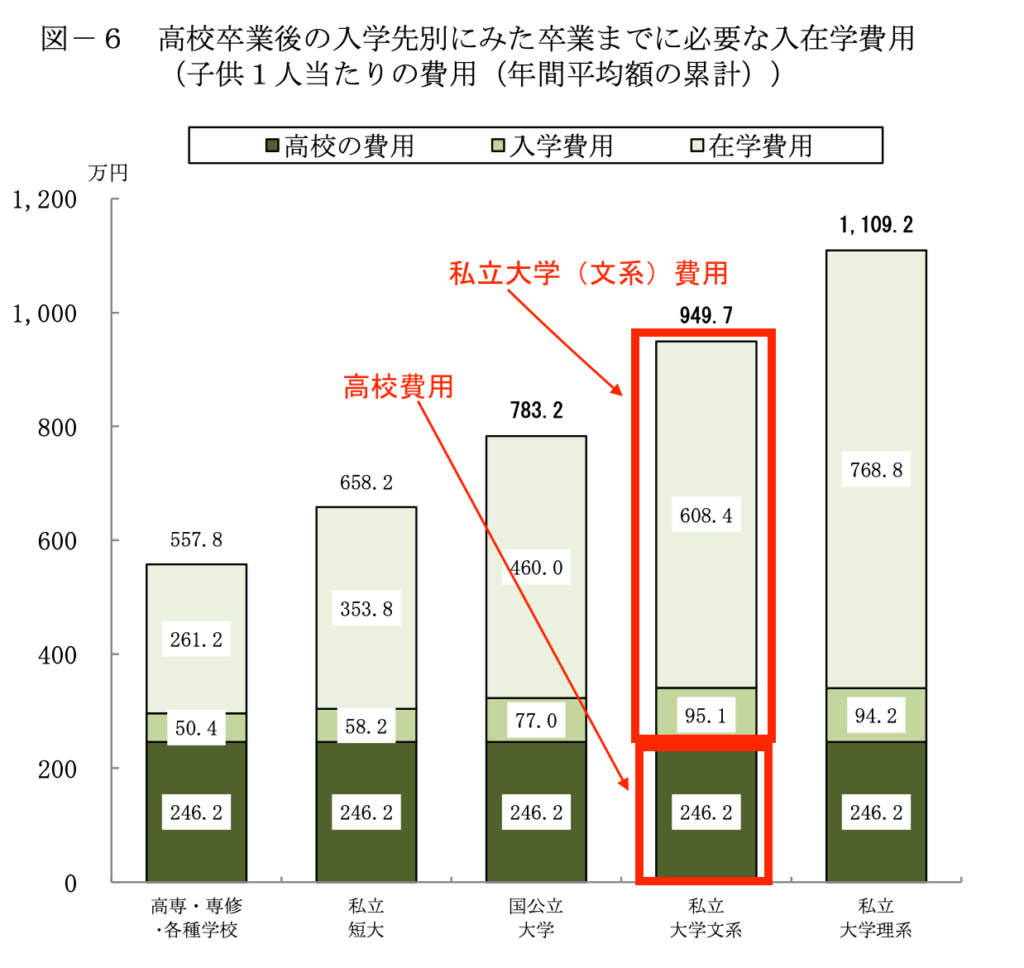

この表から大学4年間にかかる費用を合計すると、約460万円になります。しかし、日本政策金融公庫の「令和2年度 教育費負担の実態調査結果」によると、入学から卒業までにかかる費用は約700万円となっています。

出典:日本政策金融公庫「令和2年度 教育費負担の実態調査結果 高校入学から大学卒業までにかける教育費用」

これは、授業料や入学金以外にも教科書やパソコンの購入が必要だったり、留学したり、学校に納める以外の費用もかかるためです。

では、大学費用として今からいくら貯めればよいかということですが、これは子どもが大学になったときの家庭の収入状況によって異なるでしょう。ご相談者の場合、子どもが大学生になるころの手取り月収は、夫婦合わせて60万円ほどと予想されます。別途ボーナスが夫婦合わせて手取りで年間160万円ほどあります。

ボーナスで大学費用がまかなえそうですが、お子様は2人で、かつ下のお子様が大学入学する頃は、ご主人は61歳、大学2年生でご相談者が60歳のため、収入が減っている可能性が高いです。したがって、大学に必要な費用の3分の2は、大学入学までに貯めておき、残りの3分の1はその時の収入から出すという計画が安心できそうです。

すると、今から貯める金額は700万×2/3=470万円。18歳になるまで子ども一人あたり3〜4万円を貯めるという計画になります。一方、老後費用については、ねんきん定期便を利用して老後必要資金を計算したところ、毎月6万円の貯蓄が必要だということがわかりました。

老後資金と教育費を合計すると毎月約13万円の貯蓄が必要になります。老後と大学費用については、まだ資金を必要とする時期が10年以上先のことなので、iDeCoやつみたてNISAを活用して、増やすことにも挑戦したいですね。

中学から私立に通わせられるか?

今まで教育費を確認してきて、小学6年生では月額8万円、中学では月額7万円、高校3年生では月額13万円の教育費がかかることが分かりました。毎月13万円の貯蓄を確保しつつ、これらの学費を2人分払っていけるかという点が考えるべきポイントです。

ご相談者は、「2人分は、さすがに難しいですね・・・」とおっしゃっていましたが、塾費用をもう少し抑える、大学は奨学金を利用するなど、工夫すれば中学からでも私立に行かせることは可能でしょう。

親としては、子どもが希望した進路通りに歩ませたい、その時のために資金を準備しておきたいと思うものです。しかし、いくらでもお金を出せるわけではありませんから、我が家ならいくらまでなら出せるという上限を知っておくと、判断がしやすいですし、その後の生活も安心です。

相談したから次のステップに進めた

ご相談者は、「中学から私立に通わせるという重みを感じることができました。どんな教育を受けさせたいのか、子どもがどんな教育を希望するのか、子どもがもう少し大きくなってから、話し合いたいと思います。教育費の具体的な数字が分かって良かったです。」とおっしゃっていました。

今できることは、私立中学に行かせた場合のことを考えて、できる限り貯蓄をすることです。ご相談者は「今まで、目標額を決めて貯蓄をするということをしてきませんでした。でも、大学費用と老後費用で毎月13万円、あと、中学受験することになってもいいように、塾代分の200万円くらい貯めることを目指したいと思います」とおっしゃっていました。

また、iDeCoやつみたてNISAも興味はあるけど、よく分からないとのことだったので、次回は、口座の開設から運用商品選びなどサポートさせていただくことになりました。ご相談者にとって理想の家計の形ができるよう、これからもサポートさせていただきます。

FPにお金の相談してみませんか?