さて、前回は現代ポートフォリオ理論を使えば、価格の変動する株や債券などに投資した時の将来の投資成果をある程度見通すことができるようになるというお話をしました。

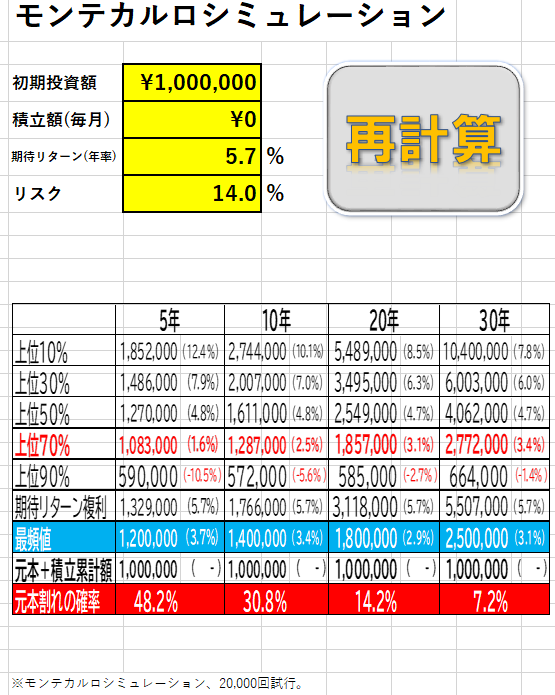

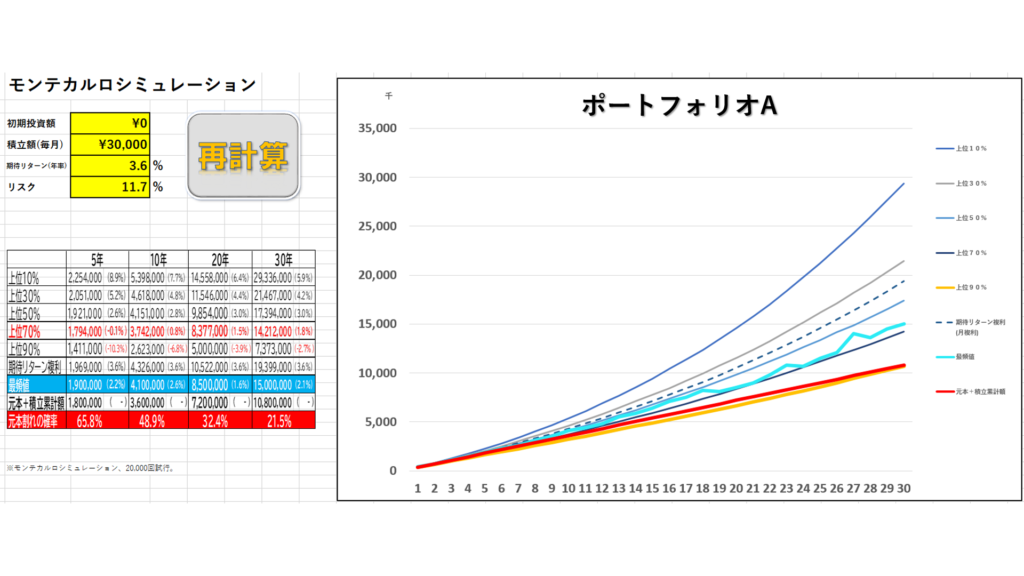

期待リターン3.7%、リスク12.0%のポートフォリオ(資産の組み合わせ)に分散投資した場合の例をお話ししました。

今回は、このポートフォリオを現代ポートフォリオ理論(MPT)を使って見直した場合、どのように改善されるかについて見てみたいと思います。

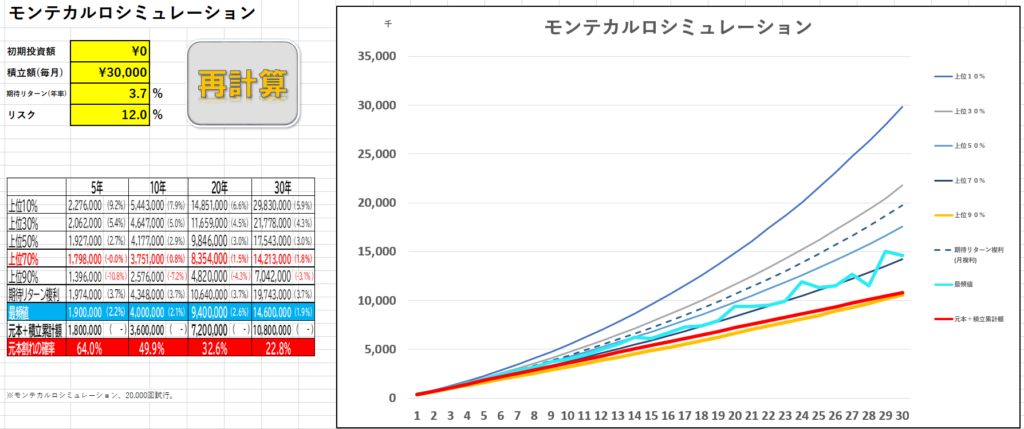

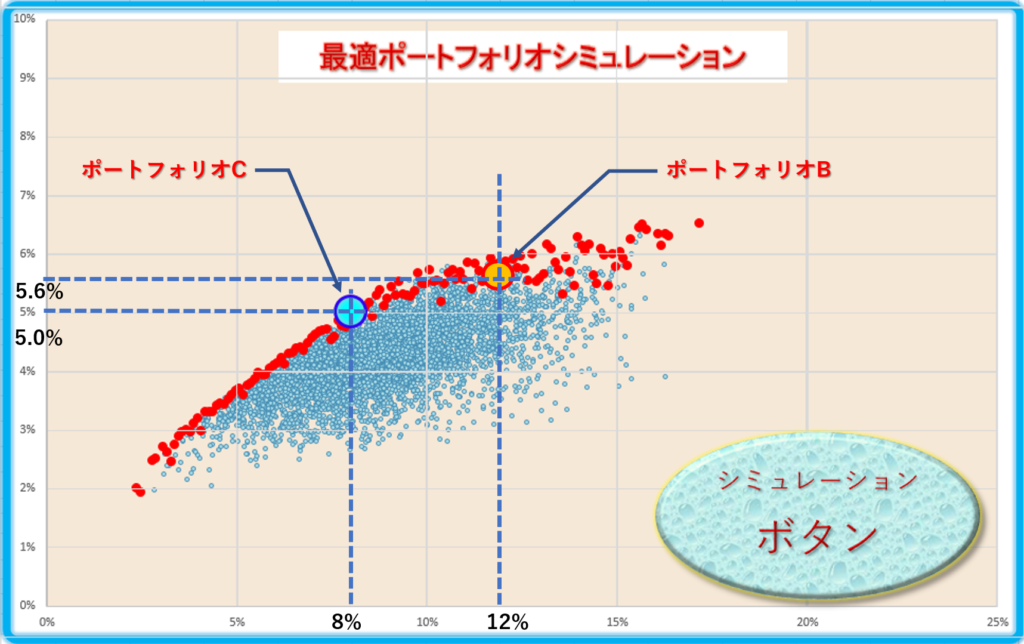

もう一度同じグラフをお見せします。

このポートフォリオだと、毎月3万円ずつ30年後積み立てた元本1千80万円の最もありそうな投資成果は1千460万円、元本割れに確率は22.8%、10%の確率で2千980万円になりそう、ということでした。

しかし、30年後の元本割れの確率が22.8%というのはちょっと高すぎて怖い、と感じる方も多いでしょう。

そこで、今回は、現代ポートフォリオ理論(MPT)を使えばこれを改善できるということをお話しします。

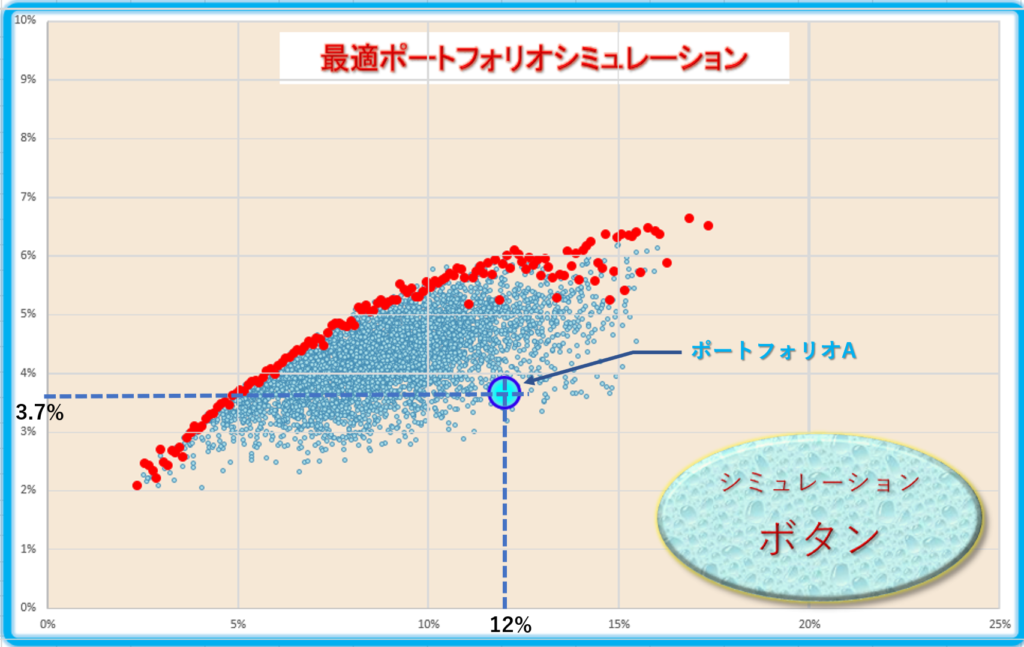

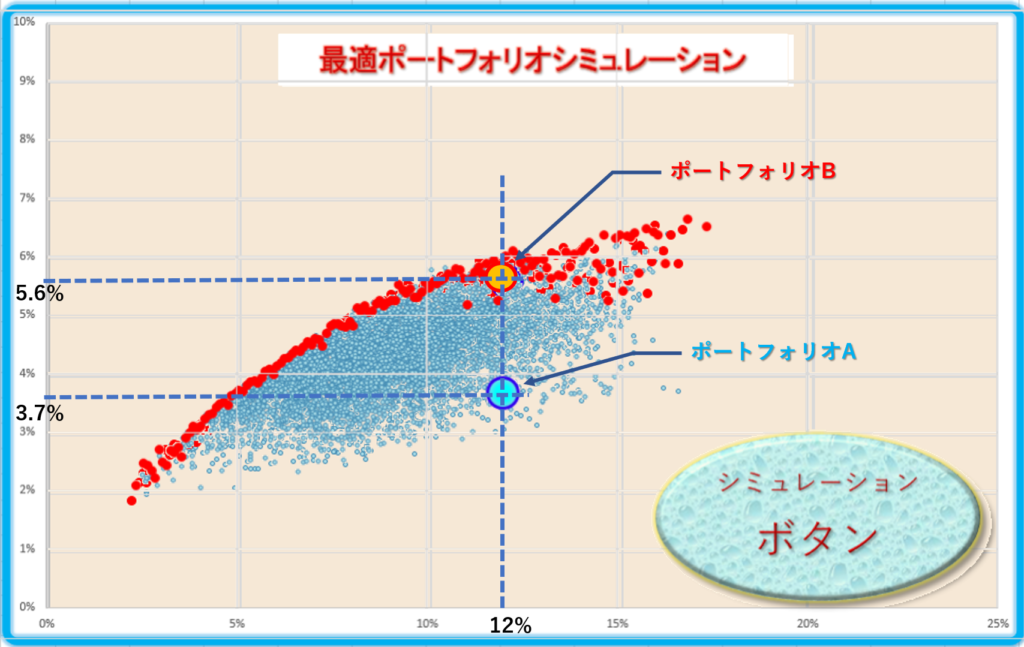

このグラフの中のポートフォリオAが、前回の例のポートフォリオ(資産の組み合わせ)を表しています。

横軸がリスクを表しています。

起点がゼロパーセントで、右の方に行くほどリスクが高くなっていきます。

縦軸は期待リターンを表しています。

起点がゼロパーセントで、上の方に行くほど期待リターンが高くなっていきます。

ポートフォリオの期待リターンが3.7%で、リスクが12%のところに青い丸印(ポートフォリオA)がついているのがわかります。

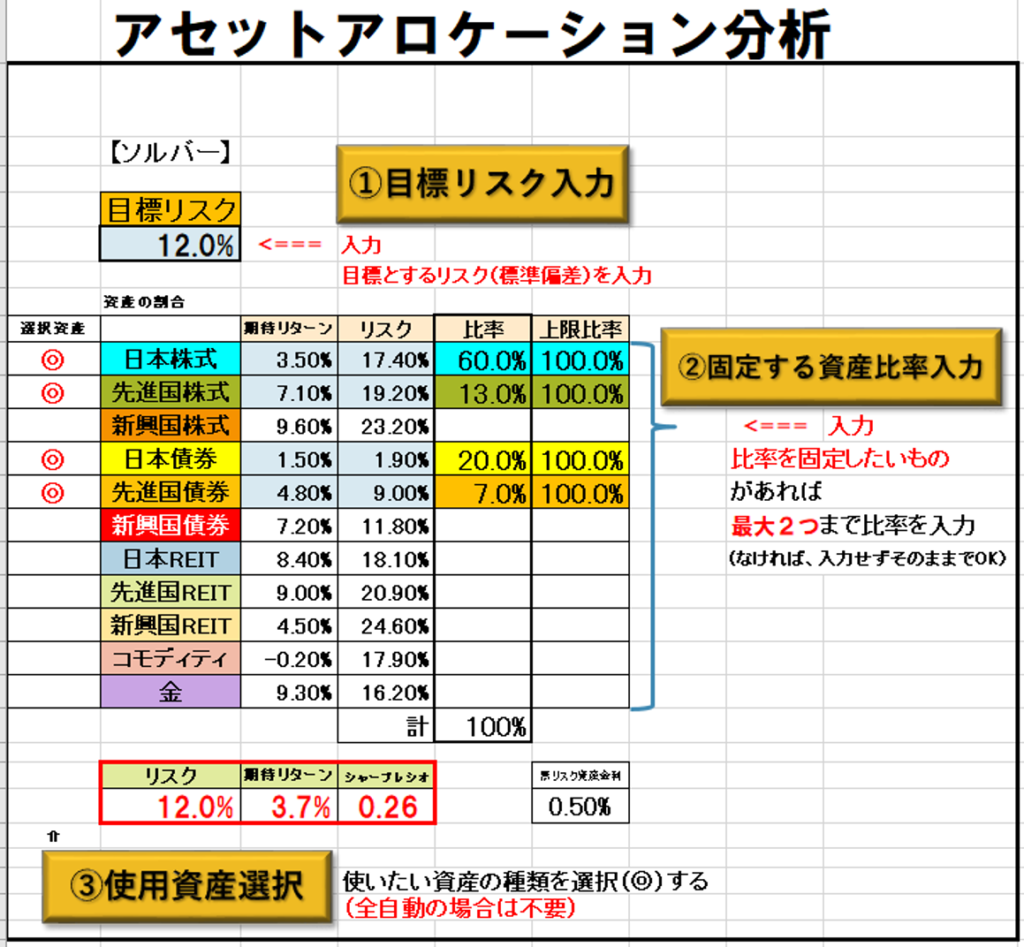

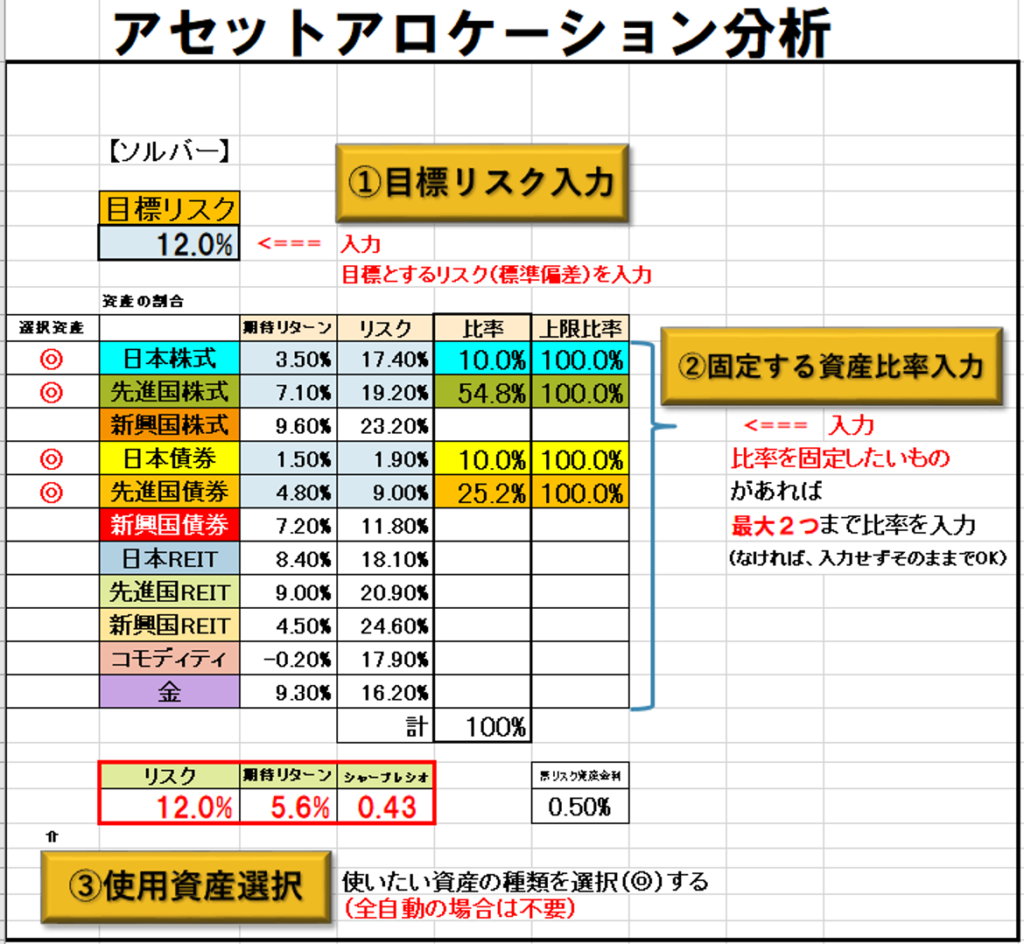

そして、そのときにどのような資産にどのように分散投資しているのかはこの表をの通りです。

毎月の積立額3万円の内、60%を日本株式の価格に連動する投資信託に、13%を先進国株式の価格に連動する投資信託に、20%を日本債券の価格に連動する投資信託に、7%を先進国債券に連動する投資信託に投資すると、そのポートフォリオの期待リターンが3.7%でリスクが12%になっています。

この比率を変えるとポートフォリオのリスクとリターンは変わってきます。

小さな青い点は5千個あります。

比率を少しづつ変えたポートフォリオを5千個作ってグラフの上に描いたのが小さな青い点です。

グラフを縦に眺めてみましょう。

青い点の集まった部分の上のヘリの方に赤い点が並んでいます。

例えば、ポートフォリオAのところから、12%のリスクのところを上の方に見ていきます。

すると、ポートフォリオBの赤丸に行き着きます。

このポートフォリオのリスクは、当然ながら12%ですね。

では、期待リターンはどれだけでしょうか?

期待リターンは5.6%です。

ポートフォリオAと同じ12%のリスクでありながら、期待リターンはポートフォリオAでは3.7%なのに対して、ポートフォリオBではなんと5.6%になっています。

この時のポートフォリオの内訳は以下の通りです。

日本株と日本債券に連動する投資信託の割合を下げ、先進国株と先進国債券に連動する投資信託の割合を高めることによって、同じリスクでありながら期待リターンを3.7%から5.6%へと1.9%も引き上げることが出来ました。

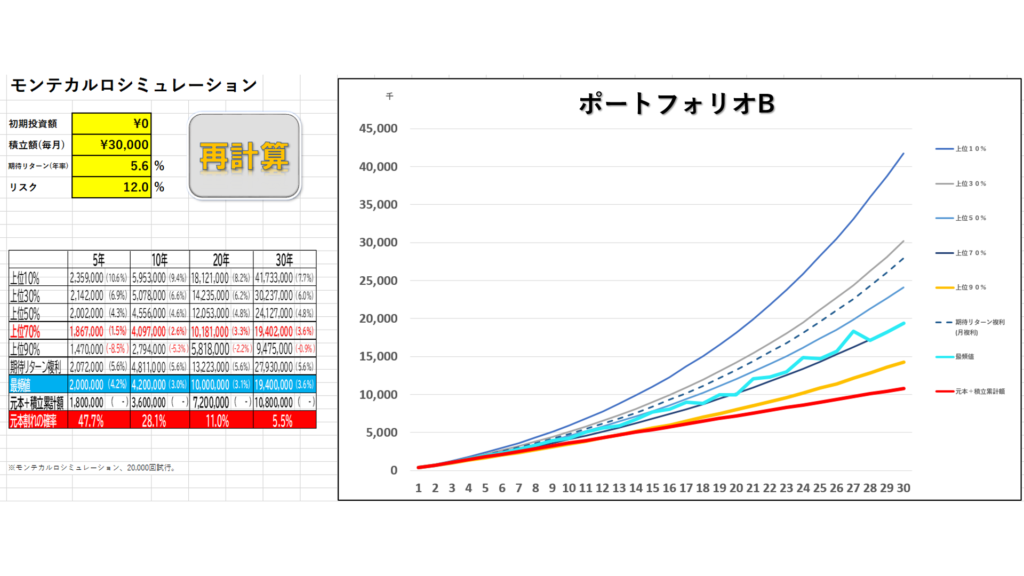

2つのポートフォリオの30年後の予想の姿を比較してみましょう。

最もありそうな結果は、ポートフォリオAでは1千460万円なのに対して、ポートフォリオBでは1千940万円となっています。

また、元本割れの確率は、22.8%にたいして5.5%と約1/4強にまで減少しています。

10%の確率ですが、ポートフォリオAでは2千983万円以上が見込まれるのに対して、ポートフォリオBでは4千173万円以上が見込まれます。

さて、いかがでしたでしょうか。

現代ポートフォリオ理論を使った分散投資では、自分のポートフォリオをリスクはそのままでもより高い期待リターンに高めるように改善することができるというメリットも得られるのです。

たくさんのポートフォリオの上側の縁に並んだ赤色の点で示されたポートフォリオは、同じリスクでも最も高い期待リターンの見込まれるポートフォリオとなっていることがわかるでしょう。

この赤い点の集まった赤い線のことを効率的フロンティアと呼んでいます。

たくさんの美男美女コンテストの出場者の内、最終選考にまで残った美男美女たちがこの赤い線の上に並んでいます。

このポートフォリオたちの中から自分の許容できるリスクのポートフォリオを選べばよいということになります。

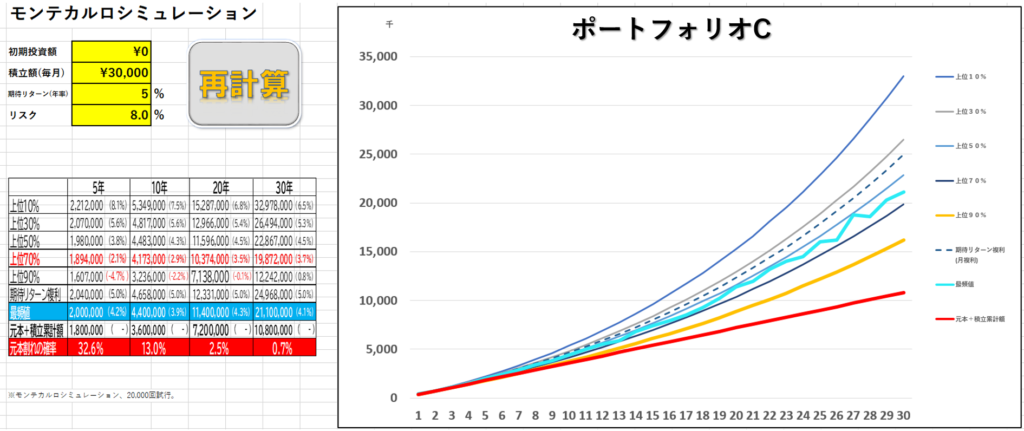

もう少しリスク負担を低くしたいということであれば、例えばこの赤い線上のポートフォリオの内リスクが8%のポートフォリオを選ぶこともできます。

30年後の最もありそうな結果が1千940万円、元本割れの確率が5.5%のポートフォリオAを選ぶのか、最もありそうな結果が2千110万円、元本割れの確率0.7%のポートフォリオCを選ぶのかはあなたの選択次第ということになります。

ポートフォリオCでは、日本株の割合をさらに下げて、先進国債券の割合を上げることになります。

さあ、いかがでしたでしょうか。

現代ポートフォリオ理論を使った国際分散投資の手法を使えば自分の希望するリスク負担に見合った最適なポートフォリオを自分で作ることができます。

とても便利だと思われるのではないでしょうか。

しかし、この手法にも欠点はあります。

メリットだけでなくデメリットも知ったうえで使うことがとても大事です。

次回は、この手法についてもう少し深めてみたいと思います。