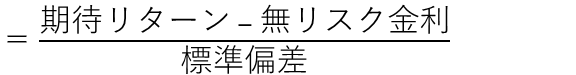

前回は、ポートフォリオに係る証券市場線の傾きを見れば、どちらが効率の良いポートフォリオかを見分けることができるということについてお話ししました。

今回は、証券市場線のY軸との交点である無リスク金利(リスクフリーレート)について考えてみたいと思います。

無リスク金利というのは、ノーリスクで得られるリターンという意味です。

投資商品で最も信用力の高いもの、つまりノーリスクに近いものは国債です。

国の発行する債券なので流動性が高く、国がつぶれない限り償還される可能性が高いと考えられるからです。

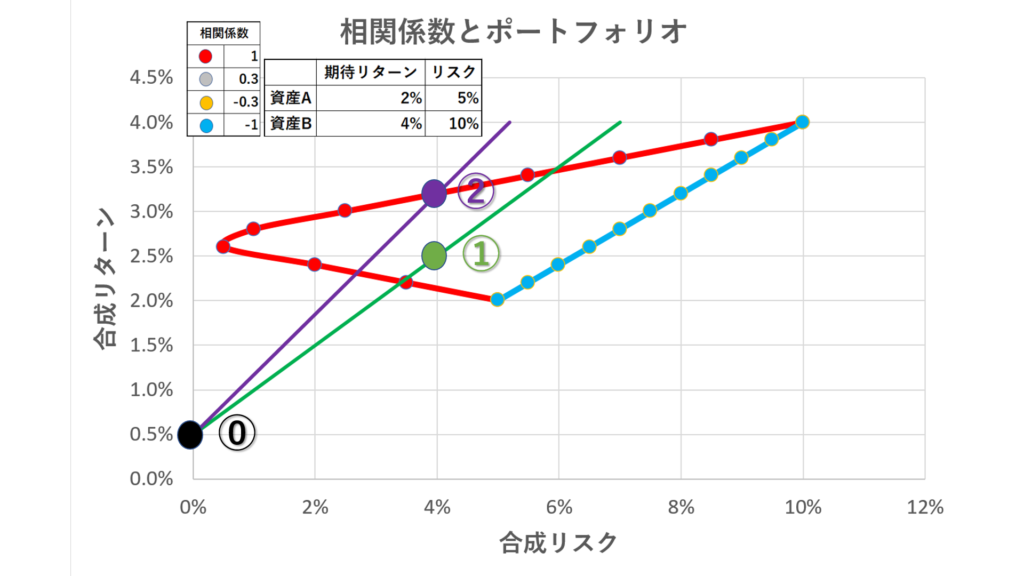

一般的に無リスク金利として使われるのは、日本であれば日本国債10年物の金利や20年物の金利です。

ただ、日本では日銀が金利操作を行っていて特に10年物国債の利回りは極端に低い状態に維持されています。

そこで、最近は20年物国債の利回りを無リスク金利として使う場合もあるようです。

太い線が10年物国債、細い線が20年物国債の利回りです。

直近(2021年5月28日)では10年物国債は0.080%、20年物国債は0.452%となっています。

今までのご説明に使ってきた無リスク金利は0.5%としてきました。

20年債利回りを参考としています。

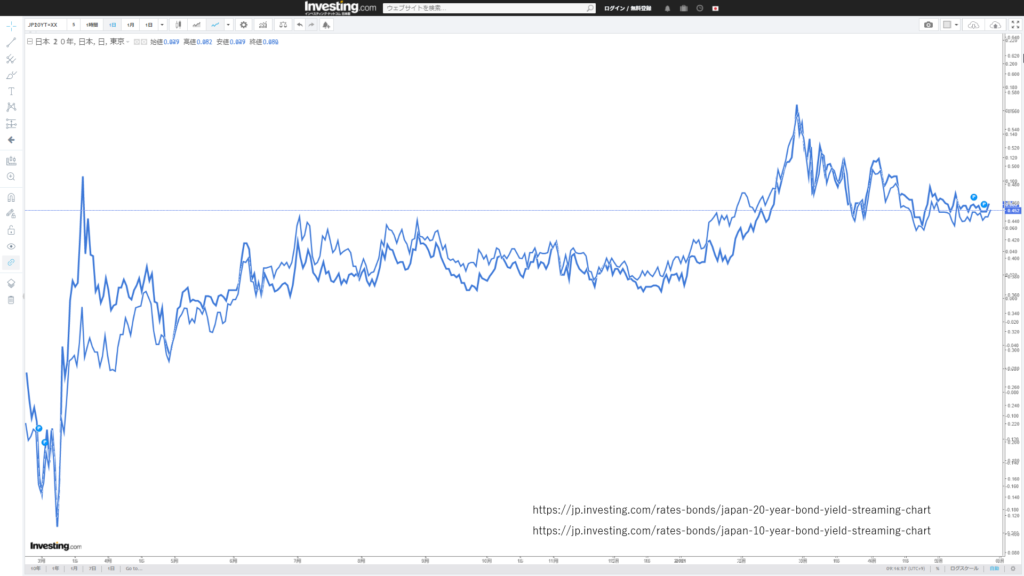

シャープレシオは、

です。

リスクを負担することによって得られるリターンは、期待リターンから無リスク金利を引いたものです。

これを標準偏差(リスク)で割ってやれば、リスクを負担したことによってどれだけのリターンが得られるのかがわかるというワケです。

今回は無リスク金利について考えてみました。

次回は証券市場線の傾きであるシャープレシオについてもう少し深めてみたいと思います。

お楽しみに。