前回は、証券市場線の傾きであるシャープレシオについてとそれの最も高くなるポートフォリオであるマーケットポートフォリオについてお話ししました。

今回は、ポートフォリオを選択するのにあたって必要になるリスクについて学びましょう。

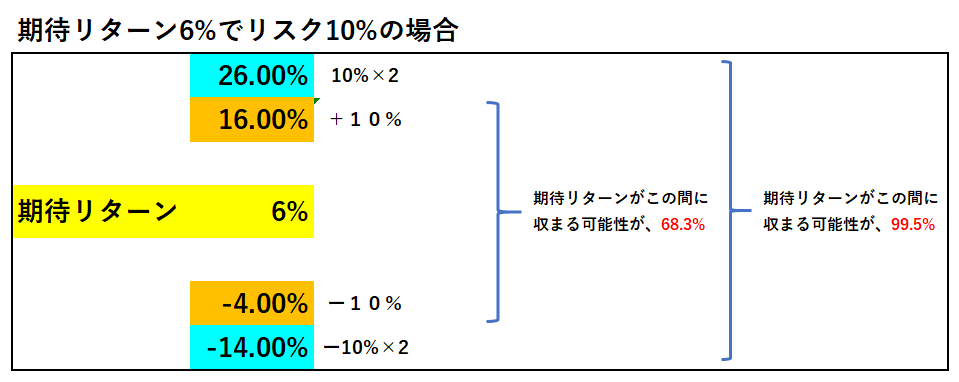

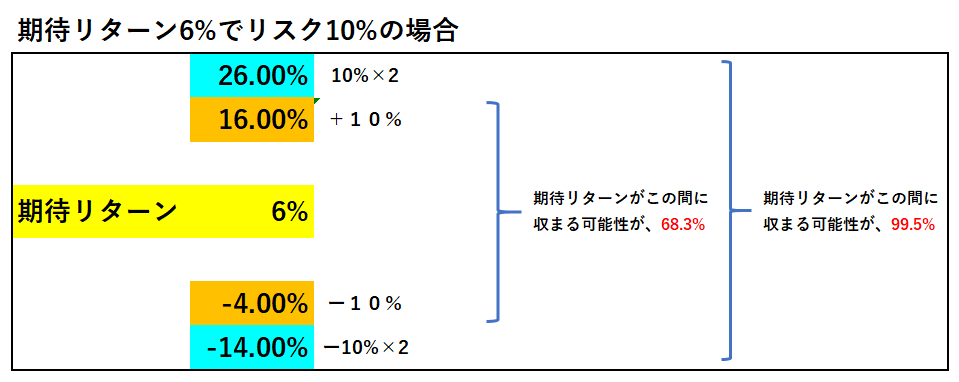

期待リターンが6%、リスクが10%というのはどういう意味でしょうか?

一般的には、投資でのリスクは自分にとって悪い方へだけでなく、よい方へも含めてブレのことを言います。

この例でいうと、期待リターン6%に対してー4%になるかもしれないが16%になるかもしれないというのがリスクということになります。

そして、統計学で1標準偏差(1シグマ)の範囲内に収まる確率は68.3%とされています。

つまり、期待リターンが-4%から16%の範囲内に収まる確率は68.3%というわけです。

更に、2標準偏差(2シグマ)の範囲内に収まる確率は99.5%とされています。

つまり、期待リターンが-14%から26%の範囲内に収まる確率は99.5%というわけです。

68.3%や99.5%というのがいったいどうやって決まるのかよくわからない、という疑問があるかもしれません。

そういう方は、逆に考えるとわかりやすいかもしれません。

68.3%の確度で取り得るリターンの範囲はいくらかということを調べたらー4%~16%の範囲だった。

それはつまり、期待リターン6%の±10%だった。

このような状態のことを10%のリスクと呼ぶ。

このように考えると少しわかりやすいかもしれません。

今回はリスクの意味についてお話ししました。

次回は、モンテカルロシミュレーションについてお話しします。