こんにちは、確定拠出年金相談ねっと 認定FP

アイマーク株式会社 代表の村松です。

金融リテラシーとは、金融に関連する知識やスキルのことをいいます。金融リテラシーに関する調査をみると、低い人ほど、金融トラブルに巻き込まれやすく、リスクを避ける傾向があるという統計になっています。この記事では、金融リテラシーの調査を見ながら、お金を効率的に活用するためにはどうしたらいいか解説しているので、なかなかお金がたまらないと悩んでいる方は参考になりますよ。

金融リテラシーとは「お金を上手に使う資質やスキル」のこと

金融リテラシーとは、金融に関連する物事について、主体的に判断するために必要な資質やスキルのことです。

金融庁は最低限身に付けるべき金融リテラシーとして、以下の4点をあげています。

・家計管理

・生活設計

・金融知識や情報の理解と、適切な金融商品の利用選択

・外部知見の適切な活用

家計管理

家計管理とは、毎月の給料から社会保険料を引いた手取り額から、生活費や毎月の支払いを引いた金額がいくらになるかキャッシュフローを把握することです。

もし月々の支出額が分からないのであれば、手書きでもアプリでも良いので家計簿をつけて、自分の支出の傾向を把握し、お金の使い道を見直してみてはいかがでしょうか。

生活設計

生活設計とは、人生を通していくらくらいお金がかかるか資金計画をたてることです。人生においては、結婚や住宅購入、老後資金など多くのお金がかかるライフイベントがあります。こうした大きなお金は、1年、2年という短い期間では準備することは困難です。大きなお金は、長期的に時間をかけて、出来れば運用も活用すると効率的に準備ができます。

金融知識や情報の理解と、適切な金融商品の利用選択

金融商品には、預貯金、保険、投資信託、株式などたくさんの種類があります。それぞれリスクやリターンの特徴が異なるため、各金融商品の仕組みを理解して、適切な商品を選択しましょう。

外部知見の適切な活用

お金の上手に使うためには、自分の知識に頼らず、書籍や金融庁の相談窓口など中立的な立場にある機関に相談を活用すると安心です。

金融広報委員会が行った金融リテラシー調査を見てみよう

金融広報委員会は、金融の知識や判断力に関する設問と、行動特性や意識に対する設問に関する「金融リテラシー調査」を定期的に実施しています。その中から特徴的な項目を抜粋してみました。

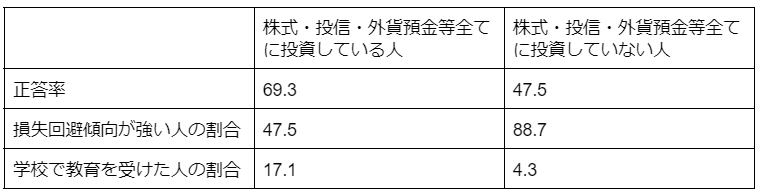

金融リテラシーの低い人ほど、損失回避傾向が高い

www.shiruporuto.jp/public/document/container/literacy_chosa/2019/pdf/19literacy.pdf

金融リテラシーテストの正答率が低い人、つまり、金融リテラシーの低い人ほど損失回避を回避し、リスク資産に投資をしていないことがわかります。

半々の確率で2万円プラスか1万円マイナス、あなたならどうする?

10万円投資をすると、半々の確率で2万円値上がり益か、1万円の値下がり損が発生するとします。あなたならどうしますか?という質問に対し、投資しないと回答した割合は7割を超える結果となっています。

しかし、これはよく考えると10万円を2年所有していれば、1万円はプラスになります。つまり年間5,000円。1年あたりの利回りに換算すれば利回り5%の投資です。これは投資としては十分成立することになります。

それでも、投資をしないと回答をした方が多いのは、短期的な損失回避傾向が強いためといえるでしょう。投資は長期的視点で判断することが大切です。

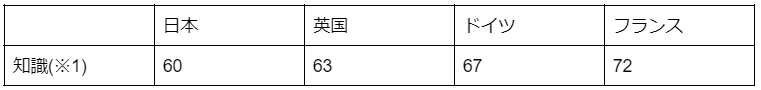

海外との比較

金融知識の正答率を他国と比較してみましょう。

金融に関する知識は英国、ドイツ、フランスが日本を上回っています。

www.shiruporuto.jp/public/document/container/literacy_chosa/2019/pdf/19literacy.pdf

(※1)金利、複利、インフレの定義、リスクリターン、分散投資5問の平均

金融リテラシーを高めることで得られる3つのメリット

金融リテラシーの調査結果を紹介してきましたが、身に付けると以下のようなメリットがあります。

・お金のトラブルを回避できる

・老後の生活費の資金計画が作れる

・リスクを理解して運用できるようになる

それぞれについてくわしく見ていきましょう。

お金のトラブルを回避できる

金融リテラシーが低い人ほど、どの年代でも金融トラブルを経験する割合が高い傾向があります。

逆に、消費者ローンを利用している割合、お金を借り過ぎていると感じている人の割合は、金融リテラシーが高い人の方が低くなっているのです。お金を借りたときの金利を考えると、消費者ローンの金利が非効率と感じているためと推測できます。

老後の生活費の資金計画が作れる

老後の生活費の資金準備がない人の割合は、金融リテラシーが高い人ほど少なくなっています。また金融リテラシーが高い人は、老後に限らず大きなお金がかかる物事に対して、時間をかけて計画的に資金準備ができる傾向があります。

リスクを理解して、運用できるようになる

金融商品を選択するときも、金融リテラシーの高い人ほど金融商品についてウェブサイトで調べたり、金融機関窓口で相談している人が多い傾向があります。

金融リテラシーを高める方法

金融リテラシーを高めれば、お金のトラブルに会う確率が下がるだけでなく、計画的に準備でき、上手に資産運用ができるようになります。それでは金融リテラシーはどうしたら身に付くのでしょうか?

まず投資してみる

すこし強引かもしれませんが、投資で一番勉強になるのは、実際に投資をしてみることです。前述のデータにありますが、人間は損失回避リスクが高いので、実際に投資をしてみると、自分事になり投資について真剣に勉強するようになります。

最近では毎月100円からでも投資ができるので、口座を開設したらまず投資を始めてみることが、金融リテラシーを高める最もシンプルかつ、効果が期待できる方法です。

FPなどのお金の資格取得

ファイナンシャルプランナー(以降、FP)資格は、実務では使えないという意見もありますが、社会保障や保険、税金、不動産、相続といったお金にまつわる知識が網羅されていて、ここまで体系的に勉強できる方法はないかもしれません。

FP資格の勉強範囲は、実務で使うには広く浅いことはあるかもしれませんが、日常生活のお金の知識を身に付けるには十分非常に役立つ資格です。

金融商品や税金の手続きをわからないままにしない

会社の年末調整の書類がよくわからずに惰性で毎年提出していませんか?こうした書類の意味を理解するだけでも、社会保障の仕組みや所得税、源泉徴収の仕組みが理解できるようになります。

金融商品(生命保険や自動車保険など)も面倒なので、インターネットで加入できるからといって安易におすすめされたプランを選ぶ方も多くいます。しかし日常生活でもお金に関する知識が身に付く場面はたくさんあります。少し遠回りですが、意識するだけでもお金の知識はかなり身に付くでしょう。

まとめ

金融リテラシーとは、金融に関連する知識やスキルのことです。今回紹介したさまざまな調査結果をみてわかるように、金融リテラシーが身に付くと、よりお金と賢く付き合えるようになります。金融知識や税金をわからないままにせず、内容をしっかり理解するだけでも知識は身に付きます。もしわからないことがあれば、ぜひアイマークまでご相談ください。

アイマークでは、つみたNISAやiDeCoの口座開設からファンドの選び方など、さまざまなセミナーを開催しています。あなたにピッタリのセミナーが見つかるかもしれません。セミナー情報はコチラからどうぞ。