こんにちは、確定拠出年金相談ねっと 認定FP

アイマーク株式会社 代表の村松です。

新入社員が入社すると、事業主の誰もが長く働いてほしいと感じるのではないでしょうか?しかし、従業員は自分で給料を決められるわけではないので、将来、教育費や老後資金などの大きな支出を意識すると、急に経済的に不安になることがあります。

そのため、事業主としては、従業員が安心して長く働けるように、早いうちから資産形成を促すことが必要になるでしょう。この記事では、新入社員のうちに資産形成を行うメリットとデメリット、及びポイントについて解説しています。

新入社員はまだ資産運用は必要ない?

新入社員として企業に入社し、初めて自分で収入を得られるようになると自分で使い方を決めるようになります。これから長期間、働いて収入が得られると考えると、少しは自分のために自由に使いたいと考えるのは、ある程度仕方ないことと言えるでしょう。

しかし、その気持ちはわかりますが、事業主は新入社員に対して早い段階で資産形成を促すことが大切です。

資産運用は早く始めたほうが有利

資産運用は早く始めたほうが有利といわれています。その理由は主に2つあります。1つは、投資商品は価格が上下するため毎月一定額を長期間買い付けることで平均購入単価が下がり、収益を出しやすくなるためです。

投資商品を毎月一定額買い付けることをドルコスト平均法といいます。ドルコスト平均法は、運用期間が長いほど効果が高くなります。

もう1つは複利効果が働くためです。複利とは、元本に利子(投資収益)も組み入れる運用方法のことで、複利も運用期間が長いほど効果が高くなります。

運用期間ごとにシミュレーション

30年間複利で資産運用した場合のシミュレーション結果をいくつか見てみましょう。

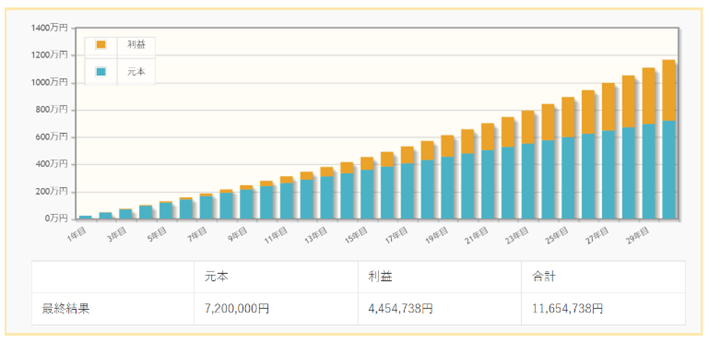

仮に22歳で毎月2万円を3.0%の利回りで資産運用をスタート。52歳まで運用(30年間)すると、元本720万円に対し約1,165万円まで増加します。

【毎月の運用額2万円を3.0%の利回りで30年運用したケース】

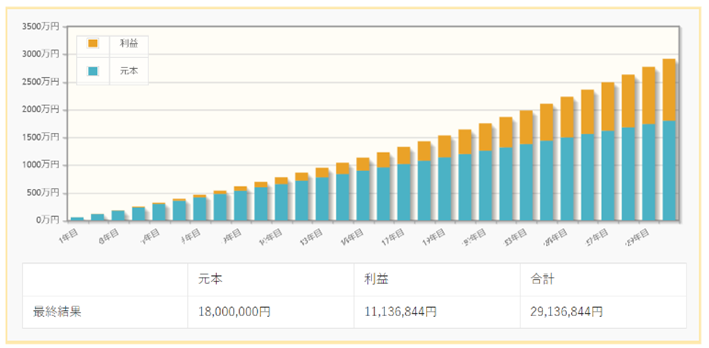

また22歳で毎月5万円を3.0%の利回りで資産運用をスタート。52歳まで運用(30年間)した場合、元本1800万円に対し約2,913万円まで増加します。

【毎月の運用額5万円を3.0%の利回りで30年運用したケース】

若いうちに資産運用を始めるデメリット

若いうちに資産運用を始めると、長期運用のメリットが活かせるのでリスクを抑えて大きなリターンを得ることが期待できる、経済や世界情勢にたいするアンテナが必然的に高くなる、などのメリットがありますが、デメリットについても知っておきましょう。

短期的には損失が発生するリスクも高い

資産運用はドルコスト平均法を使って平均購入単価が下がることで利益が出しやすくなりますが、十分な運用期間がないと、平均購入単価がまだ下がっていないので、運用結果が元本割れしているケースを見かける可能性があります。

しかし、一時的に資産運用でプラスマイナスが発生しても一喜一憂せず、長期的な視点で運用を継続していくことが大切です。

自由に使えるお金が減る

最終的には自分のためのお金になるのですが、資産運用にお金を投じると本来自由に自分で使えるべきお金が減少してしまうことになります。

「まだ、資産運用にお金を使うなんてもったいない・・」その気持ちも十分わかりますが、定年退職後の生活を意識して資産運用を始めた方の多くが「もっと早く始めておけばよかった」と後悔しがちです。

事業主は、新入社員から資産運用を始める優位性を丁寧に伝える必要があるでしょう。

福利厚生制度として確定拠出年金企業型を導入して投資教育を従業員に提供し、老後の資産形成を促すことも有効な方法です。

運用のモチベーションが続かない

新入社員にとって定年退職後はまだ遠い先のことなので、老後の備えを目的として資産運用を始めてもモチベーションが続かない可能性があります。運用していたけれど、つい使ってしまった。大きく増えたので、増えているうちに現金化してしまったということもあるかも知れません。

そうならないよう、資産運用は目的を明確にしておくことが大切です。

新入社員が資産運用を行うポイント

新入社員はまだ資産運用をしたことがないという方が多いかも知れません。新入社員が資産運用を行う上でのポイントを紹介します。

最初は少額から

資産運用は投資なので、選んだ商品によっては元本割れする可能性があります。前述の通り長期運用によってリスクを抑えることはできますが、投資に慣れていない新入社員は、元本割れをすると不安に感じるかも知れません。

ただ、書籍だけ読んで知識をつけても投資にはあまり役に立ちません。ある程度の知識を身に着けたら、少額でもまずは投資をしてみることが大切です。

分散投資をする

資産運用は1つの商品だけで運用せず、複数の値動きの特徴が異なる商品で運用する分散投資を活用すると、リスクを相殺しあい、リスクとリターンが安定します。複数の商品を自分で選ぶことは大変なので、最初はプロが分散投資をしてくれる投資信託から始めることがおすすめです。

確定拠出年金企業型(企業が導入している場合)やiDeCo、つみたてNISAは運用商品が投資信託中心なので、初めて資産運用をする方は、これらの制度を活用すると良いでしょう。

できればリスクとリターンを取りに行きたい

資産運用は投資なので元本割れリスクはありますが、大きく資産を増やせる可能性があります。特に新入社員は、十分な運用期間があるので資産運用に活かさない手はありません。

早いうちに資産運用の効果を知って、できればリスクをとって大きなリターンをとり、ゆとりのある定年退職後の生活を送ってほしいと考えます。

まとめ

新入社員にとって老後はまだ先の話なので、老後に向けた資産形成になかなか興味がわかないかも知れません。しかし、新入社員のように若い世代は、資産運用をするにあたっては圧倒的に有利です。

事業主は、新入社員に安心して長く働いてもらうために、早いうちから老後にむけた資産形成をスタートするよう促す必要があるでしょう。

企業の福利厚生として確定拠出年金企業型を導入することも、新入社員のうちから老後に向けた資産形成の準備の後押しを促せる有効な方法です。

アイマークでは資産運用に関するセミナーを開催しています。