こんにちは、確定拠出年金相談ねっと 認定FP

アイマーク株式会社 代表の村松です。

老後2,000万円問題という言葉が生まれたように、公的年金だけでは定年退職後の生活費をまかなうことができなくなっています。もし、定年退職までに十分な貯蓄が準備できていなければ、貯蓄が底をついてしまう可能性もあるでしょう。

このように定年退職後に貯蓄が底をついてしまうことを老後破産といいます。この記事では、どのような原因で老後破産になってしまうのか?また、老後破産にならない方法を紹介しています。

老後破産とは?

老後破産とは老後生活するための貯金が底をついてしまう状態のことです。

定年退職後夫婦2人とも65歳で、夫婦の公的年金の収入合計が20万円、生活費が30万円の世帯の場合、毎月貯金を10万円ずつ取り崩すことになります。

仮に貯蓄が1,000万円しかない世帯であれば、おおよそ100ヶ月、つまり約8年後の73歳でこの世帯は貯蓄が底をつき、老後破産を迎えることになります。

老後破産が起こる原因

老後破産が起こる主な原因として、預貯金の準備不足、住宅ローン、医療費や介護費用などが挙げられます。それぞれの原因について詳しく見ていきましょう。

預貯金の準備不足

単純に定年退職後の預貯金が不足してしまったケースです。

預貯金の準備不足による老後破産を避けるためには、早い段階からライフプランを作成しておきましょう。定年退職後はどのような生活スタイルを送り、仮に80歳まで生きるとしたらいくら貯蓄が必要か、90歳の場合はどうか?など金額を把握して、準備をしておくことが必要です。

また、引っ越しや転職などでライフプランが変わっている可能性があるため、ライフプランは定期的に更新しましょう。さらに、セカンドライフが近づいたら、再度定年退職後の「セカンドライフプラン」を立てることも重要です。

住宅ローン

40歳や50歳で住宅ローンを組んでしまい、定年退職後に住宅ローンの返済が残ると、返済が終わるまで定年退職後、月々の生活費が上昇してしまいます。

月々の生活費が上昇すれば、毎月の貯蓄の取り崩し額が増えるため老後破産が起こりやすくなり、最悪の場合は、購入した住宅の売却も検討しなければなりません。

住宅購入の際には返済計画を含めたライフプランを作ることが一般的ですが、「住宅ローンを返済していくことができるかどうか」ではなく、「今、この金額の住宅ローンを組んで老後破産にならないかどうか」を主眼にライフプランを作ることが大切です。

医療費や介護費用

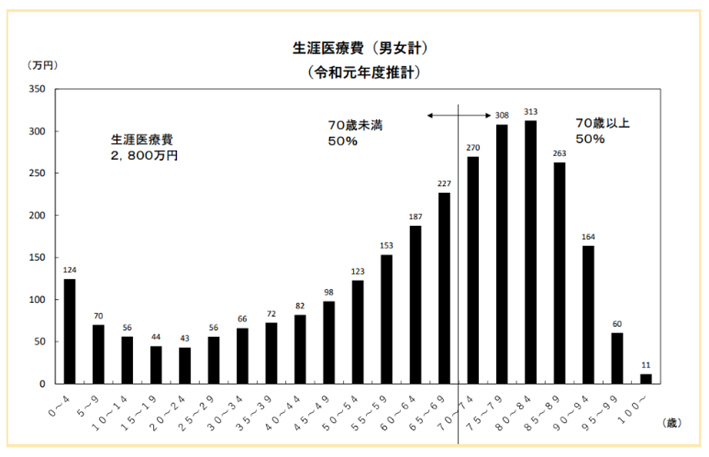

厚生労働省の「平成29年度生涯医療費」によると、高齢になるにつれて医療費は増えていく傾向があります。医療費は1人あたり生涯で約2,800万円。そのうち70歳以降で約半分を占めます。

健康保険や後期高齢者医療制度があるとはいえ、決して老後の医療費や介護費用の負担は少なくはありません。

引用:生涯医療費(令和元年度) | 厚生労働省 P2

www.mhlw.go.jp/content/shougai_r01.pdf

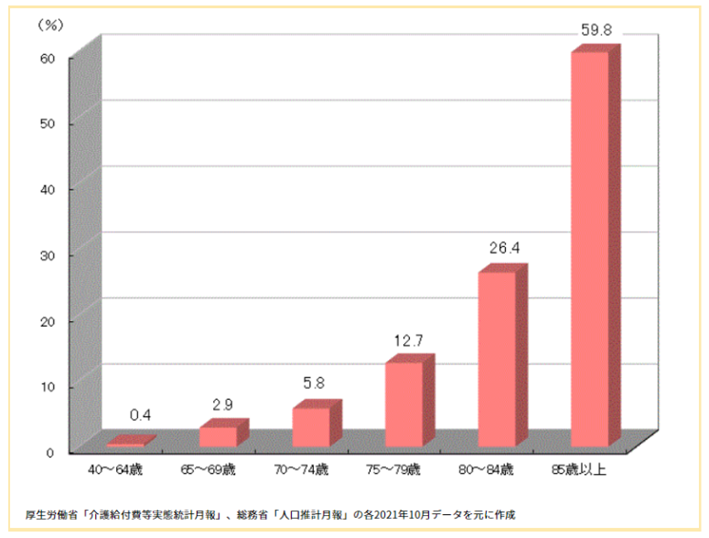

以下の生命保険文化センターの資料によると、要支援・要介護になるリスクは、75歳以降から急激に高まります。介護費用の準備は75歳以降に必要性が高まることがわかります。

引用:リスクに備えるための生活設計 | 公益財団法人 生命保険文化センター

www.jili.or.jp/lifeplan/lifesecurity/1118.html

このように定年退職後は通常の生活費以外にも、急に発生する可能性がある医療費や介護費用も準備しておくことが大切です。

老後破産しないための対策

老後破産は、早めに気づいて対策を打っておけば避けられるものです。ここでは、老後破産をしないための対策を3つ紹介します。

ライフプランを立てる

老後破産をしないための最も有効な対策といえます。必ずしも細かいライフプランを作る必要はなく、今の年金制度で定年退職をするとおおよそいくら必要かを把握することが大切です。

ライフプランを立てると多くの世帯では、定年退職後はまとまった貯蓄が必要になるでしょう。一般的には、定年退職後夫婦2人で2,000万円~3,000万円が必要といわれていますが、これは1年や2年で準備できる金額ではありません。

ライフプランをたてて、おおよその定年退職後の金額を把握して、早めに準備にとりかかることが大切です。

資産運用をする

定年退職後の必要額を、貯蓄だけで準備することは難しいケースがほとんどです。少しでも効率的にお金を増やすためには、資産運用を取り入れることが大切です。

従業員にiDeCoやNISAといった投資に関する税制優遇制度を紹介することも1つの方法ですが、企業の福利厚生制度として、老後の資産形成を促す、「確定拠出年金企業型」の導入をする方法もあります。

働き続ける

定年退職後も引き続き働き続けて収入を得ることで、老後破産を避けることができます。ただし、肉体労働など、年齢が上がると厳しくなる職業もでてくるでしょう。いつまでも続けられる方法ではないという点には注意が必要です。

まとめ

2019年に金融審議会 市場ワーキング・グループが発表した資料が、老後2,000万円不足問題として話題になりました。

このように政府のモデルケースでさえ、公的年金だけでは生活ができないことを前提としています。つまり準備をしていなければ、誰にでも老後破産は起こりうる可能性があるということです。

老後破産にならないように、早めにライフプランをたてて、老後の資産形成の必要性に気付き、準備を始めることが大切です。

また従業員を雇用している事業主は、定年退職後の不安を持つことなく従業員が安心して長く働けるように、従業員の資産形成を促すことが大切になります。

福利厚生制度として、従業員の老後の資産形成の後押しをする確定拠出年金企業型の導入も検討してみてはいかがでしょうか?

アイマークでは資産運用に関するセミナーを開催していますので気になる方はぜひご参加ください。