こんにちは、確定拠出年金相談ねっと 認定FP

アイマーク株式会社 代表の村松です。

60歳以降に確定拠出年金企業型で運用した資産を受け取る場合、「一時金・年金・一時金と年金の組み合わせ」の中から受取方法を選べることが一般的です。

老後の生活に直結する資産になるかもしれないので、自分の思い描いている老後のライフプランに合った受取方法を選ぶことが大切になります。

また、退職後も雇用延長で引き続き働く場合、退職金より確定拠出年金企業型を先に受け取ったほうがよい場合があるなど、受け取りの順番を考えることも重要なことを知っていますか?

この記事では、確定拠出年金企業型の運用資産や退職金の受取方法のコツについて解説します。

確定拠出年金企業型の受取方法は3通り

60歳以降、確定拠出年金企業型の運用資金を受け取りたい場合、規約にもよりますが、受取方法を「一時金・年金・一時金と年金の組み合わせ」の中から選ぶことができます。

また、受取方法を一時金、または年金のどちらを選ぶかで受けられる税制優遇も異なります。より有利に受け取るために、税制優遇についても理解しておきましょう。

一時金

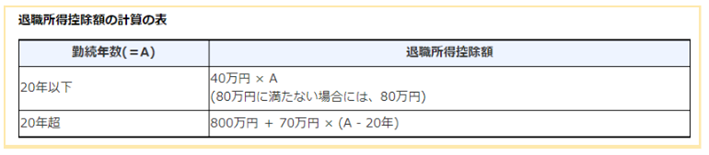

確定拠出年金企業型で運用してきた資産を、一括でまとめて受け取る方法です。確定拠出年金企業型を一時金で受け取った場合、退職所得控除という税制優遇が利用できます。

勤続年数が25年の方の場合は、800万円+70万円×(25年-20年)=1,150万円。つまり、勤続年数25年の方は、1,150万円までは税金がかかりません。

<一時金で受け取ることがおすすめな方>

退職金が退職所得控除の範囲内の方

老後生活をする上で、ゆとりを持った貯蓄額を残しておきたい方

年金受け取り

確定拠出年金企業型の運用資産を、年金形式で受け取る方法です。分割回数や、支給年数は確定拠出年金企業型の規約によって異なり、毎回の受取額は運用資産を、「指定した率」、あるいは「指定した額」で取り崩して支払われます。

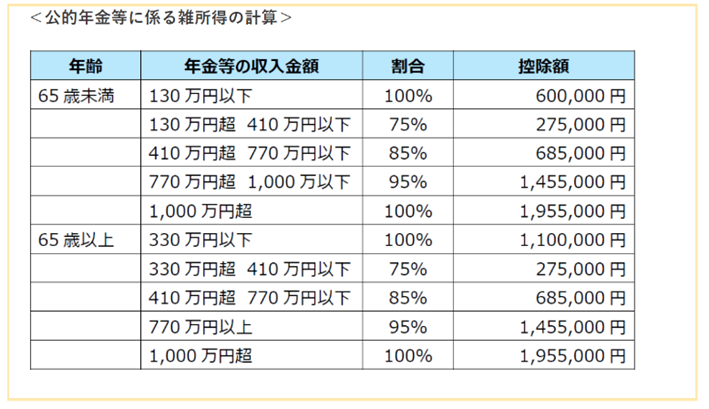

年金形式で受け取る場合は、雑所得として公的年金等控除という税制優遇が適用されます。

下記の表から、65歳未満の方なら年間60万円までは運用資産を受け取っても税金がかかりません。また、65歳未満で運用資産を年間300万円受け取った場合、300万円×75%-27万5,000円=197万5,000円に対して税金がかかります。

確定拠出年金企業型の年金受け取りで公的年金を増額させる方法

確定拠出年金企業型の運用資産の年金受け取りを利用して、公的年金額の受取額を上手に増額させる方法を紹介します。

公的年金は原則65歳から受給開始ですが、受給開始年齢を66歳や67歳のように後に遅らせると1ヶ月あたり0.7%公的年金が増額される仕組みです。

そのため、例えば65歳から70歳までは公的年金は受け取らずに、確定拠出年金企業型の運用資産を年金形式で65歳から5年間非課税で受給。そして70歳から公的年金を受け取ると0.7%×60ヶ月(65歳から70歳までの5年間)=42%増額された公的年金額を受け取ることができるのです。

このように確定拠出年金企業型の年金受け取りを上手に使って、公的年金を増額させることも老後の生活資金づくりとしては有効な方法です。

<年金で受け取ることがおすすめな方>

・繰り下げ支給で公的年金を増額したい方(公的年金受給までのつなぎとして活用)

・運用を継続しながら取り崩して、少しでも資産を増やしたい方

一時金と年金の組み合わせ

規約に定めがあれば、一時金と年金を組み合わせて受け取ることも可能です。

<一時金と年金を組み合わせて受け取ることがおすすめな方>

・一時金で受け取ると退職所得控除をオーバーしてしまう方

・一時金で受け取って、一部は将来のために少し運用したい方

退職所得控除の5年ルールとは

企業の中には、確定拠出年金企業型と退職金制度のどちらも用意している場合もあるかも知れません。仮に、確定拠出年金企業型の運用資金を受け取って退職控除の適用を受け、その後、退職金制度の退職金を受け取るとした場合、退職控除額はどのように計算したら良いのでしょうか?

実は、退職所得控除の5年ルールという仕組みがあり、先に確定拠出年金(iDeCoを含む)を受け取った場合、5年経過すれば退職所得控除の勤続年数に調整がなくなるのです。

一方、先に退職金制度の退職金を受け取ってしまうと、5年ルールは適用にならず前年以前19年(2022年4月に14年から19年に変更※1))に退職金を受け取っていると、退職所得控除の重複分は差し引かれてしまいます。

仮にAさんが25年勤務して、退職金を1,500万円、確定拠出年金企業型に10年加入をして運用資産を一時金で400万円受け取るケースで考えてみましょう。

【先に確定拠出年金企業型の400万円を受け取った場合】

前述の計算式より、退職所得控除は40万円×勤続年数10年(確定拠出年金企業型の加入年数)=400万円。一時金400万円-退職所得控除額400万円=0円。つまり税金はかかりません。

さらに5年後に退職をして、退職金を受け取る場合は次のような計算式になります。

退職所得控除額は800万円+(70万円×(30年-20年))=1,500万円

退職金も1,500万円なので税金はかかりません。

【先に退職金を受け取った場合】

25年後に退職金を先に受け取ると、退職所得控除が1,150万円なので退職金に税金が発生します。

また、退職金を先に受け取った場合は、19年は退職所得控除の重複分は差し引かれるため確定拠出年金企業型の運用資産として受け取る一時金にも税金が発生します。

※1)確定拠出年金企業型の一時金受取の年齢上限が、70歳から75歳に延長されたことにともなう変更と考えられます。

最近では雇用延長で65歳まで働く人が増えており、退職金を受け取った後、確定拠出年金企業型の運用資産は、年金形式の受け取りを選択して公的年金等控除を受けるケースが多いようです。

まとめ

確定拠出年金企業型の運用資産は、「一時金・年金・一時金と年金」いずれかの方法の中から受取方法を選ぶことができます。自分の老後のライフプランを考えて、適切な受け取り方を選びましょう。

また、確定拠出年金企業型と退職金制度を両方用意している会社で、退職金を一時金で受け取る場合、受け取る順番を間違えると退職所得控除が十分活用できない場合があります。

このように確定拠出年金企業型は、運用だけではなく受け取り方、すなわち出口がとても大切です。出口も含めた確定拠出年金企業型の運用を相談したい方は気軽にアイマークにご相談ください。