確定拠出年金相談ねっと 認定FP

アイマーク株式会社 代表の村松です。

確定拠出年金企業型を導入している企業の従業員の方の中には、その運用の効果をみて企業の掛金だけでは物足りなく感じる人もいるかも知れません。

そんな方は、会社掛金に従業員の任意で上乗せができる「マッチング拠出制度」の利用を検討してみてはいかがでしょうか。

ここではマッチング拠出制度の概要や仕組み、メリットデメリットについて紹介します。

マッチング拠出制度とは

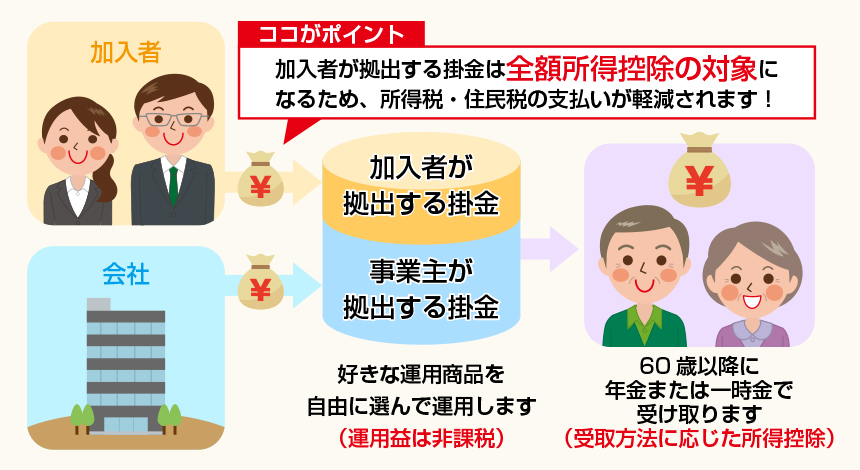

確定拠出年金企業型では、会社が拠出する掛金に加え、従業員が任意で掛金を上乗せすることができます。これをマッチング拠出といいます。あくまでも従業員が任意で上乗せをする制度なので、会社が拠出する掛金を会社掛金、一方、マッチング拠出は従業員本人が拠出をするため、本人掛金として明確に区別しています。

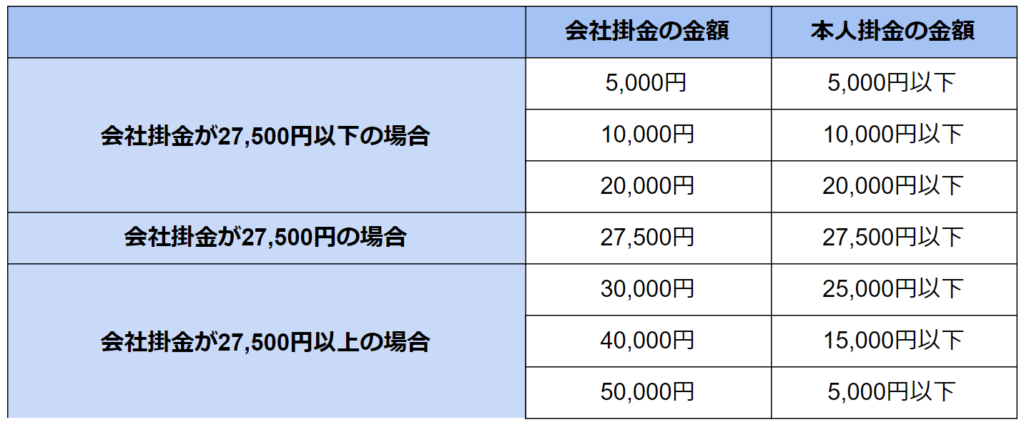

本人掛金も従業員が任意で上乗せできるからといって、無制限に掛金を支払うことができるわけではなく、一定のルールがあります。

加入者が掛金を上乗せして拠出できる制度

マッチング拠出制度は、加入者が拠出する掛金のすべてが所得控除の対象になります。そのため税制優遇を受けつつ老後資金の準備が可能です。会社が拠出する掛金に上乗せができるので、老後の資産をより効率的に準備することができます。

加入者の掛金は会社掛金と同額まで

マッチング拠出の金額と会社の掛金との合計で、月額55,000円以上にすることはできません。また、本人掛金は、会社掛金を上回って拠出することはできません。

会社掛金5,000円の場合、本人掛金の上限は5,000円となります。

会社掛金が30,000円の場合は、本人掛金は会社掛金の同額の30,000円とはならず、会社掛金と本人掛金を合計して55,000円までというルールが適用になるため、本人掛金の上限は25,000円となっています。会社掛金が50,000円であれば、本人掛金は5,000円までしか枠が無くなってしまいます。

マッチング拠出制度のメリットデメリット

マッチング拠出は掛金全額所得控除となるメリットがありますが、その反面会社掛金と同様60歳まで引き出しができないというデメリットもあります。メリットとデメリットを正しく理解して、自分なりの生かし方を考えてみましょう。

マッチング拠出制度のメリット

メリット1:掛金が所得控除の対象となる

マッチング拠出制度を利用して拠出した掛金は、所得控除の対象となるのは全額で、結果として住民税・所得税の負担が軽減されます。

所得税と住民税合計で20%のケースでマッチング拠出をしているケース、していないケースを比較してみます。

| 【マッチング拠出をしていないケース】 課税所得20万円×税率20%=所得税・住民税合計で4万円 課税所得20万円-所得税・住民税4万円=手取り16万円 ここから1万円分投資をすると、手元に残る金額は15万円となります。 |

| 【マッチング拠出で本人掛金1万円とした場合】 課税所得20万円のうち、本人掛金分1万円には所得税・住民税はかからず、残りの19万円が課税されます。1万円はこの時点で将来の積み立て(運用)に回っています。 課税所得19万円×税率20%=所得税・住民税合計で3.8万円→この時点でマッチング拠出をしない時よりも2,000円のメリットとなります。 課税所得19万円-所得税・住民税3.8万円=手取り15.2万円 |

このようにマッチング拠出をしているのとしていないのとでは、月額1万円でも2,000円の差が出てくるのです。なお、税率が高い人は一層節税の効果が高くなります。

メリット2:会社側は低いコストで福利厚生の拡充が可能

制度自体は掛金を負担するのは加入者自身という仕組みなので、諸手当の拡充や給料アップとは異なり、会社側の人件費が膨らみにくく低いコストで従業員の福利厚生をはかることができるので、労使双方にメリットがある制度といえます。

マッチング拠出制度のデメリット

マッチング拠出についてもデメリットがあります。加入を検討している際は、以下のデメリットを心得ておきましょう。

デメリット1: 途中解約ができない

マッチング拠出も会社掛金と同様、原則途中解約をすることができず、60歳まで引き出しをすることができません。

そのため、運用期間中に家族の病気や介護といった不測の事態が起こった場合、マッチング拠出の金額も含め、確定拠出年金企業型で積み立てている資産はあてにできません。家族の万が一の時には、別で用意しておく必要があります。

なお、加入者が死亡した場合や、一定の障害状態に該当した場合はそれまでの積立金相当額が支払われます。

デメリット2:加入者掛け金は事業主掛け金に影響されやすい

先に述べた通り、マッチング拠出における本人掛金は、会社掛金と合計して55,000円まで。また、会社掛金を上回る拠出はできません。そのため、会社の掛金自体が少額の場合、本人掛金も少額で行なわざるを得ず、資産運用の効果があまり見込めません。

マッチング拠出制度を利用する際に意識したいこと

マッチング拠出は給与の一部を将来の積み立て(運用)に回すことなので、手元に残る金額は少なくなります。自分の家計に影響してくるので、適正な金額をしっかりと見極めましょう。なお、マッチング拠出は、年に1度金額を変更することが可能です。

会社掛金に上乗せができる制度なので、資産運用のリターンもリスクも高くなります。運用プランや掛金にはとりわけ注意を払うようにしましょう。

マッチング拠出を提供する企業側も、従業員への説明や確定拠出年金の企業型に関する情報提供を積極的に行ない、周知をしていく事も必要です。

まとめ

マッチング拠出制度は企業型確定拠出年金が誕生してから9年後の平成22(2010)年に導入された制度です。

しかし従業員の拠出額は企業拠出額を超えることができないことから、企業拠出の大半が10,000円以内という状況において、55,000円の確定拠出年金企業型の掛金枠の大半は、企業や従業員ともに使われておりません。加えて従業員掛金が10,000円以内という方が70%を超えているのが現状です。

また現状の仕組みでは加入者掛金額が事業主掛金額を上回ることが不可能なため、主に若年層を中心に満足のいく拠出が行えませんでした。

しかし2022 年 10 月 1 日からはそんな現状を改善するため、加入者単位でiDeCoへの加入とマッチング拠出が選択できるようになります。

iDeCoの運営管理手数料は自己負担にはなりますが、拠出金額や運用商品の観点から加入者にとっての選択肢が広がることになるでしょう。

なお、加入者単位で選択を行えるようになるには、拠出限度額の管理も考慮する必要があります。したがって、企業型DC掛金、iDeCo の掛金ともに、毎月拠出であるかといった条件が設けられる可能性があります。

法改正を視野に従業員がiDeCoの利用を希望してきた場合、スムーズにiDeCo口座が開設できるようにサポートしていく準備もはじめてみてはいかがでしょうか?