確定拠出年金相談ねっと 認定FP

アイマーク株式会社 代表の村松です。

確定拠出年金企業型を導入しても、社員の資産運用の意欲が高まらなかったり、忙しかったりといった理由で興味を持てない方もいるかもしれません。節税だけではなく、資産運用の効果をしっかりと感じてもらうためにも、投資教育の場で実際にシミュレーションをしてもらうのも有効な方法です。

この記事では、従業員により確定拠出年金企業型を効果的に活かしてもらうための方法をご紹介します。

確定拠出年金企業型を活用するために

確定拠出年金企業型を導入すると、従業員の資産形成に大きく貢献することができます。

しかし、制度導入当初は運用をしたことがない人が多いため、運用効果を高めていくためには投資教育を継続的に行う必要があります。

会社が確定拠出年金企業型を導入して、期限までに従業員に運用商品を決めて提出してもらうことになりますが、特に従業員が選択をしなかった場合、自動的に指定した商品が選択される仕組みを用意していることがあります。

このように自動的に指定される商品のことを「指定運用方法」といいますが、2021年度企業年金連合会の調査結果によると、40.6%の企業が指定運用方法を指定しております。そのうち指定運用方法に「保険や定期預金」という元本確保型商品を選定している企業は76.0%です。

従業員に対して継続的に投資教育を行っていないと、元本確保型商品のまま一度も見直しが行われず、効率的な資産形成が行われない可能性があるという点には注意が必要です。

指定運用方法に比較的安全な投資信託を指定するケースもあります。しかし、大切なのは従業員が自らの意思で、複数ある投資信託から商品選定を行うことです。商品選定のノウハウをさらにiDeCo(イデコ)やNISAといったその他の投資の場面でも活かしてもらえるのが理想的です。

そのためにも、社員向けの投資教育を継続的に行っていくことが極めて重要になります。

メリットをシミュレーションで確認しよう

2021年度の企業年金連合会の調査によると、確定拠出年金企業型の継続投資教育の実施率は75.6%、そのうち74.1%の企業が直近3年以内に実施しています。

統計を見る限りは、確定拠出年金企業型を導入している企業の多くは継続教育を行っている事がわかります。

まだ、従業員が積極的に運用商品を選ぶことができない時は、運用商品を選んだ時にどれくらいのメリットがあるのかを目で確認をしてもらうのが一番効果的です。

確定拠出年金企業型を導入した場合の、税金、社会保険料のメリットをシミュレーションソフトを金融機関の公式ホームページのサイトで用意していることがあるので、利用してみるのも良いでしょう。

シミュレーションに必要な情報

金融機関のシミュレーションソフトを利用する際は、次のような情報が必要になります。利用する際は事前に用意しておきましょう。

生年月日

加入者本人の年齢を入力します。あと何年何ヵ月運用できるのか、期間を確認するために必要になります。

また運用年収を入力するだけのケースもあります。

年収

税率や社会保険料に関わるため年収は重要な情報です。年収が高いほど税率や社会保険料も高いためメリットは大きくなります。

退職予定年齢

何歳まで運用をするかで成果も変わってきますので退職予定年齢の入力も必要です。なお、確定拠出年金企業型の掛金を拠出できる年齢は60歳ですが、規約によって65歳までとすることもできます。さらに、2022年5月からは70歳までとすることもできます。

自分の会社が何歳まで掛金が拠出されるか、規約を確認しておきましょう。

毎月の掛金

毎月の掛金を入力します。自分の現在の掛金を入力することで、現状の掛金で運用を継続していくと将来的にいくらになるかを計算することができます。

また、選択制を導入する場合、規約の範囲内で掛金を増やした場合は将来いくらになるかも確認することができるので、可能な金額で何パターンか試してみるとよいでしょう。

移換金の入力

前職からの移換金などがあれば入力をします。

想定している運用利回り

自分がどれくらいの利回りで運用していくか、投資方針を考えながら自分が希望する運用利回りを入力します。

ここはシミュレーションなのであまり縛られずに1~2%、5~6%、10%前後といくつかのパターンで試してみると意外な発見があるかもしれません。

シミュレーション結果からわかること

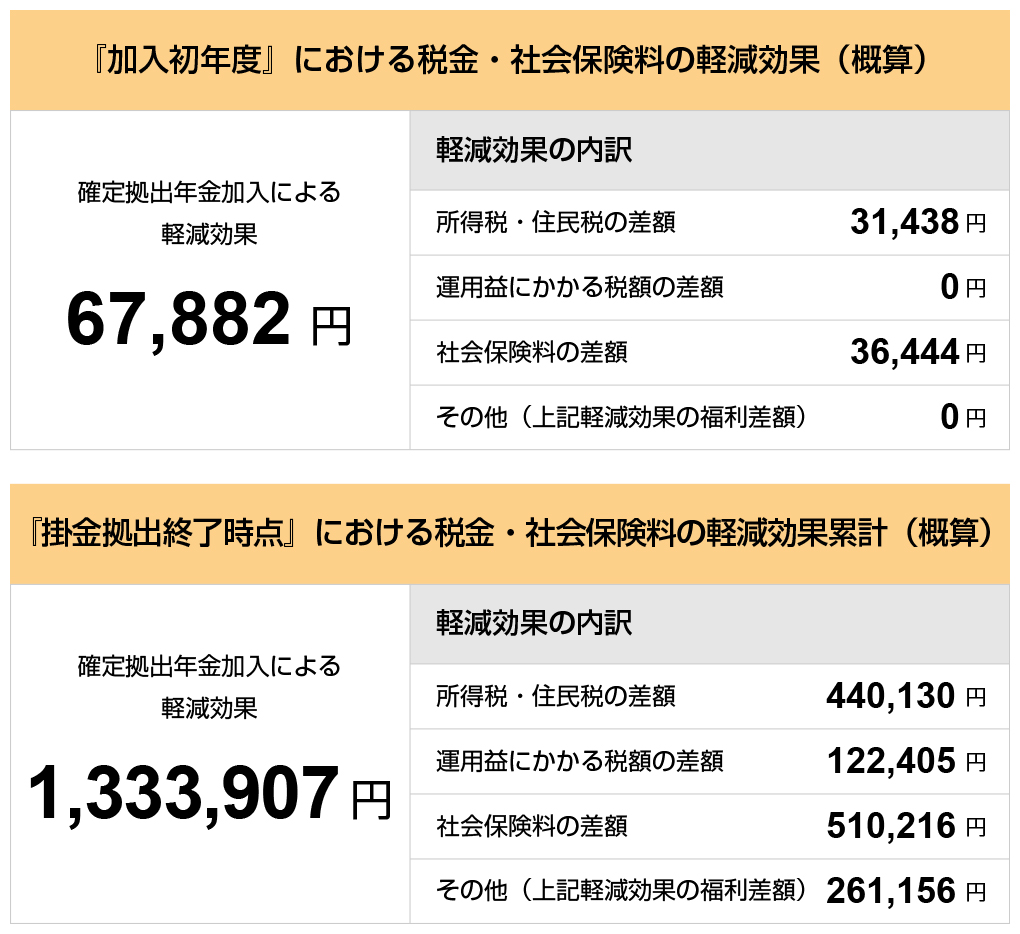

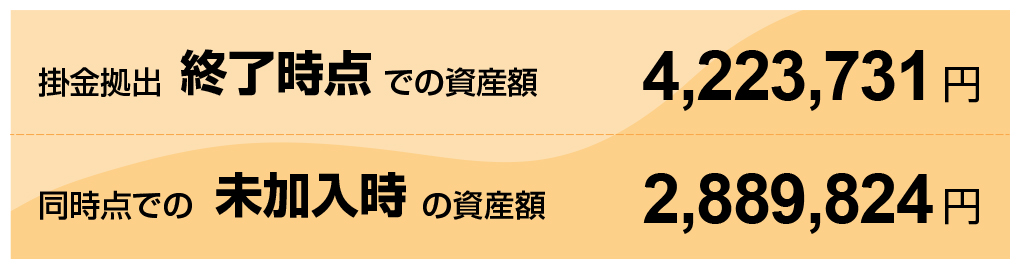

実際にシミュレーションをした結果が以下のような内容になります。以下のケースは1975年4月生まれの46歳の男性、年収500万円。退職予定年齢は60歳。積立期間は14年間。確定拠出年金企業型の選択制を採用していて掛金2万円としている前提です。

年間で軽減される、所得税・住民税額、社会保険料は年間で67,882円。想定利回り3%で計算をした結果、節税効果と資産運用効果、運用益非課税の効果を合わせて、1,333,907円の差があることを表しています。

しかし、確定拠出年金企業型は税金や社会保険料のメリットだけではなく、実際の運用で大きく増やすことも可能です。節税だけではなく、より従業員が効率的に資産を増やせるよう、投資教育では運用面でもしっかりサポートをすることが大切です。

www.dcplan.co.jp/dcpsweb/rx.appstart?CLASS=&KINYUCODE=05&ID=GWEB5010101&ktype=4

まとめ

確定拠出年金企業型を導入している企業の指定運用方法は、その多くが元本確保型となっており、継続投資教育が努力義務化されています。そのため指定運用方法のままにせず、従業員自らが積極的に資産を増やすための教育が必要です。

その際に金融機関の公式ホームページで掲載しているシミュレーションソフトで、節税効果や運用益非課税の効果を目で見てもらう方法もあります。しかし運用をすることで資産を大きく増やせるメリットを目で見て知ってもらうことも重要です。

私たちアイマークは、投資教育の中で実際に長期運用で資産を大きく増やした事例を数多く蓄積しています。

もし社員の老後の資産形成の意欲を促進する方法が分からない方は、お気軽にご相談ください。