相談者DATA

ご相談者名:大阪 さくらさん(仮名)

年齢:38歳

職業:看護師フルタイムで働く

家族構成:夫(40歳/会社員)、子ども(12歳、9歳)

相談しようと思ったキッカケ

今まで日々の暮らしに精一杯で、なかなか将来のことまで考えることができなかったのですが、このコロナ禍で「大切なことを先送りしてはいけないのではないか」と主人とも真剣に話をすることが多くなりました。

子どもたちの成長も楽しみですが親としての責任もとても感じています。

そして夫婦の今後ということも、長生きができるものならゆとりある暮らしを続けたいと考えています。

とはいえ、お金のことは難しく感じており、いろいろ資料を取り寄せてはみたものの最後の決断ができません。

大北FPはたまたまYouTube動画を拝見し、地元だし親しみやすく感じたので思い切ってご相談しようと思いました。

ご相談内容

子どもたちの進学について夫婦で話し合っており、海外留学や海外での進学も真剣に考えています。

ネットで教育資金に関する記事を調べていて、外貨建て保険での備えも選択肢にあるという記事を見つけました。

ちょうど予定利率3%の外貨建て保険を保険販売員の方から勧められ、すぐに契約をしようと思ったのですが、夫婦ともども外貨建てといったものがよく分からず本当に良いものなのかどうか心配になりました。

FPにお金の相談してみませんか?

相談でお話した内容

ご相談のポイントは、海外留学や海外進学のための教育資金の準備に、予定利率3%の外貨建て保険が有効なのかどうかということですね。

はい、その通りですが、

そもそも「外貨」とつくと何だか難しそうに感じます。

また良くわからないのが、予定利率3%の意味です。

預金の利息のようなものだと、保険販売員さんは言ってましたのでお得なのでは?!と思っています。

確かに「外貨」となるだけで、なんだか急に分かりにくく感じてしまいますね。

まずは、

予定利率3%の意味を理解するために、契約者が支払う保険料の中身がどうなっているのかをご説明し、次に外貨建ての特徴をご説明します。

予定利率とは、「お金を増やす」ものではなく「保険料を安くする」もの

保険料の中身(しくみ)

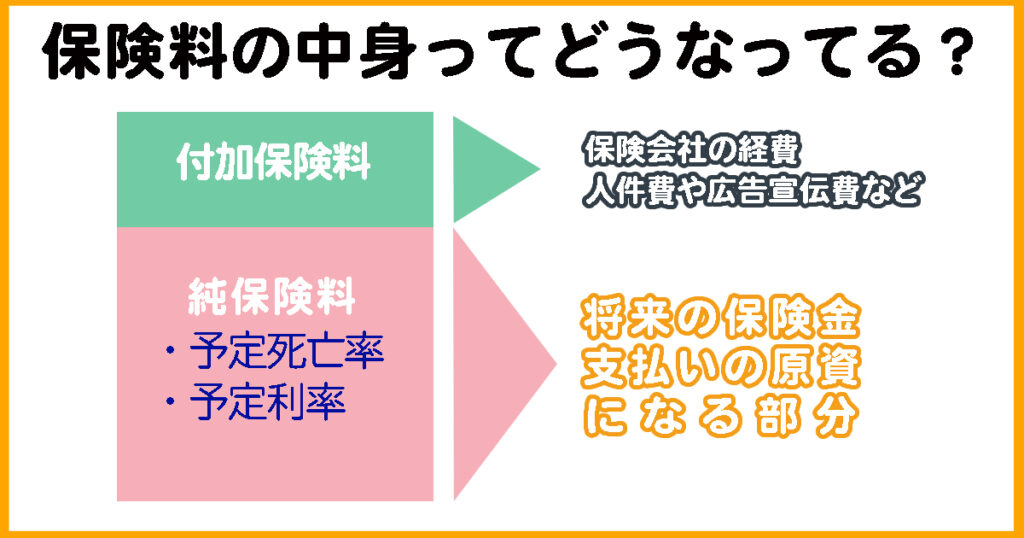

「予定利率」というのは、保険料を構成する3つの要素の一つです。

契約者が支払う保険料の全額が、将来の保険金支払いの原資に回るわけではありません。

保険料の構成(中身)は以下のようなイメージです。

予定利率は、保険会社が「年何%で運用します」と約束した利率ですが、預金のように、預け入れたお金の全体(元本)に対しての利率(利回り)とはまったく違います。

保険料の中身は、純保険料と付加保険料で構成されています。

付加保険料は、保険会社を運営するための経費部分(人件費や広告宣伝費など)です。つまり保険会社の経費が保険料に含まれているんですね。

そして純保険料が、将来の保険金支払いの原資となる部分です。

将来の保険金支払いの原資となる「純保険料」は、予定死亡率と予定利率をもとに計算します。

純保険料はまず予定死亡率によって計算された保険料から、予定利率を割り引いて計算されます。

少し複雑ですね。それぞれをもう少し詳しくお話します。

予定死亡率

過去の統計をもとに男女別・年齢別の死亡者数を予測し、1年間に死亡する人数の割合です 。この死亡率をもとに将来の保険金の支払いにあてるために必要な保険料の計算をします。

単純に言うと、亡くなる確率が高いと保険料は高くなり、亡くなる確率が低いと保険料が安くなります。

ということは、

高齢者の方は亡くなる確率が若い人より高いから、同じ保険に入ろうとすると保険料が高くなるというイメージですね。

予定利率

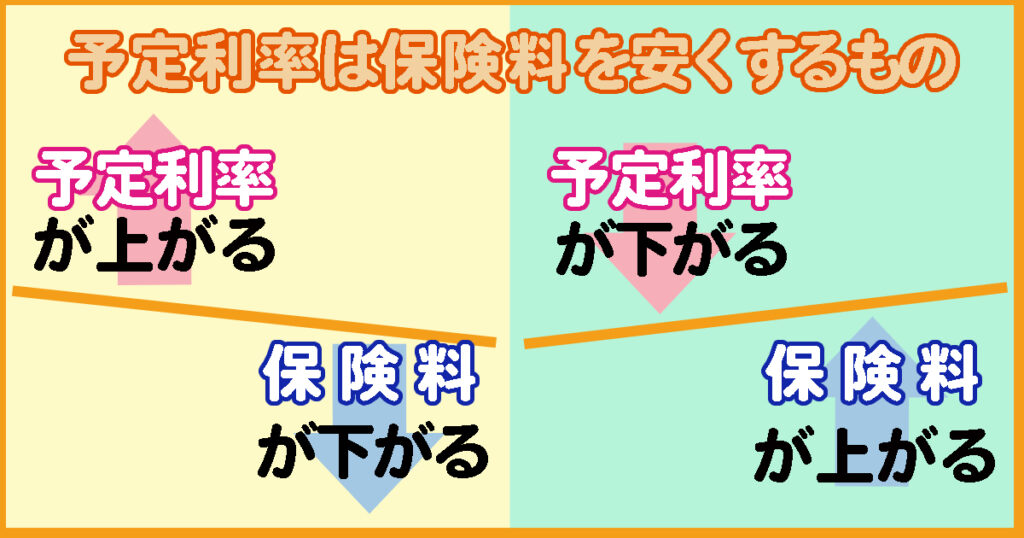

将来の保険金支払いのためにあらかじめ資産運用で、一定の収益を見込んで、その分保険料を割り引いています。この割引率を予定利率といいます。

つまり保険会社は、将来支払う保険金を安定して支払うことができるように、保険料の一部を積み立てておいて、積み立てた保険料を契約者にとって有利になるように運用します。

この運用によって得られる収益(予定利率)をあらかじめ見込んで保険料を割り引いて、その分保険料を安くしている訳です。

予定利率が高いということは、私たちが支払う保険料が安くなるし、逆に、予定利率が低いということは、保険料は高くなるということですね。

はいその通りです。

シーソーみたいな感じですね。

ここまでをおさらいすると、

予定利率とは契約者が支払った保険料(全額)を保険会社が運用に回して、年利3%で運用して増やしますというものでは無いのです。

実は私もこの仕事をするまでは、保険会社が年利3%で保険料全額を運用して、増やしてくれている「お得なもの」と思っていました。

保険の予定利率は、預金の利回りとは全く違うものなんです。

保険の最大の目的は保障です。

保障の目的となる保険金を将来安定的に支払うことが保険会社としては最重要任務ですよね。

契約者の支払う保険料には、すでに予定利率が含まれているので、支払う保険料に対して、預金の利回りのように利息がつくイメージを持つのは誤りです。

「予定利率」は、預金の利息とは全く違うということがよく分かりました。

外貨建てには為替の変動による運用リスクがある

「外貨建て」の特徴

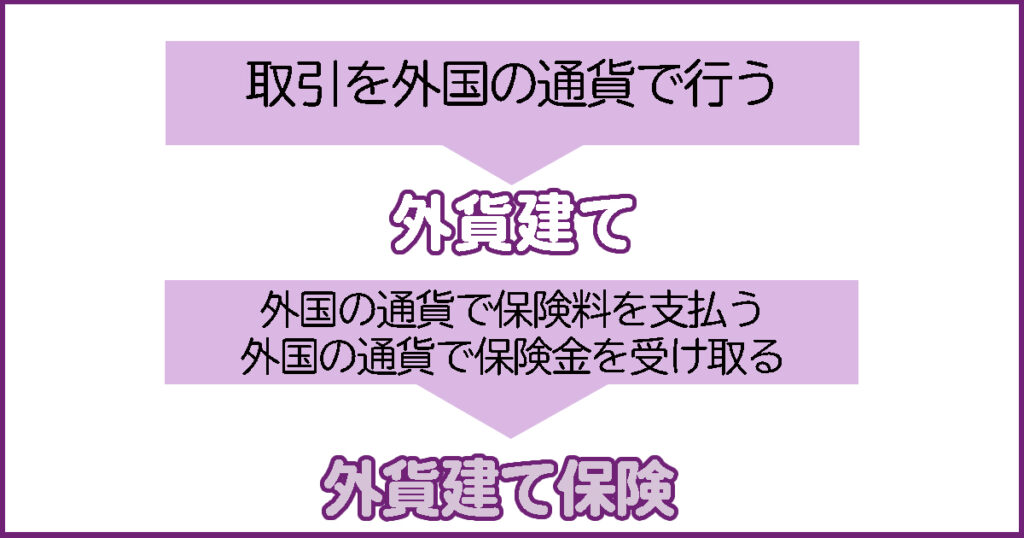

外貨建てとは、取引を外国の通貨で行うことを言います。

また外貨建て保険とは、外国の通貨で保険料を支払い、外国の通貨で運用や保険金が支払われる商品なので、円を外貨に交換(売買)する、外貨を円に交換(売買)するという手続きが毎回行われます。

例えばテレビのニュースでは、毎日「為替レート」を発表していますよね。

「今日の外国為替市場の円相場は・・・」ってやつですね

昨日の1ドルは、100円だったけれど、今日の1ドルは90円だったとか、110円だったとか言っています。仮に外貨建て保険の保険料が1ドルだとすると、支払うべき日本円での保険料は日々変動するということです。

お金の世界では、価値が変動することを「リスクがある」と言います。

つまり、外貨建て保険は、

為替相場の変動によって、為替差益(利益)や為替差損(損失)が出るという「為替リスク」があり、日本円やアメリカドルは変動相場制なので、市場のバランスによって刻々と為替レートが変化することを理解しましょう。為替レートには、保険会社の為替手数料が含まれています。

外貨建て保険は、保険料を支払う時と、保険金を受け取る時に為替リスクがあるんですね。

保険料には、保険会社の経費部分や為替手数料含まれていて、保険料全額が、保険金支払いの原資にならないんですね。

すると、お子さんの教育資金を外貨建て保険で準備しようと思うと、実際にお金が必要になった時の為替がどうなのかによって金額が変わることが良いのか悪いのかという判断も必要です。

仮に留学の際の教育費の支払いが「外貨」であった場合、外貨建て保険で準備したお金をそれに直接充てられるのかというのも考えないといけませんね。

ここまでのところで、通貨取引に関する用語を整理します

自国通貨と他国通貨(外貨)を交換(売買)することを「為替」

それぞれの通貨を交換(売買)する際の交換比率のことを「為替レート」

通貨の価格は、市場の需要と供給のバランスによって取引の値段「相場」が決まります

日本やアメリカなど、世界の主要通貨は、市場の需給バランスによって通貨の相場「為替相場」が変動します(変動相場制)

ご相談を終えて

予定利率3%の外貨建て保険がお得かどうかを預金の利回りと比較していたので、全然比較になっていないことが分りました。

保険料の仕組みや外貨建てのリスクがとても良くわかりました。

今回はちょっと難しい言葉の連続でしたが、とても一生懸命にお話を聞いてくださってありがとうございます。

ややこしいですが、保険料の仕組みや、外貨建て保険の外貨に関する特徴を知ってもらうことで、外貨建て保険が、さくらさんの必要とする保障の目的(ニーズ)に合うかどうかを考える判断材料になります。言葉のイメージだけで判断してはいけないんですよね。

今回は「外貨建て保険」についてのご説明に終始してしまいましたが、もっとも大きな関心毎はお子さんの教育資金です。次回は、いつまでにいくらの教育資金をどのように準備するのが、さくらさんのご家庭にあった方法を具体的に考えていきましょう。

FPにお金の相談してみませんか?