こんにちは。FP相談ねっと認定FPの大地恒一郎です。

緊急事態宣言が解除になり、社会はアフターコロナというか、ウィズコロナの生活様式を模索し始めました。コロナ以前とはがらりと変わるのでは、と言われています。

また、外出自粛期間中は、オンラインによる会議や飲み会なども盛んになりました。

私もオンライン会議などを経験し、その便利さを実感したのですが、一方で、リアルに人と人が接する機会の大切さを改めて認識できたように思います。

やはり、人対人の自然な関係は、実際に会って形作られていくものではないかと思った次第です。

変わらないものは

そういう変化の時代ですが、こういう中にあっても変わらないもの、それは資産形成の重要性ではないでしょうか。人生100年時代といわれる長寿化の進展により、いやが上にもその必要性は増してくるものと思われます。

その中で、「つみたてNISA」や「iDeCo」に代表される、投資信託を活用した資産形成の仕組みは、最近の口座数の増加などを見ると、ようやく認知されつつあるように思います。

投資信託の運用会社が設立されてから60年を経て、投資信託という金融商品もようやく活躍の場を与えられたという感じでしょうか。資産形成を行う上で、投資信託の果たす役割は、これから益々重みが増してくるのではないかと期待しています。

NISAの制度改正

その「つみたてNISA」ですが、この国会で「一般NISA」や「ジュニアNISA」も含めた制度改正案が成立し、2024年からNISAの制度自体が大きく変わることになります。

「つみたてNISA」も2042年まで新規に投資できることになり、今後の資産形成の柱の一つとして期待されることでしょう。

その「つみたてNISA」の対象となっている商品は、4月1日現在、ETFも含め181本あります。そして公募投資信託といわれる商品は、4月末現在で6,037本あるのですが、その中から対象商品としての要件を満たしたものが181本指定されているのです。

「つみたてNISA」の対象商品の要件

今後も対象商品は拡大することが想定されますので、その要件について確認しておきましょう。

「つみたてNISA」の対象商品は、「指定インデックス投資信託」、「アクティブ運用投資信託等」、「ETF」の3種類の投資信託に分かれていて、内訳は156本、18本、7本となっています。また、この3つには、共通の要件があり、政令(租税特別措置法施行令)で次の通り定められています。

① 信託契約期間が無期限または20年以上であること

② 分配頻度が毎月でないこと

③ ヘッジ目的の場合等を除き、デリバティブ取引による運用を行っていないこと

そして3種類の対象商品ごとの要件については、更に内閣府告示で定められています。

このうち、一番対象商品の多い「指定インデックス投資信託」の要件を見てみると、次の通りとなっています。

④ 告示に指定されたインデックスに連動していること

⑤ 主たる投資の対象資産に株式を含むこと

⑥ 販売手数料はノーロードであること(解約手数料、口座管理手数料もゼロ)

⑦ 受益者ごとの信託報酬、監査報酬、その他の信託事務の処理に必要となる費用の概算値が通知

されること

⑧ 金融庁へ届出がされていること

⑨ 信託報酬は、国内型が0.5%以下、海外型は0.75%以下であること

少し難しそうにみえるかもしれませんが、指定されたインデックスに連動するインデックスファンドという点は、全ての投資信託で同じです。

この中で、受益者(投資家)にとって大切なのは、コストだと思いますが、特にこの中で見ておきたい項目は、⑨の信託報酬です。この信託報酬は、156本の投資信託でそれぞれ異なっているからです。

信託報酬

それでは、この上記⑨の信託報酬をみていきましょう。

この信託報酬という用語も、最近では「運用管理費用(信託報酬)」というように、皆さんがイメージしやすい、分かりやすい呼び方になりました。そして、「投資信託説明書(交付目論見書)」では、この「運用管理費用(信託報酬)」が、誰に支払われていて、どういう内容のものなのかが、説明されています。

繰り返しになりますが、「つみたてNISA」には、この「運用管理費用(信託報酬)」(以下、信託報酬といいます)に上限が設けられています。その信託報酬とはどういうコストなのか、また⑦の受益者(投資家)に通知される、それ以外の費用にはどういうものがあるのか、を見ていきたいと思います。

今後利用者が増えてくることが期待される「つみたてNISA」において、コストの面で不安感を持つことのないようにするためにも、少し整理しておきたいと思います。

それでは「信託報酬」そのものをみていきましょう。

投資信託協会の「交付目論見書の作成に関する規則」などのガイドラインでは、「投資信託説明書(交付目論見書)」の作成にあたって分かりやすい記述が求められています。この「信託報酬」についても、「総額表示のみでなく、支払先毎にその算出方法、金額又は料率、徴収方法及び徴収時期を記載する」と定められています。

これを受けて、信託報酬は、支払先に応じて、「委託会社」が受け取る部分(委託者報酬といいます)、「販売会社」が受け取る部分(代行手数料といいます)、「受託会社」が受け取る部分(受託者報酬といいます)の3つに分かれて表記されています。そして、それがどのようなものの対価なのか、支払先の会社の業務内容も記載されています。

それでは一つ一つ見ていきましょう。

委託会社

委託会社が受け取る報酬を「委託者報酬」と言います。

委託会社とは、投資信託の運用会社のことで、〇〇アセットマネジメントとか、△△投信、などの名前の会社です。実際に投資信託の運用を行うファンドマネージャーと呼ばれる人や、投資信託の新しい商品を企画開発する人、運用中の投資信託の管理を行う人などが所属しています。

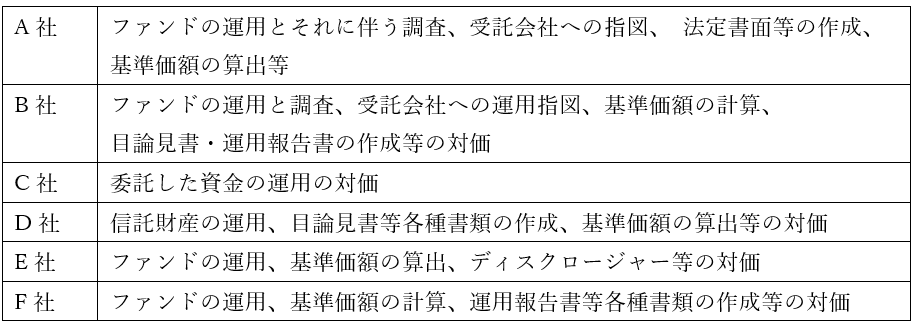

そして、「委託会社」、「委託者報酬」の説明は以下の通りとなっています。

「投資信託説明書(交付目論見書)」に記載されている例をみてみましょう。

いろいろな説明の仕方があるようです。

ちなみに、投資信託協会のガイドラインの例示は、「委託した資金の運用の対価」となっています。

販売会社

販売会社が受け取る報酬を「代行手数料」と呼びます。

販売会社とは、投資信託を販売する銀行や証券会社などの金融機関のことです。金融機関が、委託会社を代行して、受益者に各種書類を送付したりするため、こういう言い方をします。

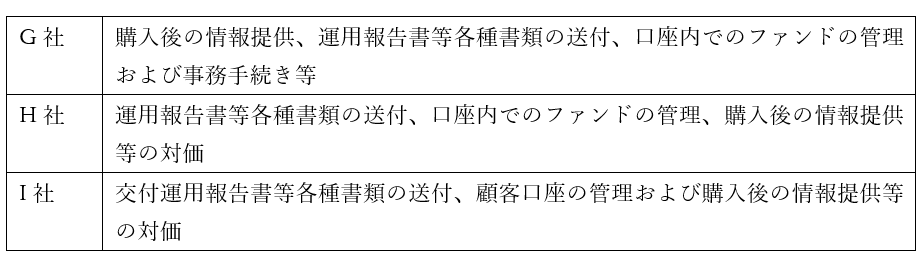

そして、「販売会社」、「代行手数料」の説明は、以下の通りです。。

同じように例を挙げてみましょう。

こちらは、それほど大きな違いはないようです。

ちなみにガイドラインでの例示は、「運用報告書等各種書類の送付、口座内でのファンドの管理、購入後の情報提供等の対価」となっています。

受託会社

受託会社が受け取る報酬を「受託者報酬」と言います。

受託会社は、ほとんどの場合、信託銀行となっています。

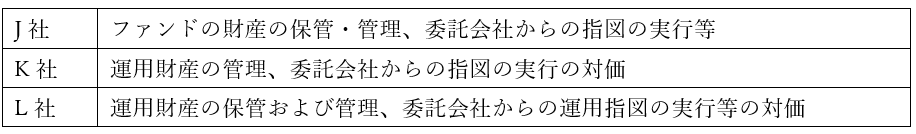

そして「受託者会社」、「受託者報酬」の説明は以下の通りです。

例をみてみましょう。

この説明も会社によって大きな違いはないようです。

同じくガイドラインの例示は、「運用財産の管理、委託会社からの指図の実行の対価」となっていました。

少し長くなってきましたので、続きは「後編」とさせていただきます。