こんにちは。

相談ねっと認定FPの前田です。

特定口座で運用してきたお金があるけれど、複利の効果から考えると、このまま運用した方が増えるのではないか、でも税金を考えるとNISAに移した方がいい気がするけれど、どうすればいいのか?よく質問を受けます。

そこで、どちらの方がいいのか、また、移す場合の移し方についても解説します。

税金面では「NISAに移す」が正解

結論から言うと、

「特定口座のお金をNISAに移す・移さない」は複利の効果に関係ありません。移しても、移さなくても複利の効果はあります。

複利の効果とは、利益が利益を呼んで資産が雪だるま式に増えること。

例えば、100万円に10%の利益がつくと、翌年110万円ですが、2年後は110万円に10%の利益がつくので、120万円ではなく121万円になるというものです。

では、資産が50万円づつ2つの口座に分かれるとどうなるでしょうか?

1つの口座において、1年後は50万+10%の利益で55万円、2年後は55万円+10%の利益で60.5万円になります。しかし、2つ合わせると、

60.5万×2口座=121万円となり、結果は同じです。

具体例でシミュレーション

シミュレーションしてみましょう。特定口座に投資信託を持っていて、それをNISAに移す場合のシミュレーションです。

A:特定口座で運用を続けた場合(1年後)

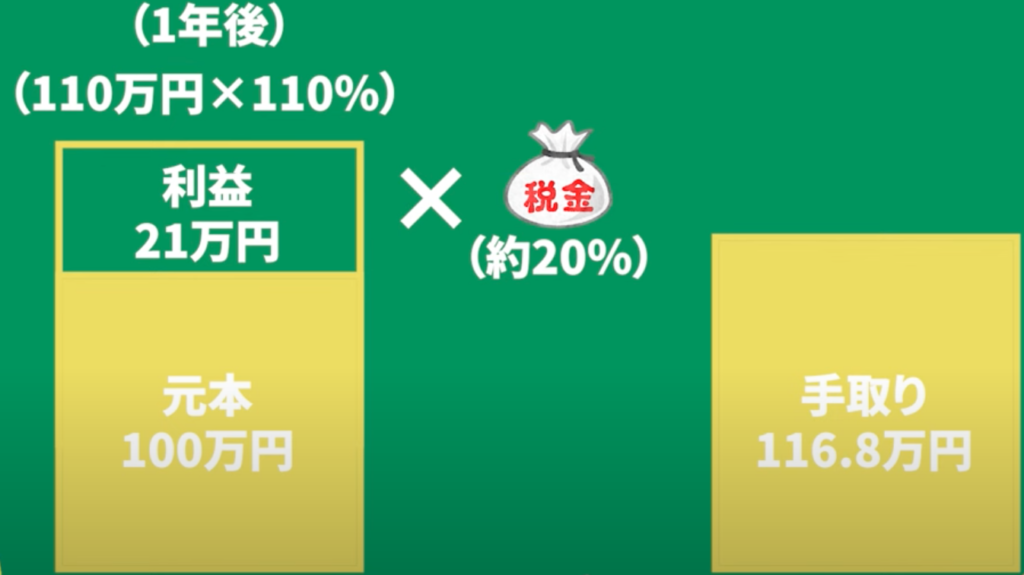

たとえば特定口座に110万円があったとします。この110万円の内訳は、100万円が元本で10万円が利益とします。利回りが10%だとすると、1年後は110万円×110%=121万円です。

元本は100万円のままですから利益は21万円、21万円に対して約2割の税金がかかります。もし、この時点で全売却するなら、税引き後の手取りは116.8万円ほどです。

B:NISAに資産を移した場合(1年後)

では、特定口座にあるお金をNISAで積立しながら移した場合はどうでしょう?特定口座から元本10万円と元本10万円に対応する利益1万円をNISAで積立するために移します。特定口座のお金を売却して、その売却したお金を使ってNISAで投資信託を購入する形です。

すると、まず、この段階で利益に対して2割の税金が差し引かれますから、NISA口座に入るお金は元本10万円と税引き後利益8000円です。利回り10%だとNISAの資産は、1年後10.8万円×110%=11.88万円です。

NISA口座の1年後・・・

10.8万円×(100+10)%=11.88万円

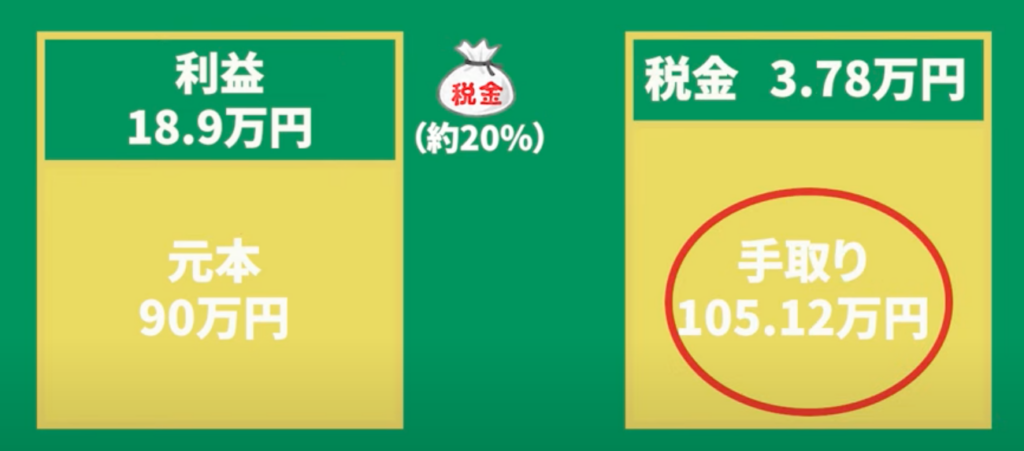

一方、特定口座に残ったお金は99万円(110万ー11万)、利回り10%だと1年後は99万円×110%=108.9万円です。もし、この時点で特定口座のお金を全売却すると、特定口座の手取りは105.12万円です。

特定口座の1年後・・・

108.9万円のうち、元本は90万円のため利益は18.9万円。ここから税金が差し引かれると、手取りは105.12万円に。

以上より、特定口座とNISA口座の合計は

特定口座105.12万 + NISA11.88万 = 117万円

実績を比較すると

特定口座で運用を続けた場合の手取りが約116.8万円、NISAに積み立てながら移した場合の手取りが117万ですから、NISAに移した方が良いということがわかりました!

同じように2年目も計算してみましょう。先ほどは1年目に売却したと仮定しましたが、売却せず、2年目も特定からNISAに移して積立をして2年目に売却したらどうなるのか、同じように計算した結果は、こうなりました。

特定口座で運用し続けた場合の手取り(2年後) 126.48万円

NISAに移した場合(2年後)

特定口座の手取り101.184万円 + NISAの手取り25.916万円 = 127.1万円

1年後を比較した時は2,000円の差でしたが、2年後を比較すると6,200円の差になりました。差が開きました。

今回のシミュレーションでは1年目からNISAに移した方が手取りが増えるという結果になりましたが、必ずしも1年目からNISAに移した方が手取りが増えるというわけではありません。特定口座からNISAに移す金額や運用利回りによって、この状況は変わります。

とはいえ、年数を重ねて利益も膨らんでくると、手取りの差が大きくなるのは明らかです。NISAの枠が余っているなら、税金面においては、サッサとNISA口座に移した方が良いといえます。

特定口座から資産を移すデメリット

しかし、特定口座から資産を移すデメリットもあります。それは、見た目が悪くなること。

どういうことかと言うと、上記の例で言うと、今まで特定口座には利益が10万円ありました。しかし、NISAに移す段階で利益はリセットされます。特定口座からNISAに移したお金は11万円、そのうち1万円は本来の利益ですがNISAに移った段階で11万円全部が元本となります。したがって特定口座なら

10万円+利益1万円(うふっ、10%の利益がある)という見え方

↓

NISA口座では11万円(利益ゼロ)という見え方

に変わるのです。

同じ11万円でも、1万円利益があるという見え方から利益がゼロという見え方に変わるのですね。資産額には変わりがないのですが。自分の口座にログインした時に、利益が減ってる?と錯覚してしまうかもしれません。この点がデメリットと言えます。

NISAへの移し方

では、具体的にどうやって資産をうつせばいいでしょうか。特定口座からNISAに直接移すことはできません。一旦、売却してNISA口座で買い直す必要があります。

株式や投資信託を一括で移す場合

一括で移すので成長投資枠を利用します。したがって移せる金額はMAX年間240万円です。

売りと買いの金額を同じにするなら(同じ銘柄を買い直す場合)

特定口座にある銘柄をNISAで買い直す場合、売りと買いの金額を同じにするなら売却したと同時にNISA口座で買い注文を入れれば、売りと買いの価格差はほぼなく購入できます。ただし、売ったお金を受け取れるのは、株式の場合は3営業日後、投資信託の場合は、投資信託によって数日かかります。すぐにお金は手に入りません。代金の受け渡しが行われるまで、建て替えが必要です。

売ったお金が手に入ってから買い直すなら

立て替えるお金がなければ、お金が手に入ってから買い直すことになります。ただし、売りと買いのタイミングが異なりますから、売りと買いの価格差が発生します。

売った金額より買いの金額の方が安ければ、ラッキーですし、買う金額の方が高ければ、あー高くなってしまった。なんか損した気分という気持ちになります。

投資信託を積立ながら移す場合

投資信託を積み立てながら移す場合は成長投資枠とつみたて投資枠どちらも使えます。

特定口座の投資信託を売って、その資金を元手に積立しながらNISAに移すイメージです。売る方法は、一括で売却する方法、定期的に売却する方法の2種類があります。

一括売却する場合

つみたて投資枠を使うなら、特定口座の資金120万円を一気に売って、毎月10万円を1年間かけてNISAで積み立てます。一括で売るので手間がかかりません。この点はメリットです。一方、売ったお金はすべて運用されないことになります。積み立てられていないお金は運用されずに待機されていることになりますから、運用されない期間があるという点がデメリットです。これが嫌なら定期的に売却するのが良いでしょう。

定期的に売却する場合

証券会社によっては定額売却ができます。毎月10万円を定額売却してNISAで毎月10万円積み立てるという方法です。売りも買いも定期的に行われるため手間がかかりませんし、価格は平準化され、価格差は気にならなくなるかもしれません。これがメリットです。しかし、利用している証券会社に定期売却のサービスがないかもしれないこと、売りと買いのタイミングが違うため価格差が発生する点でがデメリットです。

自分の資産額と性格に合った方法で資産運用を

特定口座とNISAでの運用は、それぞれメリットデメリットがあります。税金面ではNISAが良いのは間違いありませんが、特定口座で積み上げてきた資産が減っていくのを見るのがイヤという人もいます。自分の性格に合った方法でないとストレスを感じることがあるかもしれませんから、自分に合った方法を見つけて資産形成をしてくださいね。