2027年1月から「こどもNISA(こども支援NISA)」が新設される予定です。かつての「ジュニアNISA」は18歳までの払い出し制限がネックでしたが、新制度では払い出し制限がゆるやかになるなど、より柔軟な教育資金づくりが期待できます。

本記事では、こどもNISAの概要や活用方法、さらには「親のNISA」と「子どものNISA口座」をどう使い分けるのが正解か、FP視点で徹底解説します。教育費づくりのため、今からこどもNISAの内容をチェックしましょう。

動画はこちら

こどもNISAの概要

こどもNISAを理解するには、まずはNISAを知っていないと理解できないので、NISAからおさらいしましょう。

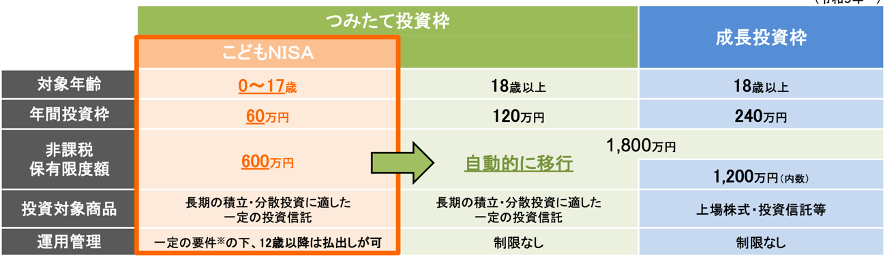

NISAは投資で得た利益が非課税になる使わないと損と言い切れるくらい節税ができる制度です。1月1日時点で18歳以上の成人がNISA口座を作ることができます。この年齢を0歳〜17歳まで拡大した制度が「こどもNISA」です。

NISAとこどもNISAの違いを詳しくみてみましょう。

NISAは、積立専用の「つみたて投資枠」と積立も一括投資もできる「成長投資枠」、2つの枠があります。こどもNISAはつみたて投資枠の「こども部門」です。そのため、つみたて投資枠を理解しておくと、こどもNISAへの理解も早まります。

年間投資枠:つみたて投資枠が年間120万円(月10万円)に対して、こどもNISAは年間60万円までです。

対象商品:つみたて投資枠の商品と同じ

運用管理:NISAは制限はありませんが、こどもNISAは払い出しについて制限があります。

資金の引き出しについて

こどもが1月1日時点で18歳になる年より前の日(12月31日)までは原則払出しはできません。

しかし、例外が2つあります。

①3月31日において12歳未満(小学生以下)

災害で家が全壊するなどといった事があれば、税務署署長の確認を受けて、資金を使う目的が子のためのものであり、子が払出しに同意したことを示す書面とともに、口座管理者である保護者が申出書を金融機関に提出することで払い出しができます。

②3月31日において12歳以上(中学生以上)

災害等の事由に加え、子のための教育費・生活費の払い出しとして子の同意を得たことを証明する書類を提出した場合に引き出しが可能です。

なお、災害等事由についての払い出しは、子どもの年齢関係なく、一部の払い出しはできないため、全額払い出して、口座廃止となります。

なお、災害や教育などの目的以外で資金を引き出しすることも可能なようですが、過去に遡って課税されます。そのため、NISAのうま味は全くなくなります。

個人的には、こどもNISAは教育準備のために保護者が活用するのが良いと考えています。子どもが成人するまでは少なくとも保護者が子の責任を負いますから、資金の引き出しに子供の同意が必要なのか?疑問に思いますが、世の中にはいろんな人がいますし、いろんな使い方があるので、仕方ないのかなと思いつつも、同意書の提出はネットで簡単に手続きできるようにしてほしいと思います。

こどもNISAの活用方法

ジュニアNISAはどうすればいい?

ジュニアNISAの口座を持っていたとしても、ジュニアNISAとこどもNISAは別制度なので、併用可能です。ジュニアNISAも18歳まで非課税運用ができるため、ジュニアNISAの資産は、そのまま18歳まで保有しておけば良いでしょう。解約してこどもNISAに移す必要はありません。理由は2つです。

理由1つ目

ジュニアNISAは解約してしまうと、もう新規開設はできません、せっかく非課税運用できるのに、解約してしまうとその非課税枠を減らしてしまうことになるので、もったいないです。

理由2つ目

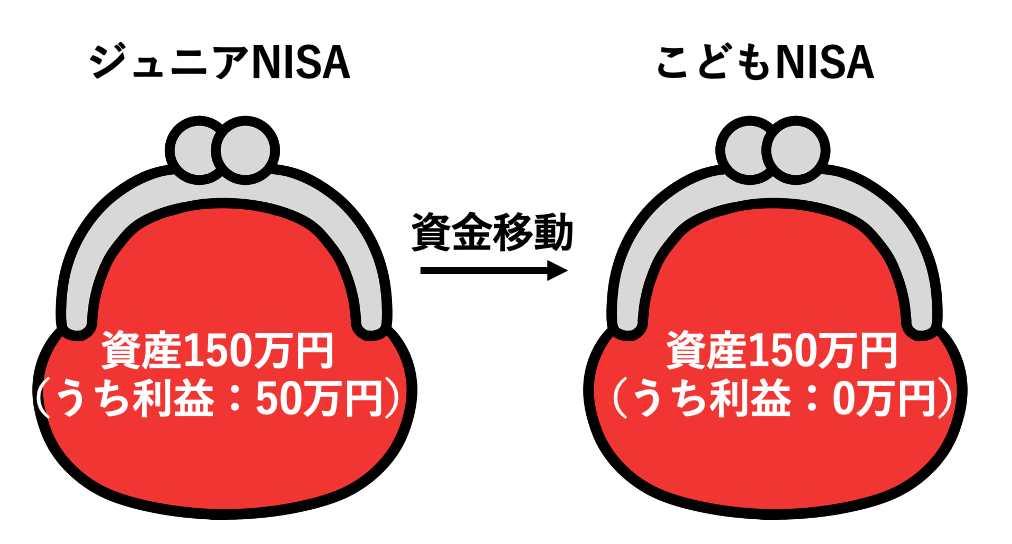

ジュニアNISAで利益が出ていたとしても解約すると、当然、利益率はゼロになります。そのため、ジュニアNISAの資金をこどもNISAに移すと見た目は利益ゼロからのスタートになります。

たとえば、ジュニアNISAで100万円が150万円になって50万円の利益が出ていたとしても、こどもNISAに移すと、資金は150万円、見た目は損益率±ゼロからのスタートになります。

実際、資金が減るわけではないため、大きな問題ではありませんが、見た目が悪くなるので、わざわざジュニアNISAの資産をこどもNISAに移す必要はありません。

とはいえ、どうしても口座をまとめたい、ジュニアNISAとこどもNISA、2つも口座があると混乱する!というような場合は、ジュニアNISAを解約して、こどもNISAで管理をすると良いでしょう。

なお、ジュニアNISAは18歳になると一旦、課税口座に払い出しされますが、こどもNISAは自動的につみたて投資枠に資産が移行するので、そのまま非課税運用が可能です。

親のNISAで教育資金を貯めていた場合

基本的には、そのまま親のNISAで貯め続ければ良いです。ただし、こどもNISAを使った方が良いケースが2つあります。

1、このまま積み立てると1800万の枠を超えてしまう場合

親のNISA口座の非課税枠がいっぱいになりそうという場合は、こどもNISAで教育資金づくりをしましょう。

2、子どもごとに口座を分けて管理したい場合

親NISAで教育資金を貯めていると、子どもごとのお金の管理ができません。たとえば、こども3人以上いて、1人の親のNISAで教育費を積み立てている場合です。子どもが3人以上いると一番上の子と一番下の子の年の差もあるかもしれません。一人の親のNISA枠で積みてていると、それぞれの子どもにいくらお金を使って良いのか分かりづらくなってしまいます。

子どもが2人だと年の差も大きく離れているケースは少ないでしょうし、「口座の資金÷2」をすれば1人あたりに使える資金がわかります。しかし、3人以上の場合、児童手当が子ども間で差がある上、大学無償化制度を利用できると、きょうだい間で、積立額や目標額が異なることもあります。そのため、親NISAで管理をしていると、こども一人一人のお金の管理がしづらくなります。

こどもそれそれ一人ずつ教育費の管理をしたい人は、こどもNISAを活用しましょう。また、こどもが2人でも上の子は学資保険入っているけど、下の子は入ってないという人も多いです。この場合、準備する金額がきょうだい間で違うため、それぞれ目標額を設定しているなら、こどもNISAで分別管理していくと教育費をしっかり準備できるでしょう。

こどもNISAを教育資金準備に使わない場合

「子どもの教育資金は親NISAで貯めます。こどもNISAは使いません」という場合、せっかく非課税のこどもNISAを使わないのはもったいないです。この場合は、子どもの金銭教育に使いましょう。小学校高学年くらいなら、お金を増やす方法があることを理解できるようになります。お小遣いの一部を使って投資を経験させるにはこどもNISAは最適です。

まだ教育資金準備をしていない場合

まだ教育資金準備していない場合は、こどもNISAを活用して教育資金作りをはじめましょう。大学資金の目安は自宅通学の場合、1人500万円です。子どもが18歳になるまでに500万円が貯まるよう逆算して積立額を算出しましょう。

教育資金を投資で作るなら積立期間は10年確保を

教育資金をNISAで作ると効率的に作れます。本来500万円の資金が投資金額300万円(利益が200万円)で済んだらラクですよね。子どもが2人、3人いるならなおさらです。でも、投資なので100%はありえません。損失の可能性もあるので、その可能性を低くするために運用期間は長期でないといけません。少なくとも10年はほしいです。そのためにも、早めに準備を始めましょう。早めに準備すればするほど、家計はラクになります。