長期での資産運用を考えたとき、iDeCoやつみたてNISAが使い勝手がいいことは明確ですよね。まとまった金額の投資としては使いにくいですが、小さい額からコツコツ積み立てるにはとても適しています。

でも、具体的にどんな商品を選べばいいの?というのが悩みのタネだと思います。

この商品いいかな?と思ってネットで検索すると、あれこれデメリットが書いてあったり、いいという人がいれば悪いという人もいて、結局どうなのー!!!!と叫びたくなることが多いのではないでしょうか??

\家計簿にサヨナラしよう!/

共働き家計専門!「貯まる・増える仕組みづくり」

確定拠出年金ねっと認定CFPの塚越菜々子(つかごしななこ)です。

今回は、確定拠出年金(iDeCo)でターゲットイヤーファンドを選んだお客様の事例から商品選びについてご紹介します。

ターゲットイヤーファンドってほったらかしで持ち続けてていいの?

ターゲットイヤーファンドというのは、バランスファンドの中に分類される投資信託です。

そもそも、株や債券・国内や海外など色々な投資先が組み合わさって一つの投資信託(ファンド)になっているのがバランスファンドです。複合資産などと書かれていることもありますね。幕の内弁当をイメージしてもらうと良いかもしれません。ご飯にお肉に野菜に漬物・・・いろいろ組み合わせて一つのお弁当になっています。

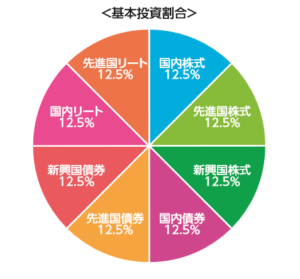

例えば「eMAXIS Slimバランス(8資産均等型)」という投資信託は、下の図のように8つの資産に「均等」に投資しています。一つの資産あたり12.5%(100%÷8種類)です。

そして、これらの組み合わせの比率はずっと変わりません。

(毎日合わせるわけではないので、わずかにズレていることはもちろんあります)

例えば国内株式は常に12.5%が保たれるように自動で調整してくれます。この商品は比率が均等に組み合わせられていますが、バランスファンドの種類によっては均等ではなくいろいろな組み合わせがあります。基本的に特殊な設定がない限りはそのバランスでずっと維持されていきます。

自分で資産配分を決め一つずつ買っていた場合は、価格の上がり下がりによってバランスが崩れるのでリバランスと呼ばれる調整が必要になります。しかしバランスファンドは自分で調整しなくても一定に保ってくれる機能がついています。手動でバランスを調整しなおす必要がないのがバランスファンドのメリットの一つといえるかもしれません。

つまり、お弁当のご飯と肉と野菜などのバランスは、ずっと一緒。

誰が買っても同じ比率でお弁当が出来上がっています。

そこで出てくるのが「ずっとそのバランスでいいのか」という問題です。

食べ盛り20代とそろそろ代謝も落ちてくる40代、脂っこいものがつらくなってくる50代。みんな同じお弁当でよいか、ということです。

例えば、株式は債券に比べて一般的に値動きが大きめです。バランスファンドでも株式に投資している配分が多ければ、値動きは当然大きくなります。いざ、そろそろ売却して現金にかえたい!と思ったタイミングで株式市場が下落していたらどうでしょう。下がったところで換金するか、再度上がってくるまで待たなければいけません。

引き出すタイミングが近づいたら(一般的には年齢が上がるとともに)値動きがあまり大きくないものにしておくのが安心ということです。

ですが、バランスファンドは基本的に比率が固定。

年齢が上がってきたから債券を多くしたいからといって、自分でバランスを変えることができない!

どうしたらいい?

そこで出てくるのが「ターゲットイヤーファンド」です。

時間の経過とともにバランスを安定運用に自動で変えていく

ターゲットイヤーファンドは、その投資信託ごとに「目的となる年(ターゲットイヤー)」があらかじめ定められています。

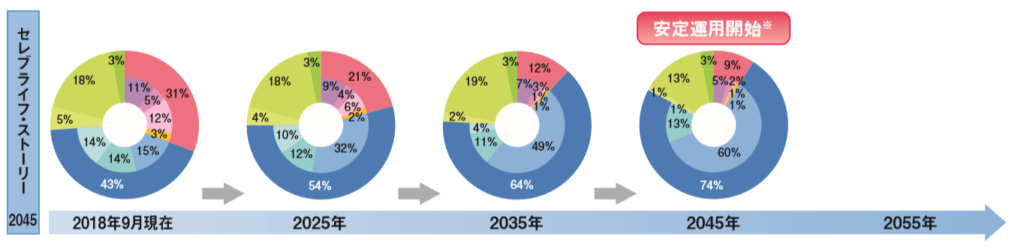

例えば、「セレブライフストーリー2045」という商品は「2045年」がターゲットイヤーです。この年に向かって、徐々に資産を安定的なもの(債券)に変えていってくれます。

今が2019年だとしたら、2045年は26年後です。40歳の人が購入したら66歳のころにターゲットイヤー(安定運用)を迎える形になりますね。この商品の安定運用とは、債券が70%程度になっている状態です。安定運用で値動きが少なめになるようなバランスになるのですね。

今の時点では【株31:債券43:その他26】で、2025年には【株21:債券54:その他25】、ターゲットイヤーである2024年には【株9:債券74:その他17】です。このように中身の比率が変わっていきます。

多くの場合は年齢とともにリスク許容度が減ってくると言われています(引き出すタイミングが近づくほど、値動きが激しくないほうが良いということ)リスク許容度に合わせて配分設定を自動的にやってくれるのがターゲットイヤーファンドの特徴です。

ただし、よく定年年齢などに合わせてと言われるからか、2045年に60歳や65歳になる人しか買ってはいけないのですか?と聞かれますがもちろんそんなこととはありません。おおよそその年齢に合わせて商品が作られているというだけなので、2045歳に70歳になる人が購入することもできるのです。

ターゲットイヤーファンドのデメリットは?

年齢に合わせて自動でやってくれるのか!よさそう!と思う方も多いですが、実はターゲットイヤーファンドは投資に詳しい方は割と否定的な意見を持っている方が多いようです。

ターゲットイヤーファンドにはどんなデメリットがあるのでしょうか?

手数料が高め

投資信託はそもそもプロに運用してもらうものなので、手数料が発生します。代表的な手数料は、投資信託を持っている間はずっとかかる「信託報酬(運用管理費用)」というものですね。日々の自分の投資信託のお金から差し引かれています。

ターゲットイヤーファンドはこの信託報酬が高めに設定されているのです。

そもそも色々なものが組み合わされているバランスファンドは、自分でそれぞれ買うより高い手数料のことが多いですが、ターゲットイヤーファンドはそれよりももう少し高め。

手数料は投資信託が儲かっていてもいなくても支払う費用。つまり「確定したマイナスのリターン(損失)」ですから安いに越したことはありません。そう考えると手数料が高いことはデメリットの一つです。

例えば先ほどのセレブライフストーリーの信託報酬は「0.6432%」です。

中に組み合わされているそれぞれの商品は「インデックスファンド」と呼ばれる平均狙いのもので、単品で買うと手数料が安いものですので、それに比べるとやはり割高感は否めないといえるかもしれません。

ターゲットイヤーの年齢設定が難しい

引き続きさきほどの例で行くと、40歳の方がセレブライフストーリー2045を購入すると、66歳の時に債券が70%を超えた安定運用に入ります。2025年(46歳)の時点でも債券が50%超と、債券の比率は高めとなっています。

債券の配分が多いと値動きが抑えられる反面、収益率(儲かる可能性)も低く抑えられてしまうので、40代というまだまだ若いうちにその比率になってしまってよいのか、という考え方もあります。

このファンドを持っている間にかかる手数料(信託報酬)は中身がどんな比率でも原則変わらないわけですから、もうかる可能性が低くなるのに手数料が高めというのは割に合わないかもしれません。

(※信託報酬は下がることもあります)

年齢が上がる=リスクが取れない、ではない。

60代になったらもうリスクはかなり抑えて、換金しやすくしておいたほうが良い人もいれば、ほかの資産の状況からまだまだ増える可能性の高い商品を持っていたほうが良い人もいます。

一概に、年齢だけでどのくらいのリスクが取れるか決まっているわけではなく、その他の資産の状況や考え方によっても選ぶ商品は違うはずです。年数によって自動で配分が変えられてしまうのもまたデメリットになる可能性はありますね。

(iDeCoの場合は75歳までに払い出しの指示が必要なので、その点はご注意ください)

どうしてターゲットイヤーを選ぶのを止めなかったの?

上記のデメリットがあるにもかかわらず、お客様が買うのを止めないのは不親切だと思うでしょうか?

このお客様は今まで資産運用はしたことがありませんでした。

資産運用自体はしたほうがいいことはわかっているけれど、詳しいことは正直よくわからないし、日々やることが多いので自分で手を加えてバランスを調整していくのがハードルが高いとおっしゃっていました。

バランスファンドを選ぶにしてもどんなバランスがいいのかわからない。減ったり増えたりもドキドキしてしまいそうで、さんざん悩んだけれども結局決めかねたまま疲れてしまって、もう定期預金でもいいんじゃないかとすら思ってしまっていたそうです。

まだ40代だったため、個人的にはそれならとりあえず株式多めのバランスファンドでも選んでおけばいいのではないの、とは思います。でも、私はそういったアドバイスはしていません。投資の責任は最後は自分がとるものですし、勧められたから決めてしまうと例えば基準価格が下がったときに急に不安になってしまうからです。まだまだ資産形成の途中なのに、中途半端に手を引いてしまうのが一番損をする原因です。

ターゲットイヤーファンドについて手数料のこと、資産配分のことなどの上記のデメリットも含めてご説明したところ「それなら自分に合っていそう」「定期預金よりそっちのほうがいい」と感じたそうです。

資産運用には自信はないけど興味はある。とりあえず始めてみて、できそうなら他のを検討していきたいとのことでした。

専門家が選ぶものが必ずしも自分にとっての正解ではありません

資産運用にちょっと詳しかったり経験があると、「バランスファンドは手数料が高い」「自分で組み合わせれば同じものが自分で安く買える」という人は多いと思います。確かにその通りですね。

でも、じゃあ自分で組み合わせてリバランスができない人は投資しないほうが良い?自分でその自信がつくまで定期預金にしておいたほうが良い?そう考えると答えはNOだと私は思います。

食器を洗うことはできても、コストをかけて食洗器を使う人はいますよね。我が家もです。そりゃあ手洗いすればコストはかかりませんけれど、手洗いが正解でしょうか?お金をかけて食洗器を使うのは間違いですか?

結局「何を重視するか」だと思うのです。

今回のお客様は、決めかねてその場で足踏みしていることよりも、もしかしたらコスト(信託報酬)は少し多くかかるかもしれないけれどまずは自分が「できる」と思える商品で資産運用を始めることを重視しました。

わからないまま資産運用をしないで過ごしていくとか、金融機関(運営管理機関)手数料が高いところでただ定期預金を選ぶことから比べたら、ずっとベターな選択だと思います。

どんなに教科書でしっかり勉強しても、実際にやってみないとわからないことは多い。40代はまだまだ「経験から学ぶ」ために十分な時間があります。『若いから失敗してもいい』ではなく、『失敗しないで済む方法を選び取れる』のが若さの最大のメリットです。

商品の比較の仕方、運営管理機関の選び方の最低限のポイントを押さえれば、とんでもない商品を購入してしまう可能性はかなり避けることができます。

少し自分で学ぶ時間をケチって、不安なまま運用し続けるぐらいなら、基本的なポイントを押さえたうえで自分が納得できる商品を選び取る方が、時間を生かして資産形成をしていけるのではないでしょうか?

0から1が一番難しい。

「納得して始める」という一番高いハードルをぜひ一緒に乗り越えていきましょう。