こんにちは、青山創星です。

老後2000万円不足問題を聞いてお金を増やさなければと思った方が、十分な理解をしないまま慌てて大きなリスクの金融商品に手を出してしまわないことを祈っています。

金融庁も販売体制や商品性に大きな疑問を投げかけている外貨建ての保険について、岩城みずほ氏の標題の著書に大きな触発を受けました。

著書を読ませていただき、まだ残った外貨建て保険についての疑問点の解明を試みています。

これは、その解明に関するメモの第3回目でです。

公開された少ない資料の中から秘密の解明を試みています。

そのため推測に基づく部分もあります。

誤り等お気づきの点がありましたら是非ご教示いただきたいと思います。

この記事が商品についての理解不足から不測のリスクを負ってしまう人を少しでも減らすことに役立てば幸いです。

今回は、二つ目の疑問点の解明です。

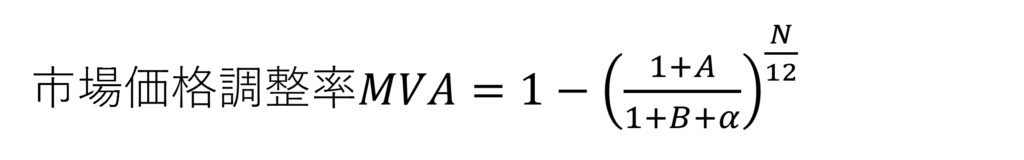

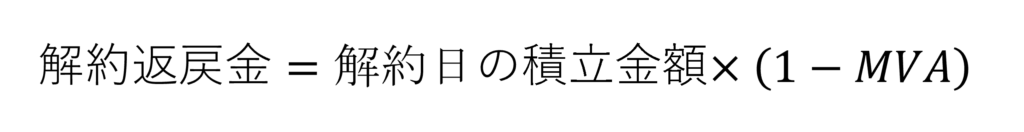

前回掲示した市場価格調整率、解約返戻金の算式を再度掲示させていただきます。

A:契約時の利率

B:解約時の利率

α :タイムラグ・マージン

N:解約日から積立利率保証期間最終日までの残存月数

タイムラグ・マージンは保険会社の安全をみすぎていないか

タイムラグ・マージンとうのは、保険会社が利率を設定する時期と保険契約者が解約する時期のタイムラグに対応する手数料のことです。

保険契約者が解約する時点で、Bを決めた時に比べて市中金利が高くなっていると、債券の価格が想定以上に下がっているため保険会社は損失を被る可能性があります。

そのリスクを緩和するために、解約時の利率(B)にタイムラグ・マージン(α)を加えた安全なレートを適用するというわけです。

解約時の利率(B)にタイムラグ・マージン(α)を加えることにより市場価格調整率(MVA)の数字は大きくなります。

これによって、保険会社が解約時の利率(B)を決めた時点に比べて契約者が解約する時点でタイムラグ・マージン(α)だけ金利が上がっていても大丈夫ということになります。

ここまでは、タイムラグマージンの必要性を理解できます。

しかし、タイムラグ・マージンに関して2つの疑問点があります。

1.タイムラグ・マージンは適正な利率となっているのか

このタイムラグ・マージンは保険会社によって0.35%であったり0.5%であったりまちまちです。

適切な設定となっているのでしょうか。

過去の実績値がどのようなものかを知りたいものです。

2.利益の出る場合もタイムラグ・マージンを取る合理的な理由は何なのでしょうか

保険契約者が解約する時点で、Bを決めた時に比べて市中金利が高くなっていると、債券の価格が想定以上に下がっているため保険会社は損失を被る可能性があります。

しかし、逆の場合、つまり保険契約者が解約する時点で、Bを決めた時に比べて市中金利が低くなっている場合には保険会社はプラスアルファの利益を得ます。

この場合でもタイムラグ・マージン(α)が適用されることとなるので、保険契約者にとっては不利となります。

1件1件そのようなことに対応していては事務処理が煩雑になるということなのかもしれません。

しかし、利益の出る場合と損失となる場合がそれぞれ50%の確率でそれぞれの損益が均衡するのであれば、そもそもタイムラグ・マージンは必要とされないでしょう。

もしこれがなければ保険会社にとって損失が出てしまうということであれば、過去の実績等を示していただいたうえで、このようにタイムラグ・マージンを定めているという根拠を知りたいものです。

今まで上げた疑問点に関しては、そこまで細かい説明が必要なのかとお考えの方もおられるかと思います。

私がなぜここまで細かい説明が必要だと考えるかというのは以下のような理由です。

投資信託の手数料についての開示状況と比較した場合、不透明さが際立っているのではないでしょうか。

投資信託の開示も完全だとは言えないかもしれませんが、例えば運用報告書を見れば実際にかかった手数料の明細を見ることが出来ます。

私の不勉強で、保険商品についてもどこかに開示されているのかもしれませんが、例えばタイムラグ・マージンという手数料を見込みで取るのであれば、実際にタイムラグによってどれだけコストがかかったのかについての実績の開示が必要ではないでしょうか。

なぜここまで細かく言うのかというと、直接債券で投資した場合と外貨建終身保険の定額部分のように保険会社が債券で運用している場合とを比較すると、手数料やリスク転嫁分のコストなどがあまりにも高く見られるからです。

一体何がどうなっているのか。

開示も説明も十分でないために、これほど高いコスト(手数料等)を払っているという認識すらないままにこれら商品を購入している人が多いのではないかと懸念するからです。

どのような目的でどれだけのコストを払っているのかを明確に知らせたうえで、そのコストを払ってもそのサービスを受けたいという人にその商品を売ってあげるというのが正しい販売法と言えないでしょうか。

例えば為替リスクや金利リスクについて具体的に丁寧に説明し、販売後もそのフォローアップもしてあげる等するのであれば多少高い手数料でも保険会社のサービスを使おうという人もいるのではないかと思います。

ところで、

「プロの投資手法で初心者が安全・簡単に資産を増やす方法講座(改訂新版)」という無料のラジオメルマガの配信がもうすぐスタートします。

この無料ラジオメルマガにご登録いただきますと、直後に配信される初回メルマガで、

小冊子「改訂新版『超』初心者でも今すぐ始められるイデコ(iDeCo)入門」(55ページ、PDF版)

を無料でプレゼントさせていただきます。

貯蓄・投資するだけで国から補助金がもらえると、今人気沸騰中のイデコをすぐに始めることの出来る小冊子です。

ひと月早く始めればひと月分多く国から補助金がもらえることになります。

早く始めないとその権利はどんどん消えていきます。

今すぐ、無料メルマガにご登録ください。

ラッキーネコちゃんをクリックしてね ❣❣❣

⇓⇓⇓

1lejend.com/stepmail/kd.php?no=JqOqXzXzyi