ご相談者 DATA

【年齢】30代前半

【職業】会社員

【性別】男性

【家族構成】配偶者・子供1人

相談しようと思ったきっかけ

会社で企業型確定拠出年金(以下企業型DC)に加入していたが、転職することになり、会社の総務部の担当者から、確定拠出年金について案内はあったが、正直どうしたらいい分からなかったので、将来の年金なので堅実にしたいと思い、ネットで色々と情報収集する中、「確定拠出年金(DC)もファイナンシャルプランナー(FP)に相談する時代」という記事を見て、相談を依頼。事務所が近い末次FPを訪ねました。

ご相談内容(アンケート抜粋)

今まで企業型DCに加入しており、転職する会社が、企業年金がないので、個人型確定拠出年金(以下個人型DC:iDeCo)に今までの資産を移さなければいけないと今の会社から聞いて実際どうすればいいのか?分からないので一から教えて欲しい。また、転職を機会に収入が変化するので、色々と家計の見直しを検討したいとの事で相談に来られました。

ご相談でお話しした内容

転職をする時に考えること

まず、企業型確定拠出年金(以下企業型DC)に加入し、個人別管理資産がある方が企業型DCの加入者の資格喪失をしてか6カ月以内に個人別管理資産を他の企業型DCに移換するかまたは個人型DC(iDeCo)に移換するかあるいは脱退一時金が請求できる方においては請求手続きを行うこととされています。もしいずれの手続きも行わなかった場合は、その個人別管理資産は現金化され、国民年金基金連合会に自動移換されます。この半年間何の手続きもしていなく自動移管された人の事を、「401K難民」など比喩されています。この自動移換になれば、自分の年金資産が運用されないだけでなく、管理手数料が毎月51円(年間612円)自分の年金資産から引かれていく上、この自動移換の期間は、確定拠出年金の加入期間とはみなされないため、場合によっては老齢給付金の受給可能年齢が遅くなる可能性もある(60歳から受給可能が最高65歳までに延びる)ので転職の際は注意してほしいところです。

国民年金基金連合会の自動移換者の方へ(よくある質問をご参考ください)

※2018年5月 一定の条件を満たす方については自動移換された資産は、ご本人の手続きなく企業型あるいはiDeCoに移換されるようになりました。詳細こちら

転職する場合、次の仕事や転職する会社によって手続きの方法が異なってきます。転職といっても会社員、公務員、自営業、専業主婦、会社経営者など様々なパターンがありますし、転職先の会社で、企業型確定拠出年金(以下企業型DC)がある場合とない場合でも手続きなど変わりますし、選択肢も決まってきます。確定拠出年金制度は、公的年金の上乗せ制度ですから、自営業や会社員など職業によって毎月の掛金の上限が決まっています。

例えば、自営業は、68,000円、会社員で会社に企業年金がない場合は、23,000円、確定給付型企業年金や厚生年金基金など企業年金が有る場合は、12,000円、公務員は、12,000円、専業主婦(夫)は、23,000円です。

相談者の場合は、会社員で会社に企業年金がない場合の方ですから23,000円が拠出限度額となります。また、個人型DC(iDeCo)に移換する場合は、会社の方で個人型の実施事業所として、国民年金基金連合会に登録してもらったり(事業所登録)また転職する会社に加入を希望する本人に加入資格があることや他の企業年金等の加入状況などを証明してもらう必要があります。(事業所登録申請書 兼 第2号加入者に係る事業主の証明書)ですから移換をする際は面倒なところもありますが、会社の総務・人事などの担当部署に確認して書類を揃えてください。尚、移換の手続きには約3か月かかります。また、個人型DC(iDeCo)に加入する場合、掛金を給与天引きか口座引き落としのどちらかを選択します。

一方で、転職における確定拠出年金のメリットである「年金資産の持ち運び(ポータビリティ)」が可能ですから、次の転職先に企業型確定拠出年金制度(企業型DC)があれば年金資産を移すことができます。企業型DCの移換に場合は、転職先の企業担当者にその旨申し出をすれば必要な手続きをしてもらえます。

今回の相談者は、転職先に企業型DCがない会社に転職する方なのでその場合は、個人型DC(iDeCo)の口座を新たに作って、今までの年金資産を移換する必要があります。この移換とは、分かり易くいいますと、自分の年金資産の別な口座に引っ越しさせるイメージです。また、移換した後、掛金を積立てる(拠出する=加入者)場合と積立てない(移換のみ=運用指図者)の2つの移換があります。今回の相談者は、今まで通り掛金を積立てていく(拠出)していくご意向であるため下の例で移換のスケジュールを確認してみましょう。

(大まかな流れ)

➀運営管理機関(以下金融機関)を決め個人型確定拠出年金(iDeCo)の資料請求

⇓

②申込書類の返送

⇓

③運用商品の指定(②の申込書類と一緒に配分指定書を提出する金融機関もあります)

⇓

④掛金が26日に引き落とし開始

尚、書類の受日によって、最初の掛金が2カ月分引落しされる場合もあります。

個人型確定拠出年金(iDeCo)の運営主体である国民年金基金連合会で加入資格の確認が行われますので手続き完了までに、3カ月程度かかりますので時間に余裕をもって移換のお手続きをなさってください。尚、手続き完了後に完了通知書、ID・パスワードの書類が届きますので大切に保管なさってください。

移換の時は現金化される?

企業型DCの個人別管理資産(以下年金資産)を個人型DC(iDeCo)に移換する場合は、年金資産を全部売却し現金化されます。現金化された年金資産が個人型DC(iDeCo)の口座に移換されます。

ご注意点として、移換手続き中は、運用ができません。後日WEBかコールセンターで以下2つのことを行うことが重要になります。

➀商品別配分変更(運用割合変更) ※移換の手続きの中で終了する金融機関もございます。

毎月の掛金でどの商品を購入するかを指示します。今までの企業型DCと同じでもいいですし、違ってもかまいません。あくまでも自分が拠出する掛金が100%となる様に行います。

➁スイッチング(運用商品の預け替え)

今まで積み立ててきた年金資産の一部または全部を売却し、新しい商品を購入するように指示を出すことです。将来のご自身の年金資産残高に影響してきますので、しっかりとチェックなさってください。

移換した場合の運用方法について

転職によって確定拠出年金の口座を企業型DCから個人型DC(iDeCo)に変更した場合、今までの年金資産が一旦、現金化され、最初は定期預金などの元本確保型商品に振り分けられます。(移換時に運用商品を指定できる運営管理機関もあります。)毎月の拠出する分の運用と今までの積み立ててきた年金資産の2つの振り分け作業を行うことになります。この、商品別配分変更(運用割合変更)とスイッチング(運用商品の預け替え)はいつでも、何回でも、無料でできます。

スイッチング(運用商品の預け替え)の考え方として、移換資産額にもよりますが、まずは一旦、元本確保型商品に預け替えをして、市場の動向を見ながら徐々に投資信託を購入していく方法や(保険商品の場合は、解約控除がかかる場合もありますのでご注意ください)、移換するタイミングで投資信託の基準価格が下がっている商品があれば、全額または一部を投資信託の購入という考え方もあります。個人の年齢・投資の経験・確定拠出年金以外の資産状況など個人のリスク許容度によって変わります。基本は、相談者様が取れるリスクの範囲で、リターンを最大化できるように資産配分し、分散投資を意識することが重要になります。

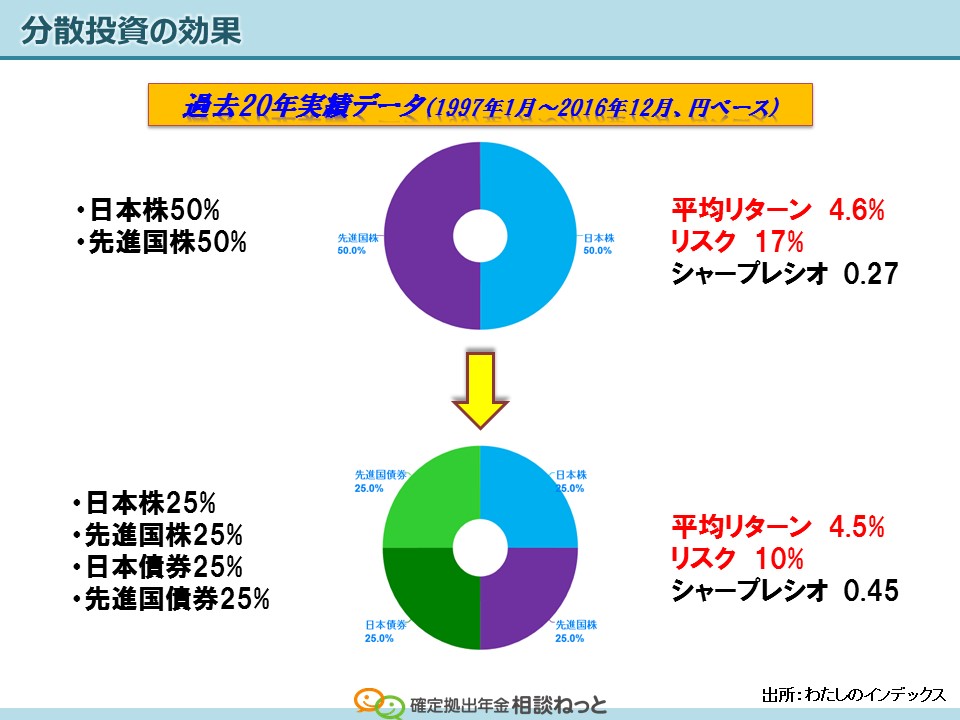

相談者には、「わたしのインデックス」というサイトをご紹介させていただき、分散投資の効果について説明させていただきました。これは、1997年1月から2016年12月までの円ベースで過去20年の実績データによるものです。例えば、日本株50%、先進国株50%の配分比率で運用していたら、平均リターン4.6%、リスク17%、シャープレシオ0.27と表示されます。シャープレシオとは、投資の効率を表す数字で、リターン÷リスクで求められます。(4.6÷17=0.27)数字が大きい程、投資効率がいいということになります。

ここで、日本株25%、先進国株25%、日本債券25%、先進国債券25%と均等に配分したら、平均リターン4.5%、リスク10%、シャープレシオ0.45と表示され、平均リターンがほぼ変わらないのに対して、リスクは17%から10%で7%も下がっています。またシャープレシオも大幅に上がっています。単純な比較ですが、これが分散投資の効果です。運用においてはリスクを抑えながら、リターンを最大化になるよう資産に組み合わせていくことや、定期的に確認をしながら、リバランス(当初の資産配分に戻すこと)をすることが重要との考えを説明させていただき、しっかり運用をしていくことで自立型の自分運用年金をつくっていくことが大事であるという事を再認識いただきました。

まとめ

ということで、今回の相談者は、転職に伴い会社で掛けていた企業型DCを個人型DC(iDeCo)に移換する際にポイントと運用方法についてご案内させていただきました。同時に、会社が変わることで収入の変化が生じることから、改めてライフプランニングの必要性を感じていただいたので、次回は転職する会社のグループ保険など福利厚生制度の確認もさせていただき、ライフプランの見直しをご検討するご予約をいただきました。