ご相談者様 DATA

【年齢】 50代前半

【職業】 会社員

【性別】 男性

【家族構成】 配偶者、子供2名

相談しようと思ったきっかけ(アンケート抜粋)

会社で確定拠出年金を始めて15年ほどたちましたが、ほとんど口座を見たことがありません。年1回郵送されてくる書類もいつも捨てていました。

最近、確定拠出年金が話題なので、たまたまログインしてみたら、ビックリするくらいの金額になっていまして、ボーナスを何年分もまとめてもらった感覚でちょっと浮かれています。

これをどうすればおろせるかも全くわからないのですが、このままでいいかちょっと疑問なのでご相談しました。

ご相談内容

目の前に想定外の大きなお金ができたことにより、いつ資金が出せるのかという制度のお話と、これからどうやって運用したらよいのか、利益が出ているうちに売ったらよいのか、売るにはどうやったら良いのかといったご相談でした。

ご相談でお話しした内容

いままでコツコツ積立てされてきた結果がでていて良かったです!

ほったらかしだったとはいえ、これが税制優遇など有利な仕組みの中で金を貯める効果です。

ご相談者様のポートフォリオ(資産配分)はさすがほったらかしだけあって、とてもシンプルでした。ちょっと信託報酬が高めなのが気になりますが、そこは仕方ないので、これからに期待しましょう!

内訳は外国株式が70%、日本株式が30%になっていました。今回は、それぞれを半分ずつ売却して、定期預金に移したいとも思われているようです。

それでは、下記について順番に確認していきましょう。

企業型確定拠出年金の引出可能時期

売却方法(スイッチング)

企業型確定拠出年金の引出可能時期

相談者様の会社では、定年が60歳となっていますが、再雇用規程なども整備されているため、会社や本人次第では65歳まで働ける可能性もあるようですが、まだ今後のキャリアについては明確になってはいないようです。

現状では、確定拠出年金の残高は60歳から受給可能となり、70歳までに請求が必要です。

70歳まで請求しない場合は、一時金受取りとなります。

受取方法は、退職金(一時金)か年金(分割受取)、あるいは両方の方法で受給できます。

実際にどの方法で設計されているのか、会社に確認してみましょう。

受給時の税金

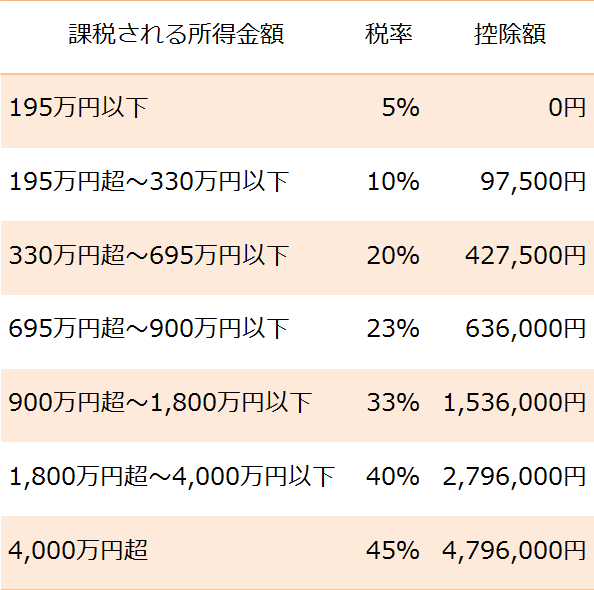

退職金として受取:退職所得として課税(退職所得控除の対象)

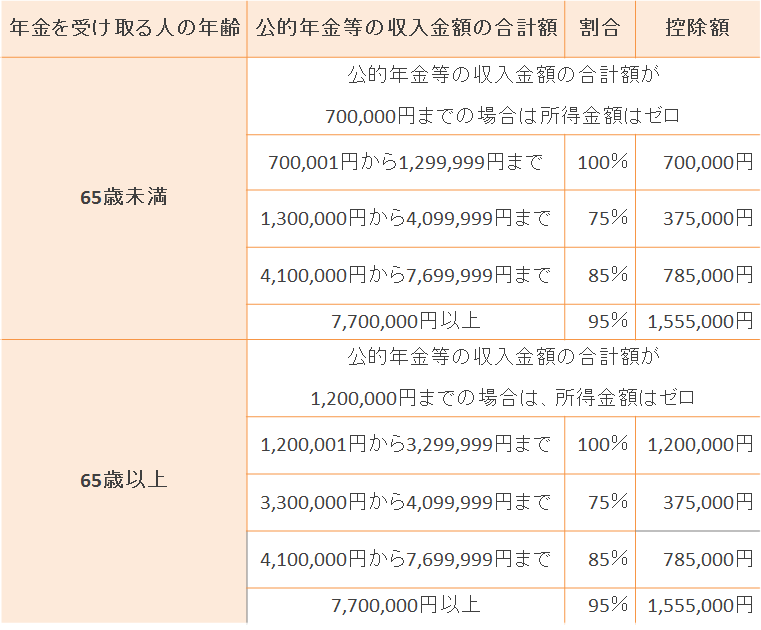

年金として受取:雑所得として課税(公的年金等控除の対象)

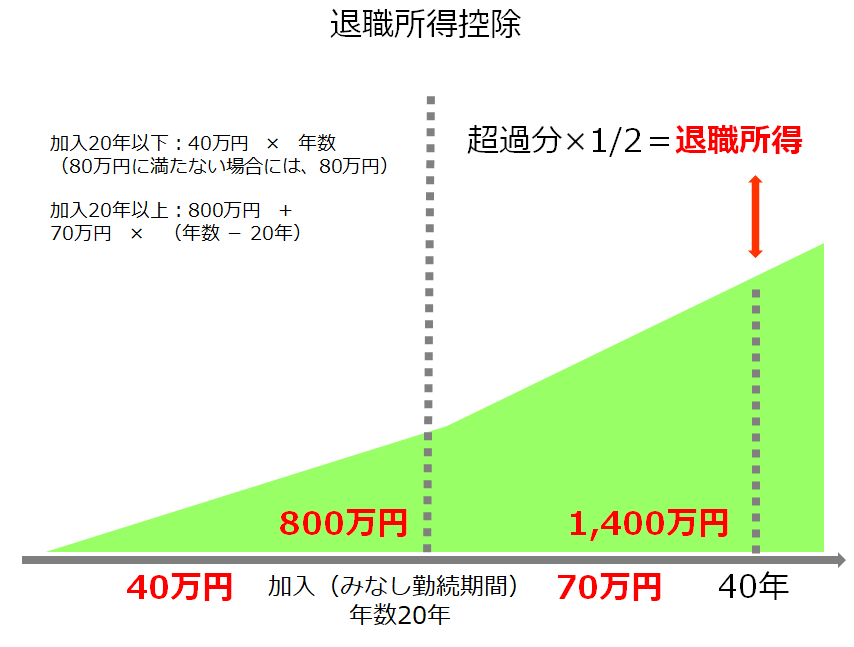

ご相談者様の場合、60歳で一時金として受取る際、加入年数が20年を超えていますので、1,000万円程度の非課税枠があります。

これを超えた場合は、その分の1/2に対して所得税がかかります。

<退職金受取>

<年金受取>

受給時の手数料(給付事務手数料)

一時金・年金での受給により、給付事務手数料が掛かります。給付の都度、給付金から引き落とされるため、受け取り回数が多いと手数料の総額も増えます。

また、年金として受け取る場合、以降の掛金拠出はできませんが、運用を継続しながら保有する個人別管理資産(残高)に口座管理手数料が従来通り継続して毎月かかります。

以上により、他に退職金がない場合は、退職金で受取るかたのほうが多いですが、退職金があるかたの場合は、その金額によっては年金受取も有効です。

また、未支給の年金資産は、非課税での運用が継続できるので、退職金を課税口座(特定口座・一般口座)などで運用するよりも有効な場合もあります。

売却方法(スイッチング)

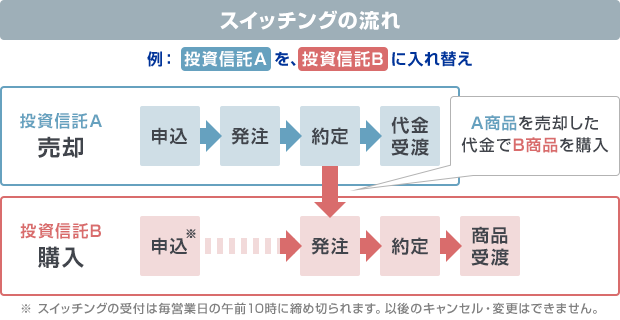

相談者様の場合、外国株式70%・日本株式30%を、それぞれを半分ずつ売却して定期預金に移したいとのことなので、A商品を売り、B商品を買うスイッチング(預替え)を行うことになります。

最低でも60歳までは引き出せないので、保有されている投資信託(外国株式・日本株式)を売って、定期預金などの元本確保型の商品を買うということになります。

まず、スイッチングを行うタイミングについては、ご相談者様のように、リスクを下げるためにやる場合が一般的です。

リスク商品である投資信託が大きく値上がりしているのであれば、いくらか売却しておくのは有効です。

何もしないでそのままにしておくと、リスクが当初より過大になったままなので、将来的にはパフォーマンスが落ちてしまう可能性が高くなります。

上がり続けるものはないですからね。

資産運用のメンテネンスをする際は、相反する行動である「全く何もしない」のと「頻繁に売買しすぎる」のと、両方ともパフォーマンスの悪化にすながりやすいですから、気をつけていきましょう。

また、確定拠出年金以外の資産との絡みもみてみないと判断できませんので、後日もう少し詳細に話し合ってみましょう。

スイッチング方法は簡単です。

ログインしていただいた後、個人別管理資産(残高)より、外国株式、日本株式を50%ずつ売却し、定期預金を買っていただきます。

確定拠出年金の主力である投資信託は、注文を出した当日に現金化されれるわけではありません。

スイッチングは、まず「商品の売却」が行われ、その「売却代金の受渡(清算)」が完了した後で別の「商品の購入」が行われます。一連の取引が完了するには一定の日数がかかりますが、対象となる商品の組み合わせや申込日時などによってかかる日数は変わってきます。

リアルタイムでスイッチングはできず、おおむねそれぞれ5営業日ずつかかると思っていただいて良いです。

(楽天証券HPより)

売却代金で買うのが投資信託である場合は、当初想定していた基準価額とかけ離れた値段となる可能性もあり、誤差が大きくなることも想定されます。

そこはマーケット次第となりますので、頻繁なスイッチングはオススメできません。ある程度余裕をもったスイッチングをしていきましょう。

まとめ

ご相談者様は結果的に良い結果となっており、ひとまずある程度の利益を確保することにされました。

初回の個別相談では時間が足りなかったものの、毎月の積立てによる運用は継続しつつ、じっくり今後について考えたいそうです。

60歳がだんだんと視野に入ってきましたので、ほったらかししないと決めていただけただけでも良かったのかもしれません。

まだ、今後のキャリアプランや人生設計、運用プランについては何も決められていないようですので、今後も2、3ヶ月に1回程度のペースで継続的にご相談に来られることになりました。