2020/1/5更新

ご相談者 DATA

【年齢】30代後半

【職業】会社員

【性別】男性

【家族構成】配偶者、子供2人

相談しようと思ったきっかけ

老後資金準備のために、イデコ(iDeCo):個人型確定拠出年金(以下個人型DC:iDeCo)が税制優遇もあり有利だと知って、検討中ではあるが実際何から始めていいかわからず、ネットで検索して、確定拠出年金の専門のファイナンシャルプランナー(FP)の末次さんにたどり着き、有料で個別に具体的なアドバイスがもらえることや継続的なフォローをしてもらえることにメリットを感じ依頼しました。

ご相談内容

勤務している会社では、企業年金制度がなく、個人型確定拠出年金(iDeCo)にも加入できることから、始めたいけど、どうすればいいか?毎月の掛金の設定や保険・住宅ローンなどライフプランの見直しで無駄があれば省いて、より多くの掛金を老後の資産形成にまわしたいとの考えがあり相談を依頼。また運用の経験がないのでアドバイスもしてほしいとのことで相談に来られました。

ご相談でお話しした内容

事業所登録とは?

個人型DC(iDeCo)を始める場合、まず運営管理機関(以下金融機関)に資料請求することが第一歩です。口座を作る金融機関から書類一式をWEBかコールセンターで資料請求します。複数の金融機関から資料請求したあとに決めることも可能です。資料請求はあくまでも加入者本人で行ってください。なぜならば、資料請求の際に住所や基礎年金番号などの個人情報の入力が必要だからです。資料が届くまで約1週間かかります。資料が送られてきましたら、第2号被保険者用(第2号被保険者とは会社員、公務員を指します)になっているか中身を確認してください。まず2種類の書類の提出が必要となります。※他に自営業者用(第1号被保険者)、専業主婦用(第3号被保険者)があり、それぞれの立場に合わせ適切な書類を請求する必要があります。

1.個人型年金加入申出書(第2号被保険者用)

2.事業所登録申請書 兼 第2号加入者に係る事業主の証明書

尚、金融機関によっては、上記に加え確認書の提出が必要な場合もあります。以下それぞれ注意点など見ていきましょう。

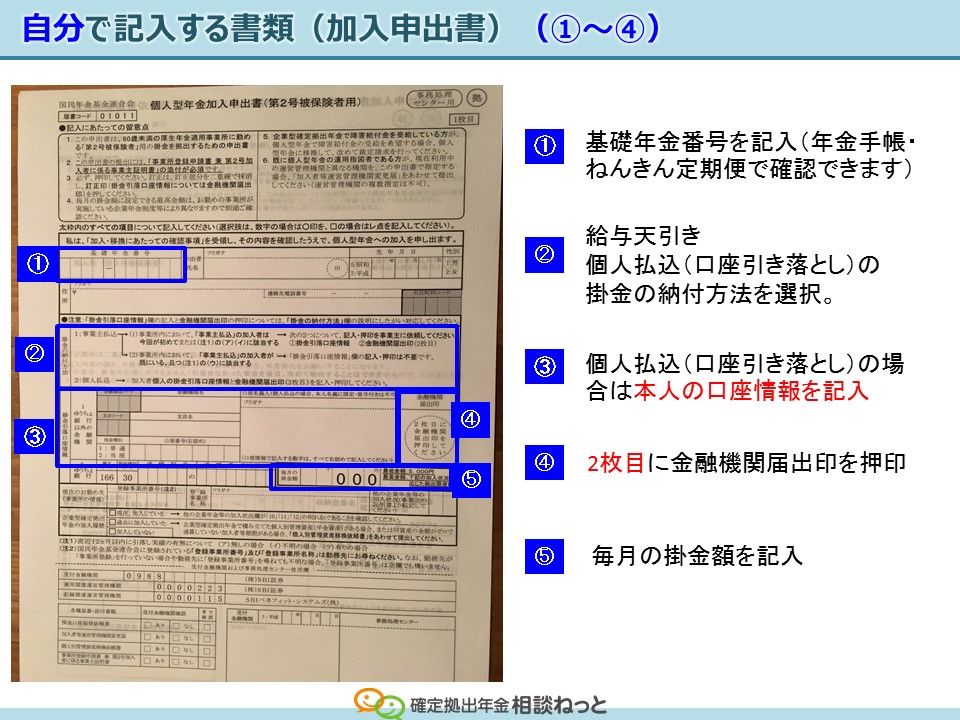

➀個人型年金加入申出書(第2号被保険者用)

- 基礎年金番号を記入する。年金手帳・ねんきん定期便で確認できます。

- 掛け金の納付方法を選択します。事業主払込(給与天引き)か個人払込(口座引き落とし)どちらかを選択します。

- 毎月の掛金額を記入します。

これらは資料請求の段階で入力することで、書類に印字されてくるケースもあります。

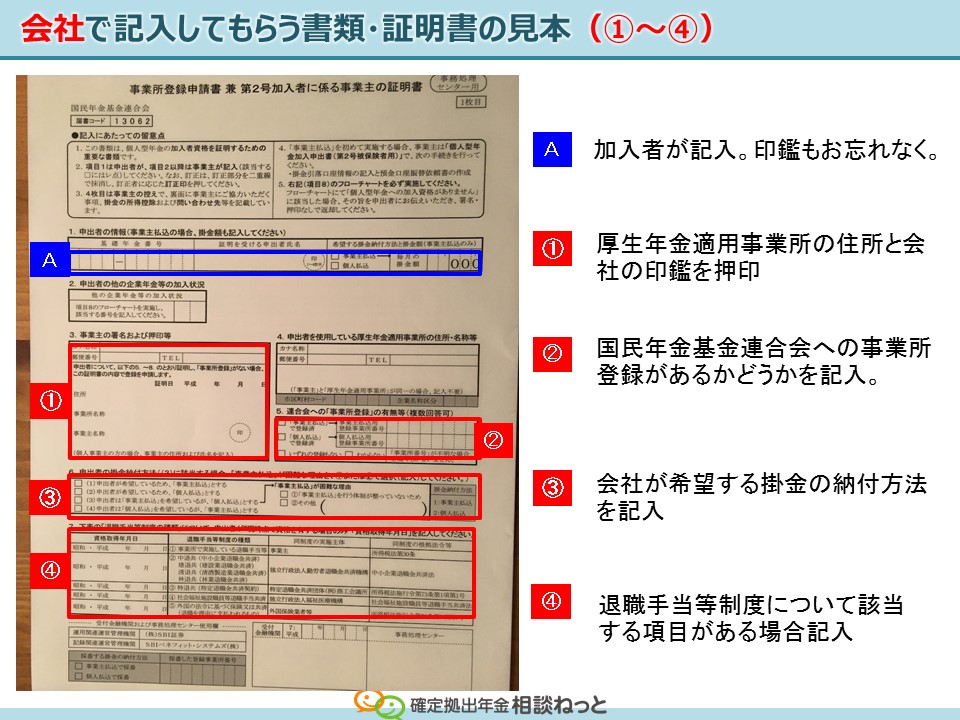

➁事業所登録申請書 兼 第2号加入者に係る事業主の証明書

- 基礎年金番号など申出者の情報(1項目)以外は事業主(会社)に記入していただきます。また押印も必要になります。

会社員(第2号被保険者)の方が個人型DC(iDeCo)に加入する場合、所属する会社に個人型の実施事業所として、国民年金基金連合会に登録してもらったり(事業所登録)また加入を希望する本人に加入資格があることや事業所に企業年金制度(厚生年金基金や確定給付型企業年金など)がある場合は、毎月の拠出限度額は12,000円、ない場合は23,000円まで可能なので他の企業年金等の加入状況などを証明してもらう必要があります。基本は会社の総務・人事などの担当部署に確認して書類を揃えてください。

また、個人型DC(iDeCo)に加入する場合、掛金を事業主払込(給与天引き)と個人払込(口座引き落とし)から2つから選ぶことになります。事業所側はそれぞれ事業所登録が必要になりますので注意が必要になります。

担当者によっては、個人型DC(iDeCo)は、あくまでも個人が任意で契約する年金制度との理解より、事業主(会社)側が証明する必要性を理解していない方もいらっしゃいます。その場合、「個人型DCを始めたいので、署名・押印などの証明をお願いします。」と説明してください。この「事業所登録申請書 兼 第2号加入者に係る事業主の証明書」の提出は、会社の義務です。ご参考まで確定拠出年金法第78条に「個人型年金についての事業主の協力等」で以下のように定められています。

第七十八条 厚生年金適用事業所の事業主は、当該厚生年金適用事業所に使用される者が個人型年金加入者である場合には、当該個人型年金加入者に対し、必要な協力をするとともに、法令及び個人型年金規約が遵守されるよう指導等に努めなければならない。

とされており、会社側の都合で書類作成ができないということはありません。

事業主払込(給与天引き)のメリット・デメリット

個人型DC(iDeCo)の掛金を給与天引きでする場合、事業主側は国民年金基金連合会に事業所登録をして、掛金を納付する必要があります。また、年1回、6月から7月にかけて加入者の加入資格や掛金に年金状況について、確認して証明書を送る手続き(現況届)が発生します。一方、加入者側から見たら、天引きで掛け金を納付するので「資金の残高不足がない」、「年末調整の手間が省ける」(=給与天引きの場合は源泉徴収で反映)などメリットがあります。

掛金の変更・停止の場合は、加入者本人が運営管理機関(金融機関)に申し出をするとともに会社にも届出を出し、会社から手続きをしてもらう形になるので面倒な場合がありデメリットもあります。会社側も、事務手続きが煩雑になることから、個人払込(口座引き落とし)をすすめる場合もありえます。

個人払込(口座引き落とし)のメリット・デメリット

給与天引きでの会社側の都合と処理の時間の理由で口座引き落としを選択する方が実際は多いかとは思います。その場合は、所得控除を受けるための年末調整の時に掛金の払込証明書(小規模企業共済等掛金払込証明書)を会社に提出する手間はかかりますが、生命保険料控除など併せてやれば、面倒な手続等はありません。掛金の変更・停止の場合などは、金融機関に問合せしてご自身で手続きをやる必要はありますが、デメリットというほどのものではないと思います。逆に会社を経由ではないのでスムーズな手続きが可能かと思います。

※年に1回の現況届は、給与天引きと同様必要です。

敢えてデメリットになることは、口座に残高が不足していれば、その月は掛金の払込がなかったことになることぐらいです。このように掛金の納付方法で税制メリットが変わることはありませんので、会社側に確認して、結果ご自身によってやりやすい方法を選択なさってください。年末調整で税金が還付されたのを、さらに別な方法で貯蓄&運用していく方法も有効かと思います。

まとめ

このように、老後の資産形成のために、個人型確定拠出年金を有効に活用することと同時に税制優遇での税金が還付を有効に活用する方法や会社のグループ保険など福利厚生制度の確認をすることで、保険料など無駄を省く確認などの相談(有料)も併せて可能です。

今回の相談者様につきましては、個人型DC(iDeCo)の手続きも明確になったことから、運営管理機関(金融機関)の選定アドバイスと資料請求のサポートまでさせていただきました。手続きが完了した時点で、次回は運用商品選びのアドバイスと会社の福利厚生制度の確認をさせていただくことになりました。