ご相談者 DATA

【年齢】30代後半

【職業】公務員(教師)

【性別】女性

【家族構成】配偶者・子供1人

相談しようと思ったきっかけ(アンケート抜粋)

2017年度から、公務員も確定拠出年金に加入できると知って気にはなっていたのでまずは、無料セミナーに行って情報収集はしていた。しかし、何から始めればいいかわからず、もう少し様子をみようと思っていたが、Webで「確定拠出年金もファイナンシャルプランナー(FP)に相談する時代」という記事を見て相談を依頼。顔を合せながら何度でも面談できるようにと地元の末次さんにお願いしました。

ご相談内容

無料セミナーに参加して色々と情報収集はしていましたが、実際、何から始めればいいのかわからないとの事。制度については理解しているつもりでしたが、制度が分かっても、実際加入先はいろいろあり、コストも違うと聞いてますます分からなくなったとの事です。また今まで資産運用の経験もないので、加入から運用まで一通り教えてほしいとの事で相談に来られました。

ご相談でお話しした内容

運営管理機関は各社違う

まず、確定拠出年金に加入しようと思えば、運営管理機関に口座を作る必要があります。運営管理機関(略して運管という場合もあります)とは、銀行や証券会社、保険会社などの金融機関のことです。(以下金融機関)確定拠出年金には2種類あって、企業型と個人型があります。企業型で加入している人はあくまでも会社が決めた金融機関に加入するので金融機関を選ぶということは必要ありません。個人型で加入する方がまずは金融機関選びをする必要があります。個人型確定拠出年金(iDeCo・イデコ:以下個人型DC)に加入する方です。相談者は公立学校の先生をしていらっしゃるので、公務員ですから企業型確定拠出年金(以下企業型DC)の可能性はなく、個人型DC(iDeCo)のみが選択肢です。(私学共済の方は、企業型DCがある場合もあります。)

この金融機関は、現在約150社あり、この中から1社の金融機関を選び、確定拠出年金(以下DC)の口座を開設します。個人型DCで「どこの金融機関で口座をつくるか?」は大きなポイントになります。それは、銀行の預金や生命保険会社の個人年金保険で老後の資産形成をするのと違って、口座開設の時と毎月一定のコストがかかるからです。この毎月かかるコストやサービスが金融機関によって違うので、慎重に選びたいものです。

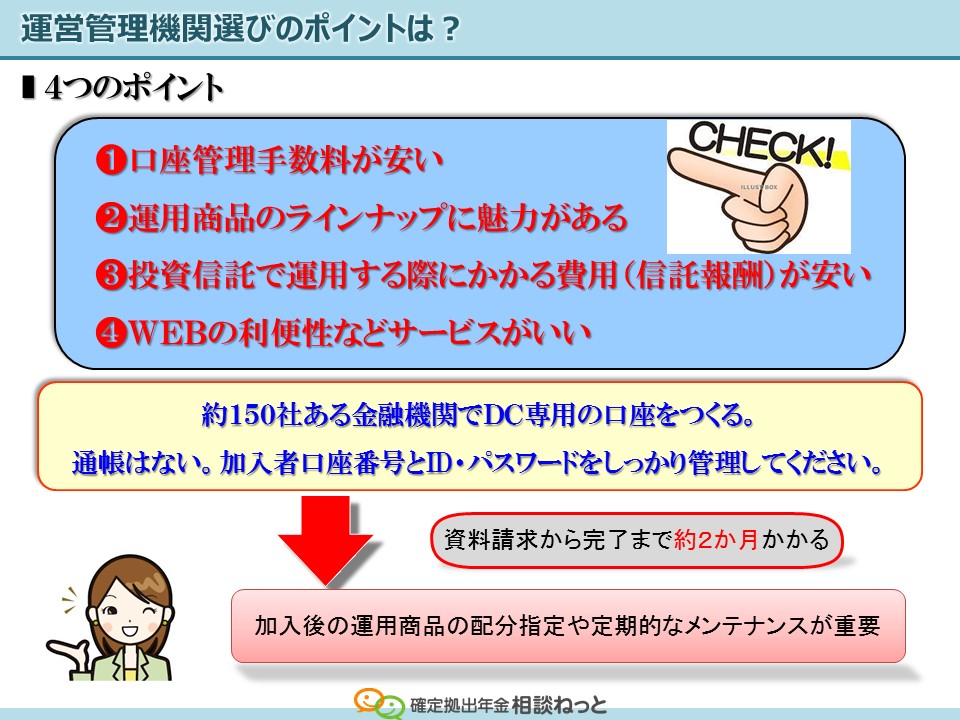

口座開設における4つのポイント

口座開設の際、何を基準に金融機関を選択するかポイントを4つあげてみます。

- 毎月の口座管理手数料が安い

- 運用商品のライナップに魅力がある(数は関係ない)

- 投資信託で運用する時にかかるコスト(信託報酬)が安い

- WEBなど利便性のサービスがいい

あくまでもご自身にとって適正な金融機関を選ぶことが重要です。

また、いくつかの金融機関を検討してから決めることも可能です。その場合は、まず候補の金融機関に資料請求をします。資料が1週間ぐらいして届きますので、資料を見てから金融機関を選ぶことも有効です。Webでも確認はできますが、上記2の運用商品や3の信託報酬の比較をする場合などは、Webよりも資料の方が比較しやすいので色々と検討する材料にはなります。

金融機関を選択する時に活用できるサイトをご紹介します。

ちなみに、口座開設といいましても、通帳はありません。個人型DCの口座開設では、後日二つのお知らせが届きます。

一つ目が制度を管轄する国の機関である国民基金連合会から「個人型年金加入確認通知書」が届きます。この中には加入者口座番号や掛金引落開始日、毎月の掛金拠出額などが記載されています。

二つ目がWebで年金を運用管理するための「ID・パスワード」が口座を開設した金融機関から封書またはハガキで送付されてきます。途中、年金資産残高の確認や、運用の変更の際に使うパスワードです。

今一度間違いがないか確認して、大切に保管しておいてください。

途中で金融機関を変更する時の注意点

個人型DCの口座を開設した後に他の金融機関に変更すること(移換といいます)は可能ですが注意点(デメリット)もありますのでご確認ください。

- 移換手数料がかかる(1回4,320円。かからない金融機関もあります)

- 今まで積立ててきた年金資産を全部売却し現金化する必要がある

- 変更するまで時間がかかる(約3カ月かかる場合もある)

- 変更中は掛け金の拠出や運用ができなくなる

このうち4が一番のデメリットだと思います。もし投資信託で運用している場合、その間にマーケットが動き株価が上昇した場合、変更しなかったら本来得られたはずの値上がり益が受け取れないことになります。

変更する時の手続きの仕方、完了まで時間

金融機関を変更する場合は、変更する金融機関から「加入者等運営管理機関変更届」を請求して、必要事項を記入して返信する必要があります。また、金融機関によっては「配分指定書」を一緒に提出する金融機関もあるのでご確認ください。会社員や公務員の方(第2号被保険者)の方が変更する場合は、「事業所登録申請書兼第2号加入者に係る事業主の証明書」(事業主の署名と押印)は必要ありません。

変更の際、完了するまで約3か月かかることと移換手数料がかかる場合もあることにもご注意してください。変更後は、金融機関から「完了通知書」と「ID・パスワード」がそれぞれ郵送されるので確認したうえで、大切に保管しておいてください。

また、別な金融機関に変更した後は、再度、どの商品で運用するかの資産配分を検討してご自身でスイッチング(運用商品預け替え)をやることが重要になります。

金融機関を変更すれば当然、運用する商品ラインナップも変わりますので、変更する場合は総合的に判断することが重要になります。この運用する商品の指図を行わないと自動的に定期預金など元本確保型の商品に年金資産が全額移換されるので、ID・パスワードが届いたら早めにスイッチング(運用商品預け替え)と同時に毎月拠出する分の商品配分変更(運用割合変更)も行うようにしてください。金融機関によっては、特に移換金が元本確保型の商品に100%移換され、スイッチング(運用商品預け替え)をしなければ、毎月の口座管理手数料が発生する場合もありますのでご注意ください。

まとめ

ということで、できるだけ口座管手数料が安いことや商品ライナップなど運営管理機関(金融機関)を選択する上でのポイントを考え、気になるところに資料請求をお手伝いするサポートをさせていただきました。次回の面談時には、投資信託で運用する時にかかるコスト(信託報酬)など資料請求した書類で比較検討した上で、運営管理機関(金融機関)を最終的に決めるとのことで1回目の面談を終了しました。また、運用のアドバイスや途中運用商品の変更などのメンテナンスも定期的に案内させていただく事で大変喜ばれ、安心された感じでした。