※この記事は2023年までの旧NISAについて書かれています。

ご相談者様 DATA

【年齢】 57歳

【職業】 パート勤務(スーパーのレジ)

【性別】 女性

【家族構成】 配偶者 義父

相談しようと思ったきっかけ

4年前に「NISA」を始めました。3人の子供もやっと独立し、余裕はないものの、子育て中を考えればいくらか楽になってきたからです。銀行で「NISA口座を開設しませんか」と勧められ、よくわからなかったのですが、利益に税金がかからないと聞いて少しでもお得ならと始めました。

毎月、分配金としてお小遣いが入るからと勧められ、毎月分配型の投資信託を購入しました。毎月、分配金はきちんと入ってきて喜んでいたのですが、ここへきて、元本が割れていることがわかりました。もうすぐ期限の5年がやってきます。この後どうすれば損をしないのか、せっかく余裕資金をふやそうと思っていたのにがっかりです。どうしたらいいのか、教えて欲しくて相談しました。

ご相談内容

地域の交流センターや公民館で雑談をしていると、よくこのような話を聞きます。

定期預金のように受取額が決まっている金融商品ばかりであれば銀行のおすすめに任せていてもよかったのですが、今銀行も「元本変動型」の金融商品もおすすめする時代です。

銀行ですすめられた商品はなんでも大丈夫!ではなく、ご自身でしっかり判断することが大事ですね。

NISAで購入できる金融商品はすべて元本が保証されない投資商品です。これは銀行であっても同じです。実際、NISAで運用する商品が投資商品ということをわからないままにNISA口座での運用をされている方が多いようなのはとても残念なことです。

利益がでた場合のメリット、出なかった場合のメリット・デメリット、預入満了となるときに損失が出てしまっているときの対応方法などをお話ししました。

ご相談でお話しした内容

毎月分配型の投資信託とは?

ご相談者、藤代さんは、そもそも毎月分配型の投資信託の仕組みをご存じありませんでしたので、仕組みについて少し詳しくお話ししました。

1.特徴

この投資信託は、1か月ごとに決算を行って、収益の一部を分配金として毎月分配する運用方針です。

そのため、「運用中でも運用成果は少しでもこまめに受け取りたい」という方には、ご要望に合った商品といえます。但し、分配金については、本来毎月の分配や分配金額が保証されているものではありません。

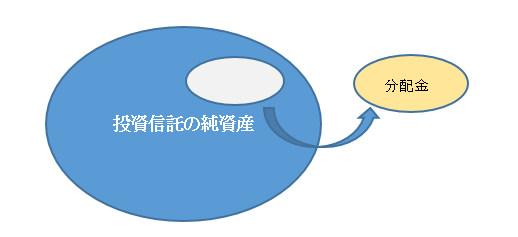

2.分配金の仕組み

毎月支払われる分配金は、銀行の預金利息とは違い、投資信託の純資産の中から支払われます。ですから、分配金相当分、投資信託の基準価額が下がる仕組みです。

3.分配金の支払われ方

分配金には2種類の分配金があります。

普通分配金:個別元本を上回る部分からの分配金。普通分配金は投資信託の元本の運用により生じた収益から支払われ、利益として課税対象となります。

特別分配金:個別元本を下回る部分からのの分配金。特別分配金は投資元本の一部払い戻しに当たるため、収益とみなされず、非課税となります。払戻された分だけ個別元本が減少します。

簡単に毎月お小遣いをもらえると喜んで始められた投資信託ですが、中身をみてみるとなかなか複雑な仕組みで理解が難しいことがわかります。

藤代さんはNISA口座を使って運用していますが、毎月分配型の投資信託をNISA口座で購入するメリット・デメリットはなんでしょう?

NISA口座での毎月分配型 メリット・デメリット

1.特別分配金での支払いはもともと非課税

分配金の支払い方でもお話ししたように、特別分配金での支払いの場合、純資産の取り崩しになるので、もともと税金がかかりません。

NISAは運用益が非課税になることが最大のメリットですが、分配金の全部または一部が特別分配金で支払われるケースが多い毎月分配型の場合、そもそもが「利益の分配」ではありませんから非課税メリットを享受することができません。

藤代さんの場合もすでに資産額が目減りしていることを考えても、NISA口座で運用するメリットを存分に受けられていないということです。

2.分配金の再投資は購入額に加算される

受取った分配金を再投資した場合、再投資分も非課税枠120万円に合算されます。

上限枠に近い額または上限額いっぱいで購入された場合、120万円を超えた分は特定口座での投資となり課税対象になります。

3.複利効果が期待できない

複利効果とは、得られた収益を再投資することによって、資産が雪だるま式に増えていくことです。毎月分配型では、運用収益が得られたとしても分配金として支払われてしまうため、再投資による複利効果を期待できず単利に近い状態になってしまいます。

毎月定期的な分配金受取が期待できる一方、複利効果が得られにくく、長期投資には非効率とみられます。

非課税期間5年終了後

藤代さんのNISA口座の非課税期間はまもなく終了します。

100万円で購入した元本は現在約90万円になっています。藤代さんの希望としては今まで毎月受け取った分配金と元本を合計して100万円になればそれで諦めるとおっしゃっています。ですが、後数か月で元本まで達するのはおそらく難しいと思われます。

NISA口座の仕組みのひとつとして、ロールオーバーという仕組みがあります。

5年終了後、引続き翌年の非課税枠にロールオーバーでき、あと5年間非課税枠で運用を続けることができます。ロールオーバーの特徴として「取得価格の更新」というものがあります。

例えば藤代さんの場合、100万円で購入したものが現在90万円です。この価格でNISA非課税期間が終了し次の枠に移管する際、この90万円が取得価格となるのです。

メリットとしては、100万円のまま移管されると次の年のNISA枠120万円のうちすでに100万円を使ってしまうことになりますから新しい追加の投資枠は20万円です。

しかし藤代さんのケースのように評価額が下がっている場合、新しい投資枠がその分空くので投資を積極的に行いたいという方にはメリットに働きます。

仮に取得価格が更新され100万円で購入したものが90万円の取得単価になった場合、値段が100万円にもどったとしてもそれは「利益」となります。

課税口座でこれが行われると値段が戻っただけなのに利益とみなされ税金が取られてしまうのでデメリットですが、NISA口座は「非課税」ですからここもメリットです。

上記のように、NISA口座で購入した投資商品が値下がりしている場合、ロールオーバーという選択肢は多くの場合メリットがあるのですが、今回藤代さんは「そもそも」の原点に戻って考えたいとなりました。

前にもお話しした通り、毎月分配型は、長期の資産形成にあまり適していない商品です。

藤代さんはまだパート収入もありますし、ご主人も現役ですから給与収入もあります。今毎月分配型でお金を得ることに固執するよりむしろもう少し先の老後資金作りのために、お金を運用したいとのご希望です。さらに特別分配しか得られない状況が続いている今、この商品の投資を持ち続ける必要はないと結論づけられました。

その後もいろいろ藤代さんとお話をさせていただき、むしろ藤代さんには今年1月から運用を開始した「つみたてNISA」の方が使い勝手がいいのではないでしょうかと提案しました。ちょうど、5年を迎えたところです。一旦現在の運用は終了し、新しいスタートを始められたらとのアドバイスをさせていただきました。

まとめ

今回のご相談はNISA運用中のお困りごとでした。

金融商品は、今までプロにお任せが一般的でしたが、自己責任や自分年金など、ご自分で選択していく時代になってきています。

今回ご相談いただいたことで、わからないものに、大事なお金を預けてしまうことはリスクが高いことをわかっていただけたようです。

お話の中でアドバイスした「つみたてNISA」に興味を持たれたので、次回開催する「つみたてNISAの始め方」のセミナーに参加してくださることをお約束いただきました。