ご相談者様データ

(年齢)42歳 中田啓介様(仮名) 都内在住

(職業)会社員

(家族構成)妻 39歳 会社員

長女 9歳 小学生

長男 7歳 小学生

相談しようと思ったきっかけ

選挙の度に耳にした「手取りを増やす」という言葉。しかし実際のところ、何が変ったのかよく分っていません。本当に手取りは増えているのでしょうか?

ネットで2025年の年末調整で、今年の変更が反映される?とかで、お金がいつもより多く戻ってくると聞きました。でも、予めどのくらい多く戻ってくるのかを知らないとそのまま使ってしまいそうです。

我が家は、下の子が小学生になり、妻もフルタイムで働き出しました。毎日忙しくて大変ですが、収入は増えているのでこれからは二人でしっかり貯蓄もしていこうねと話しているところです。もし税金が安くなっているのであれば、真っ先にそのお金を貯蓄に回したいと思います。

ご相談の内容

中田様、この度はFP相談にお申し込みいただきましてありがとうございました。

ご質問にありました2025年、手取りは一体いくら増えるのか?について、具体的に2024年と2025年を比較してご説明しましょう。本来でしたら、源泉徴収票がお手元にあれば良かったのですが、今回はご用意が間に合わなかったので、中田様のお話を元に少し丸めた数字にはなりますが税金が計算される流れにそってお話します。

中田さんご自身、2024年も2025年も年収に大きな変化はなくだいたい550万円とのことです。そのうちボーナスは、夏・冬合わせて130万円程度、毎月の給与は35万円という数字をいただきました。ではこれらの情報を元にまずは昨年の所得税の額を確認します。

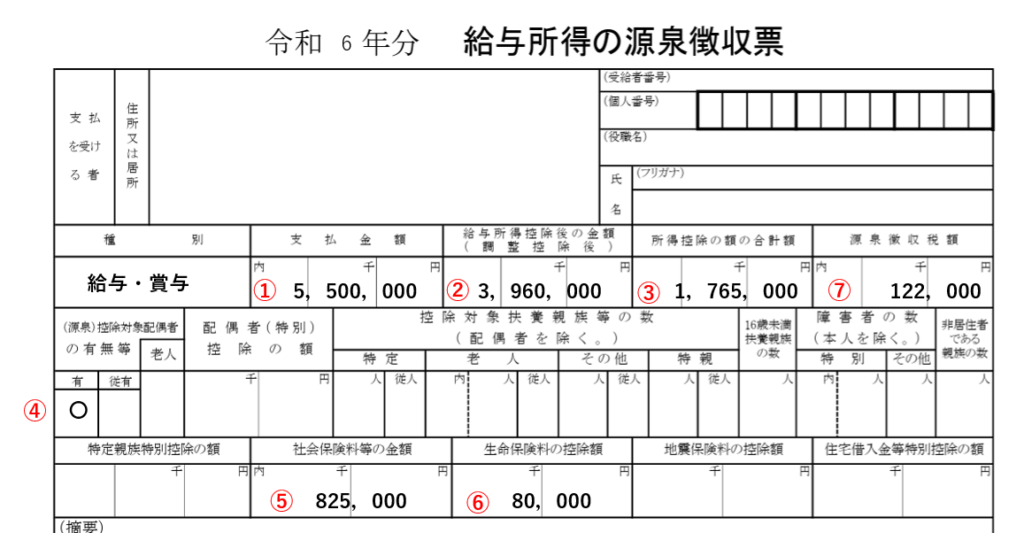

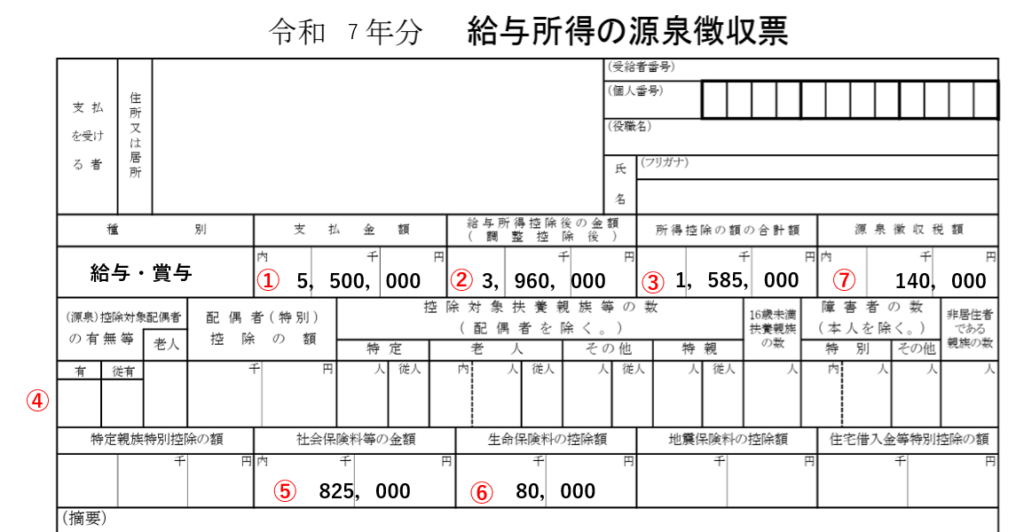

令和6年の源泉徴収票

下図が中田様の令和6年の源泉徴収票です。今回は掲載用に、数字を丸めて作成しています。

① 支払金額 これは、いわゆる年収です。1年間の給与と賞与が合算されています。ちなみに月15万円までの交通費は課税の対象とはなりません。

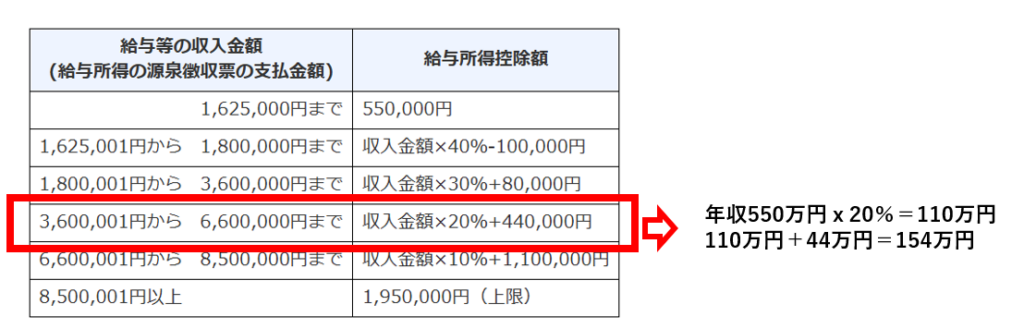

② 給与所得控除後の金額 会社員の年収は全額が税金の対象となるわけでは有りません。会社員の経費としては「給与所得控除」が認められています。

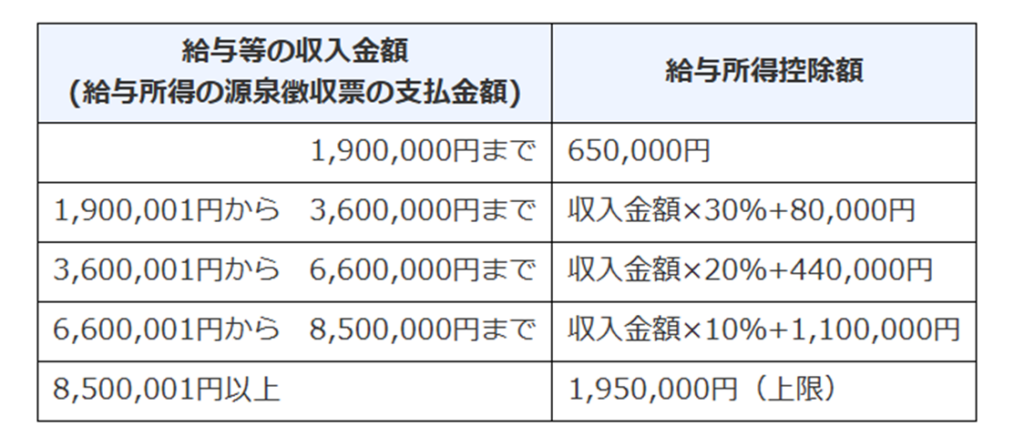

給与所得控除は以下の表に当てはめて計算します。中田様の給与所得控除額は154万円、従って②の控除後の金額は5,500,000円-1,540,000円=3,960,0000円となります。

③ 所得控除の額の合計額 私たちの収入からは様々な控除が差し引かれます。中田様の場合、以下の控除が差し引かれています。

④ 配偶者控除 昨年は奥様は扶養内でパートで働いていたので、配偶者控除の対象となっていました。金額は38万円です。

⑤ 社会保険料控除 支払った社会保険料(健康保険、介護保険、雇用保険、厚生年金保険)は全額控除の対象となります。なお今回は年収の15%として計算をしております。

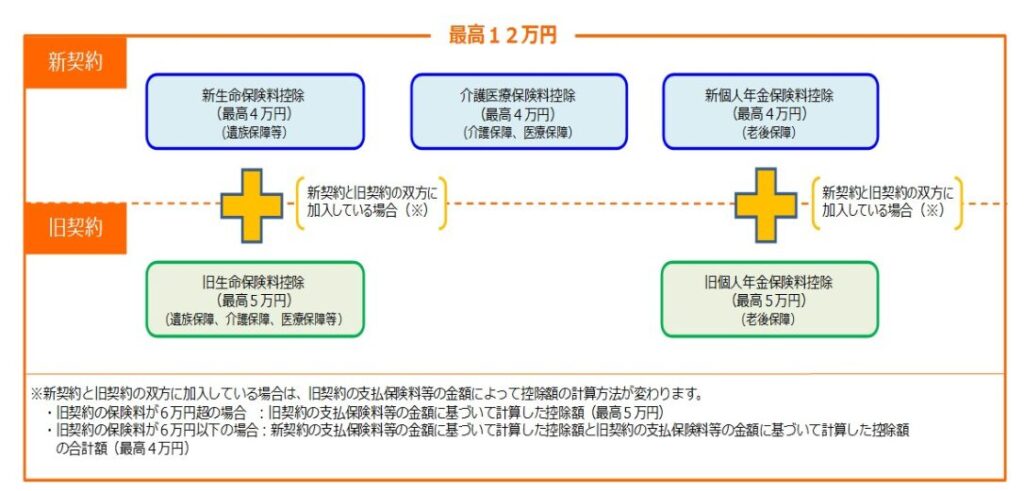

⑥ 生命保険料控除 支払った民間保険の保険料によって控除の額が異なります。中田様の場合、生命保険に年間12万円、医療保険に年間12万円支払っていましたので、合計8万円が控除されます。

なお、源泉徴収票には記載されませんが、納税者一人ひとりに認められる基礎控除48万円というのも含まれています。

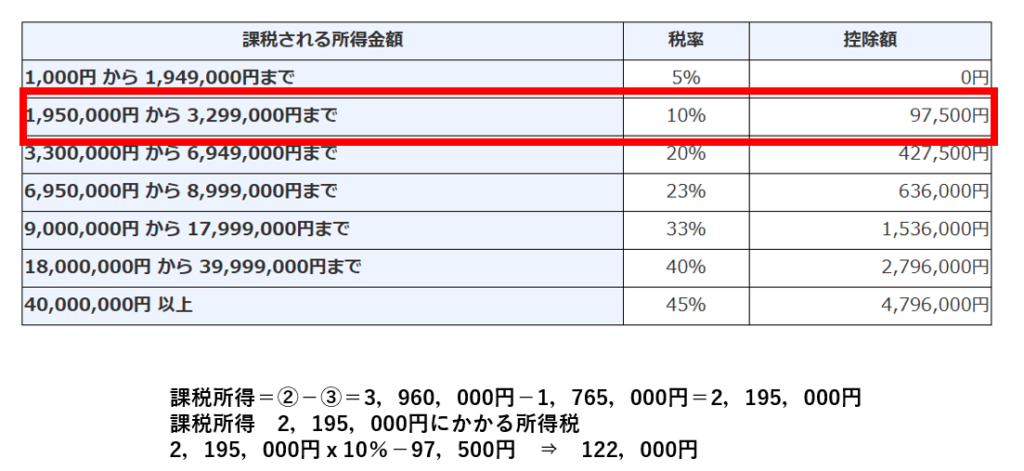

⑦ 源泉徴収税額というのがいわゆる年間に納める所得税の額です。令和6年、中田様が支払った所得税は122,000円であることが分ります。会社員は毎月の給与から仮の所得税額が源泉されています。仮で払った所得税額と年末調整で正しく計算した所得税額を比較して、給与から引きすぎていた分は「還付(12月の給与で払い戻し)」、足りない場合は「徴収(12月の給与から天引き)」されます。

所得税の金額は以下の速算表を元に算出されます。

令和7年の源泉徴収票

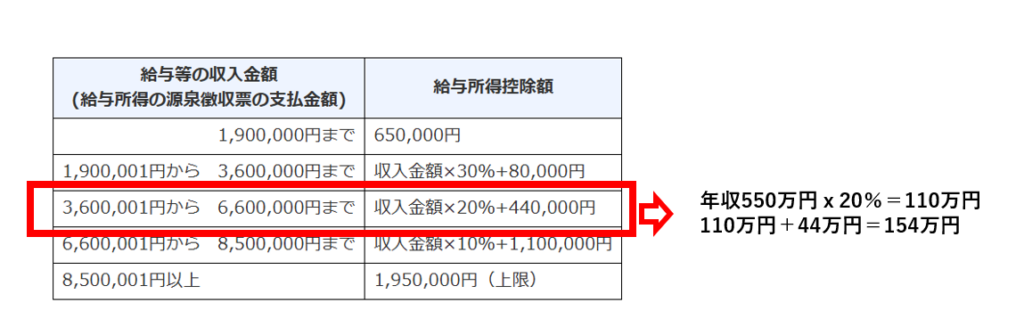

そして以下が令和7年の源泉徴収票です。

これを見て、中田様は怪訝な顔をなさいました。

「あれ?税金増えていますよね。年収が変っていないのに、税金が増えたら手取りが増えるどころじゃなくて、減っているじゃないですか?」

確かに、中田様の場合、令和6年より令和7年の方が所得税の支払は18,000円増えています。どういうことでしょうか?

一つ一つの控除を確認していきましょう。

給与所得控除の額は拡大したのだが、中田様の年収ではそれに該当しない

まずこちらが令和6年の給与所得控除の表です。

そしてこちらが令和7年の給与所得控除の表です。

確かに給与所得控除の最低ラインが55万円から65万円に引き上げられているのですが、中田さんの年収は550万円なので今回の「手取りを増やす」政策である給与所得控除の引き上げの影響は受けられないのです。

中田様の給与所得控除

奥様が扶養から外れたので、配偶者控除が受けられなくなった

令和6年までは、奥様は扶養内パートで働いていましたので、配偶者控除「38万円」を受けることができました。しかし令和7年は、扶養からはずれ正社員として働いています。そのため、配偶者控除が受けられなくなりました。

「やっぱり扶養から外れると、損なんですね」と顔を曇らす中田様でしたが、いや、ちょっと待ってくださいね。確かに扶養控除を受けられなくなったことは、課税所得があがるので、支払うべき税金を増やす要因です。けれど、奥様がしっかり働いていることによって、家計収入は大幅にアップしています。また奥様ご自身も厚生年金に加入することにより、将来の年金収入も自動的に加算されていきますので、損だなんていうのは単なる思い込みです。

2馬力家計は、これからその効果をどんどん発揮していくでしょう。仕事も育児も頑張っているお二人、自信を持ちましょう!

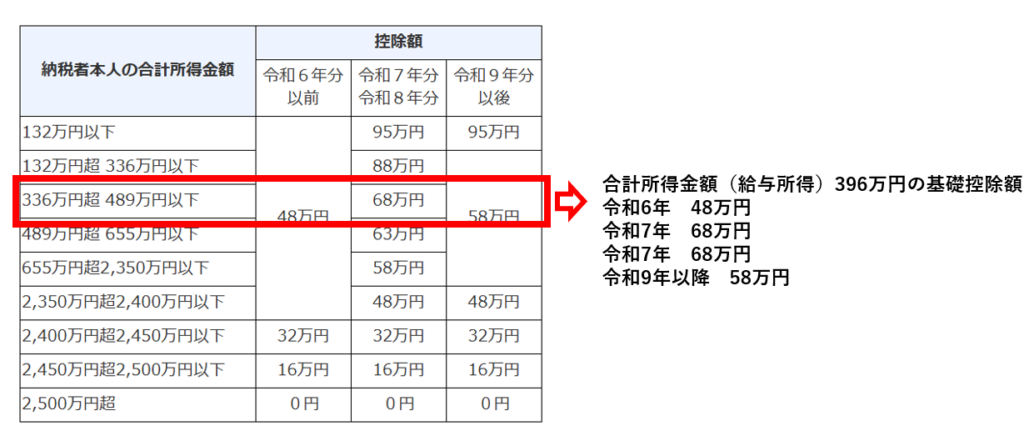

基礎控除額の拡大については、時限措置に注意

納税者ひとりひとりに付与されている基礎控除、今回の「手取りを増やす」政策のキモとしてここにもてこ入れされたのですが、コンセプトは「収入の少ない方」の税負担を減らすこと。そのため中田様が受けられる恩恵はそれほど大きくありません。なお、この基礎控除の額は時限措置なので、令和9年以降また変ることにも注意が必要です。

中田様の「手取り」は実際どうなったのか?

令和6年と令和7年を比較して、以下のような変化がありました。

配偶者控除 38万円 ⇒ 0円

基礎控除 48万円 ⇒ 68万円

課税所得 219万円 ⇒ 237.5万円 (18万円の増)

所得税 12.2万円 ⇒ 14万円 (1.8万円の増)

もし奥様がそのまま扶養内で配偶者控除がそのままだったら、課税所得は199.5万円となり、所得税は102,000円になるでしょう。従って令和6年と比較すると確かに2万円「手取りが増えた」ことにはなります。

ご相談を終えて

中田様談

テレビで「手取りを増やす」と仕切りに言っているので、なんとなく10万円とか結構大きな金額で手取りが増えるのではと期待していました。でも、そんなことはないのですね。がっかりしましたが、これまで税金がどのように計算されるのかなんて知らなかったので、勉強ができて良かったと思います。正直源泉徴収票も、どう見て良いのか分らず、そのままにしていました。

ファイナンシャルプランナーさんに教えてもらって、戻ってきた税金で貯金をしようとした計画は無駄になりましたが、「二人で働いているのだから、手取りは大幅にアップしている」という言葉に励まされました。言われてみれば、二人の収入を合わせた上での貯蓄計画は立てていなかったので、これから考えようと思いました。

引き続き、貯蓄計画、今は税金が得する資産形成の仕組み(NISA・iDeCo)があるので、具体的な使い方についてのアドバイスももらえるとのことでお世話になろうと思っています。今回は税金の仕組みを知らなかったことでなんか損した気分になってしまったので、これから税金の仕組みをしっかり理解して得したいと思います。