ご相談者様データ

TurquoiseDesign 桐生道子様(個人事業主)

デザイナー

URL : https://turquoise-design.com/

相談しようと思ったきっかけ

弊社ロゴをデザインいただいた際、クレープ店の開業に伴い従業員の社会保険、労働保険について知りたいとのことで個別相談にお申込みいただきました。

ご相談の内容

ロゴのデザインありがとうございました!

クライアント様からも仲間からも好評でとても満足しています。

今度クレープ屋さんまで始めるんですね!

そうなんです。

小麦粉を使わない、発芽玄米の粉を使って、できるだけオーガニックで、食べても罪悪感の無いクレープを作りたいと思ってます。

それで、今まで個人事業主で人を雇わずにやってきたんですけど、初めてパートさん雇うので社会保険とかどうしたらいいかわからなくて・・・。

103万円の壁とか、130万円の壁とか、130万円が下がって106万円になってるとか、社会保険かけてあげた方がいいのかとか、雇用保険とか、色々複雑で・・・。

なるほど・・・

この辺り話が複雑ですからね・・・

では、順番に解説していきましょう。

①従業員を雇う際の社会保険、扶養の考え方

まず、会社が掛ける「社会保険」として一般的に言われているのは

①厚生年金

②健康保険

③介護保険(40歳以上の人が対象)

この3つなんですが、実際には

④雇用保険

⑤労災保険

も対象です。

①~③は会社の規模等によって加入義務となる条件が異なってきますが、桐生さんの事業所では年収130万円以上の人が原則的に加入対象になってきます。

ただ、個人事業主なので、「サービス業」にあたる場合だと130万円を超えても今のところ(2023年2月現在)加入義務にはなりません。

④雇用保険は週20時間以上働く予定の方は対象になり、⑤労災は労働時間に限らず働く人全員に加入が必要になってきます。

そうなんですね。

じゃあ、うちは時間が長い人で1日あたり6.5時間くらいで、週4日の予定だから、一周間で26時間になるので、①~③の対象にはならないけど、④と⑤は対象になるってことでいいですか?

はい、バッチリです。

ただ、①~②(40歳以上は③も)についてはご本人さんが希望すれば会社として掛けてあげることもできますよ。

その方が将来厚生年金を増やして受け取ることができるし、社員さんにとってメリットがあるかもしれません。

資料

・社会保険の加入条件(会社規模によって週20時間以上、月8.8万円以上で加入する必要もある)

詳細:https://www.nenkin.go.jp/service/pamphlet/seido-shikumi.files/0000000011_0000028122.pdf

・雇用保険の加入について

詳細:https://www.mhlw.go.jp/stf/seisakunitsuite/bunya/0000140565.html

・労災保険の加入について

ポイント

・労災保険は一人でも雇えば必ず加入!

・パート、アルバイトでも厚生年金、健康保険の加入義務がある場合もあります。

②旦那さんの扶養に入ってるけど、社会保険は掛けた方がよい?

旦那さんの扶養に入ってるみたいなんですけど、会社として掛けてあげた方がいいんでしょうか?

微妙なとこですね・・・

将来の厚生年金が増えたり(遺族年金、障害年金も)、もしまたお子さんが産まれる際に産休に入ったりする際には健康保険から「出産手当金」と言って、産前産後98日間1日あたりの賃金の2/3を健康保険から受け取れたりしますので、こういう点はメリットと言えます。

例えば、1カ月間のお給料が大体10万円くらいだと、出産手当金として約3ヶ月間に

毎月6.7万円くらいを受け取れることになります。

しかも、その間厚生年金も健康保険も支払いは不要なのですが、支払ったとみなしてくれるので。

そんなメリットもあるんですね!

でも保険料はどうなるんですか??

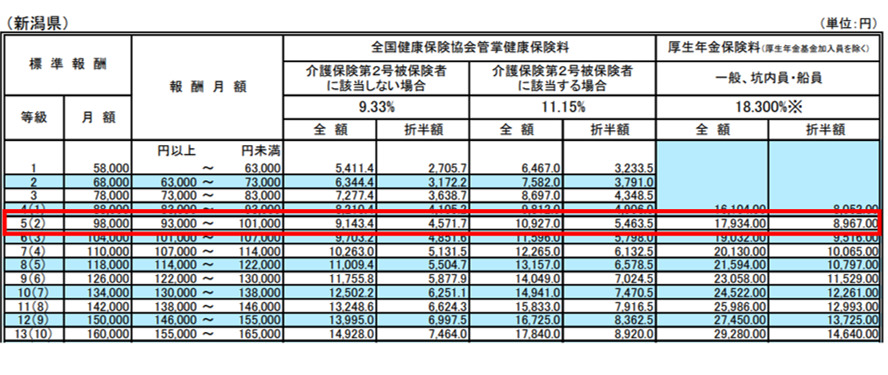

新潟県の厚生年金保険料、健康保険料額表がこちらです。

厚生年金保険料、健康保険料は会社と社員さんが折半して支払います。

下記の表の赤枠の部分をご覧下さい。

令和5年3月分からの厚生年金、健康保険料額表(新潟県)

https://www.kyoukaikenpo.or.jp/~/media/Files/shared/hokenryouritu/r5/ippan/r50215niigata.pdf

今の労働条件から毎月のお給料を計算すると、93,000円~101,000円の間になりそうなので、健康保険料は会社と個人で4,571円ずつ負担し、合計で9,142円の負担になります。

厚生年金保険料は、8967円ずつの負担で合計17,934円、健康保険料と厚生年金保険料を毎月26,901円することになります。

なるほど~。

社会保障が手厚くなる分と比較してどちらがいいかってことですかね。

そうですね。

今は労働時間的に保険料を払わなくて良い状況なのでとりあえずそのままで良いかもしれませんが、今後お子さんが大きくなったりして働く時間を伸ばしたいという場合には、社会保険料が増えるだけでなく保障を受けられるメリットもありますし、お給料をそれ以上に増やした方が今の生活の余裕にも、将来の余裕にも繋がるので130万円の枠に縛られずに考えてあげた方が良いかもしれませんね。

ポイント

扶養から外れ、保険料を払うことになっても収入を増やし、厚生年金、健康保険を掛けた方が良い場合もある

③雇用保険、労災保険の加入について

副業で来てもらって、土日しか出られない人もいるんですけど、その人は雇用保険も要らないということですか?

そうですね、雇用保険の加入条件が週20時間以上なので、土日だけフルで働いても16時間だから不要ですね。

先ほど1日6.5時間、週4回働きたい方は雇用保険は対象になります。

雇用保険は保険料も安いし、失業時だけでなく育休取得、介護休暇取得した際にも給付受けられるし、色々とお得ですよ。

それに、そのうちフルで働いてもらったり、正社員転換の際に会社は雇用保険から助成金受け取れる場合もありますし、他にも雇用保険に加入しておくと色々と助成金を受け取れるので、活用すると良いですよ。

また今後の構想聞かせてもらいながらアドバイスしますね。

そんなこともできるんですね!

保険料はどのくらいなんですか?

業種によっても違うんですが、御社の場合は社員さんが0.65%、会社側が0.95%ですので、仮に10万円のお給料だとしたら、社員さんは650円の負担、会社は950円の負担ということです。

どうやって手続きすればいいんですか?

ハローワークに「社員を新たに雇いたいけど、雇用保険の手続きどうしたらいいですか?」って相談すればいいですよ。

社労士さんに任せてもやってくれますけど、ハローワークに聴けば教えてくれますので、この辺りは費用を抑えたいようであればご自分でされても良いと思います。

それから、労災の加入については同じように労働基準監督署に相談してみて下さい。

行くとこいっぱいありますね・・・

④労働条件通知書、就業規則はどうしたらいい?

労働条件通知書とかっていつ作って渡せばいいですか?

雇用契約書と何が違うんですか?

簡単に言うと、「こんな条件で雇いますよ」っていうのが労働条件通知書で、それに対し同意をもらうのが雇用契約書なんです。

法的には雇用契約書は不要で、要は給与や勤務時間、休暇や残業の有無など、その他どのような条件で雇うのかを労働者にしっかり伝えて納得してもらう必要があります。

どちらでも良いのですが、お互いに署名、捺印したものを一通ずつ持っておく方が間違いはないですよね。

ネットにある雛形使っても良いですが、必要な項目が抜けていることもありますので注意してくださいね。

就業規則って必要なんですか・・・?

義務があるのが従業員10名以上なので、今のところはまだ不要です。

ただ、準備してしっかり説明しておいた方が余計なトラブルを防ぐことができて安心ではありますよね。

実は、自分で雛形から作ってみたんですけど・・・

おぉ、すごいですね!

ただ、今はまだ勤務形態が単純なので良いですが、ちょっと今後の状況によっては社労士さんからしっかり作り直してもらった方が良いかと思います。

就業規則は従業員さんの権利を示したものというものではなく、会社と従業員さんとの約束事で、双方の権利を守ることになります。

何かトラブルが起きたときはこの就業規則を元に解決を図ることになっていきますが、労働条件通知書だけだと弱いこともありますので、ゆくゆくは御社の考え方や勤務状況等を踏まえて社労士さんにしっかり作ってもらいましょう。

⑤パート、アルバイトと正社員との違いは?

今更何ですけど・・・

正社員とパートさん、アルバイトさんとの違いって、なんですか??

正社員は「期間の定めの無い労働者」、その会社で定められた給与形態、勤務時間、福利厚生などを受けることができる立場の人を言います。

ポイントとなるところが、「期間の定めが無い」というところなんですが、パートさんやアルバイトさんであっても「期間の定めが無い」ということになってることも多かったりします。

会社の所定の条件で働く人なのか、それ以外の条件で働く人かの違いですね。

6か月間とか1年とかって期間が決められている人が契約社員ってことなんですね?

そうですね。

ここで注意なんですが、アルバイトさんやパートさんは、もし仕事が無くなったりした場合に休ませたり、辞めてもらうことができるって考えている経営者さん多いんですが、違います。

「期間の定めがない」

ということは、本人が希望しないと会社は正当な理由が無い限りは原則辞めさせることはできません。

もし会社の都合で所定の勤務日に仕事を休んでもらわなきゃいけないときは、1日あたりの賃金の6割以上を会社は支払う必要があります

そうなんですね。

じゃあ、最初の頃は契約社員で雇用して、契約期間中に本当にこの人を正社員で雇っても良いのか様子を見たりとかってできるんですか?

そうですね、そういった雇用形態の方がメリットが多い場合もあります。

有期雇用から無期雇用に転換したりした場合の助成金の対象にもなってきますからね。

有期契約ならば期間の終了と共に更新しないこともできます。

ただ、30日以上前にそれを伝えなければなりませんし、しっかりその基準を従業員さんが理解していないとトラブルになっちゃいますので注意が必要なのは変わりません。

⑥税金の扶養と社会保険の扶養って違うの?

あと、扶養の話に戻るんですが、103万円の壁とも言うじゃないですか?

これ何が違うんですか??

さっきの130万円は社会保険の加入の基準なんですが、103万円は税金面での壁なんです。

御社が払ったお給料を社員さんが受け取ると、このように所得が計算されます。

①給与所得 = ②給与総支給額 ー ③給与所得控除

③給与所得控除とは、ような会社員でも仕事するのに必要経費が掛かるから、その分を受け取った給与の金額から引いてもよいという名目のものです。

国税庁HP:https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1410.htm

年間162.5万円までだと、③の給与所得控除額は55万円になります(令和4年度時点)

仮に年間の収入が103万円の壁の103万円だとしたら・・・

①給与所得 = ②103万円 ー ③55万円 =48万円(給与所得)

と、このように給与所得が計算されます。

この給与所得がその他の所得と合算されて所得が計算されるのですが、税金の計算基準になる「課税所得」を計算する際にはこのような計算式で計算されます。

①給与所得+④その他の所得(事業所得等)=⑤所得

⑦課税所得=⑤所得 - ⑥所得控除

⑥所得控除は、生命保険料控除や、ふるさと納税などの寄付金控除等の項目があるんですが、「基礎控除」といって48万円は無条件で控除してくれるんです。

なので、お給料103万円の場合だと・・・

計算式:給与 103万円 ー 給与所得控除 55万円 ー 基礎控除48万円 = 0

というような計算で課税される所得が0になるんです。

給与所得控除額と基礎控除額を足すと103万円になり、課税される所得が0になるから103万円の壁って言われてるんです。

なるほど・・・

そいうことだったんですね。

それから、「配偶者控除」と言って、例えば妻の所得が48万円までの場合、夫の所得から受けられる控除もあって、夫の税金が安くなる仕組みもありますが、こちらは妻の所得が48万円を超えると無くなり、代わりに配偶者特別控除となります。

国税庁HP 配偶者特別控除:https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1195.htm

複雑・・・

ですよね・・・

103万円の壁を超えると、本人にの税金が掛かるのと、旦那さんの税金もちょっと増えることもあると覚えておいていただければと思います。

でも、もし103万円の壁を越えてしまっても、iDeCoを使うと税金を最小限に抑えることもできますよ。

会社が掛けるんじゃなくて、自分で申し込んでもらうってことですよね?

そうですね。

例えば、103万円を超えるからそこまでに抑えられるように働きたいって人の場合、もう12万円分お給料が増えたら115万円になり、103万円を12万円超えますよね?

そうですね、その分ご本人さんの税金が掛かるのと、配偶者控除ではなく配偶者特別控除が無くなるので旦那さんの税金が増えるってことなんですよね・・・?

はい。

でも、iDeCoの掛金は全額が「所得控除」になりますので、103万円の壁を12万円超えてしまっても、仮にiDeCoで毎月1万円ずつ払い年間12万円払っていたらそれでご本人さんの課税所得は0になるんです。

なるほど!

103万円に抑えるより、収入を増やしてもiDeCoの掛金を増やし、その分を将来の貯蓄を増やしてあげればいいってことですね。

そういうことです。

それに、旦那さんの配偶者控除が減ってしまっても、旦那さんの年収が900万円以下なら、奥さんの所得が95万円を超えなければ配偶者控除と同じく38万円の控除を受けることができますので、旦那さんの税負担も変わらないということになります。

103万円を超えても、次の壁は社会保険の加入対象になるかどうかというところですから、そこまで稼いでもらっても税金の負担は増えませんね。

だから、103万円超えそうなら是非iDeCoの加入勧めてあげてください。

なるほど、その時は小川さんにお願いすればいいんですよね?

ありがとうございました。

ご相談を終えて

これまで個人事業主でやってきた人が人を雇うと、今までに発生しなかった手続きが発生したり、管理の手間も増えることになります。

他に、お給料から税金を源泉徴収したりする必要もあるため、税務署にも相談する必要があったり、労働時間の管理が必要になるため労務管理ソフトなども必要になります。

色々と大変なことはありますが、事業を大きくするには人を雇うことは必要不可欠です。

こういったリテラシーの高い桐生さんは、ご自身で会計ソフトや労務管理ソフトを使いこなしておられるため、やるべきことを整理し、順序立ててお伝えしました。

103万円の壁に対しiDeCoをどう活用するか、また社会保険を掛けたときのメリットやコスト面など、またご相談お待ちしております。

今回ご相談いただいたTurquoiseDesign様より作成いただいたロゴ↓

調和と共存を軸に 真摯に向かう姿勢と二人三脚で歩む 腕を組んでタッグを組んで 問題解決に挑む

こんな意味を込め、頭文字を合わせてデザインいただきました。

誠実さの青のイメージから、さらに落ち着いた孔雀青を用いて、文字は固くならないように青みが買ったダークグレーを使用しています。

TurquoiseDesign様WEBページ↓