相談者DATA

相談者:香里 美夏(仮名)

年齢:37歳

職業:夫婦でパン屋と喫茶店を経営

家族構成:夫(40歳)、子ども2人(10歳、14歳)

相談しようと思ったキッカケ

友人たちとおしゃべりをしていた時に、そのうち一人が、なにかと最近は先行きが不安なので、ファイナンシャルプランナーが主催する「個人事業主のじぶん年金づくりオンラインセミナー」を受講しているという話になりました。

その友人は、FPの大北さんから、“自分たちの老後資金をしっかり作っておかないと、子どもたちに迷惑かかる”という話を聞いたそうで、こういう時期だからこそ目の前のお金のことも大事だけれど同時に老後資金づくりを考えた方がいいとを教えてくれました。

まったくその通りだと思いましたが、私たち夫婦でも退職金が作れるのかどうか知りたくて相談しました。

相談内容

子どもの教育費の準備は、一応学資保険や貯蓄で準備していますが、これから塾などに通ったりすると、まだまだお金がかかることに頭を悩ませています。

自分たちの老後に子どもたちには迷惑をかけたくないとは思いますし、国の年金だけでは暮らせないのだろうとも思っていますが、会社員のように安定した収入のない個人事業主なので、なかなか老後のお金まで手がまわりません。

私たちでも退職金を準備できるのでしょうか?

相談で話した内容

子どもたちにはやりたいことをできるかぎりやらせてあげたいですし、子どもたちに私たちの老後の面倒はかけたくないんです。

美夏さんご夫婦の老後資金としての退職金づくりの計画、一緒に考えていきましょう。

退職金づくりと聞くと難しそうと思うかも知れませんが、美夏さんご夫婦がこれまでにどんなお店にしようかな、いつオープンさせようかな、などいろいろ考えてお店を切り盛りされてきたのと、根本的には同じ考え方ですから安心してください。

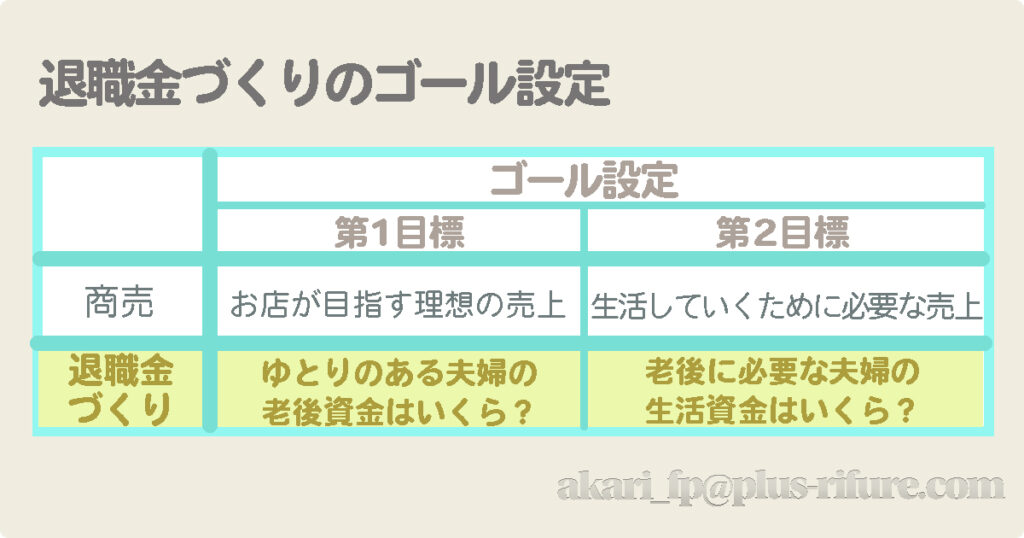

退職金づくりの計画の立て方

1)いつまでにいくらの退職金を作るのか、ゴール(第1目標、第2目標)を設定する

2)それぞれのゴールから逆算する

3)今取り組むべき適切な方法を探す

例えば、「節税と効率性を重視する」、「途中の資金需要を重視する」、「途中の万が一の保障も重視する」 など何を重視するかで、どんな制度を活用するかを検討します。

例えば

ご夫婦で営んでいらっしゃるパン屋さんと喫茶店の経営ですが、お店が目指す理想の売上目標(第1目標)と同時に、美夏さん家族が生活していくために必要な売上目標(第2目標)があるはずです。

そしてそれぞれの目標を達成するために、どのようなことをしなければならないかを考えていらっしゃいますよね。

退職金づくりも全く同じで、ゆとりのある老後資金を第1目標、老後に必要な生活費資金を第2目標とするというようにまずは設定して、それぞれのゴールから逆算して今とりくむべき適切な方法を考えてみます。

理想のゴールと、達成した方がいいゴール。

2種類のゴール設定があると2段構えみたいでなんか安心かも。

ゴール設定してみたいです。

2種類のゴール設定と積立額を試算してみる

①理想のゴールは、ゆとりがある老後生活のための退職金額としましょう。

②達成した方が良いゴールは、老後の夫婦2人の必要な生活費としましょう。

現在の生活費をもとに考えるのがいいですが、ピンとこなければ、総務省や厚生労働省、生命文化センターの調査データを参考にしてみましょう。

ゆとりのある生活費:約36万円

※生命保険文化センター「令和元年度 生活保障に関する調査」

高齢夫婦無職世帯の平均生活費:約24万円

※総務省「2019年 家計調査(家計収支編)」より

日本人女性の平均寿命は87.32歳

男性は81.25歳となっており、

男女合わせた平均寿命は84.29歳

(厚生労働省「平成30年 簡易生命表の概況」より)

老後のスタートを公的年金がもらえる65歳とすると、老後資金として必要な年数(期間)は、約20年間(84.29歳-65歳=19.29年間)

老後のご夫婦の収入は、お二人ともずっと国民年金に加入していらっしゃったということで、公的年金のみ月額約13万円として計算します。

①理想ゴール(ゆとりがある老後生活のための退職金額)

収入13万円-支出36万円=赤字23万円

赤字23万円×老後期間240ヶ月(20年×12ヶ月)=5,520万円

②達成したいゴール(老後の夫婦2人の必要な生活費)

収入13万円-支出24万円=赤字11万円

赤字11万円×老後期間240ヶ月(20年×12ヶ月)=2,640万円

うわぁー金額が出てくると、インパクトの違いがエグイ

そうですね。いきなり、金額バーンは、ショックが大きいですよね

美夏さん、頑張って。

それぞれのゴールを達成するために毎月いくら仕送りすればいいかを計算してみましょう。

老後65歳-現在のご主人年齢40歳=25年(300ヶ月=25年×12ヶ月)

①のゴールを達成するためには、毎月いくら積み立てる必要があるのか

5,520万円÷300ヶ月=老後への積み立て額 月額 約17.5万円

②のゴールを達成するためには、毎月いくら積み立てる必要があるのか

2,640万円÷300ヶ月=老後への積み立て額 月額8.8万円

子どもたちの教育費もこれからかさむのに、①・②も両方のゴールが遠く感じます。

漠然と不安だったものが、実際の数字になると怖くなりますよね。

でも美夏さんは、お子さんたちにご自身の老後の負担をさせたくないのですよね。

はい。そうです。こんなところでビビってたらアカンわ。

どうやって準備したらいいですか。

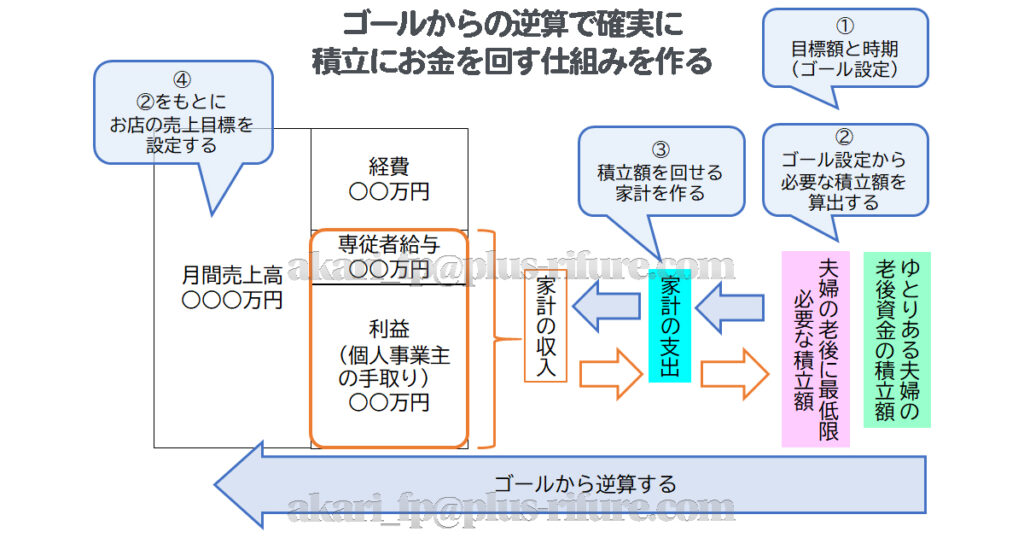

目標達成のための資金を確実に送り込む仕組みづくりが大切

それぞれの目標達成のために確実に退職金づくりの積み立てに回せるお金を確保できる家計づくりが大切です。

それを元にしたお店の売上目標も逆算していくことが必要です。

逆算して計画をたてることで、最低限必要な売上高の目安が分かり、積み立てが継続しやすくなります。

個人事業主の一番の問題点は、売上が毎月変動してしまうがゆえ、資産形成の目標達成のための資金を確実に送り込む仕組みを持ちにくいことかと思います。

また、家計とお店のお金がとかく一緒になりがちですから、確実に積立に回せるお金を確保できる家計と、それをもとにしたお店の売上目標も逆算していくことも必要です。

そのために上図のようなお金の流れを意識して具体化していきましょう。

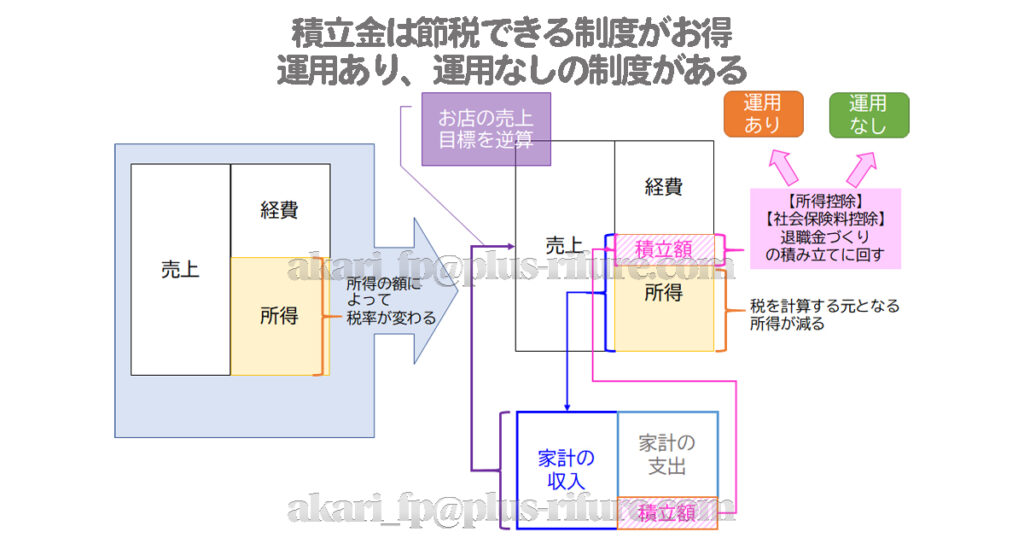

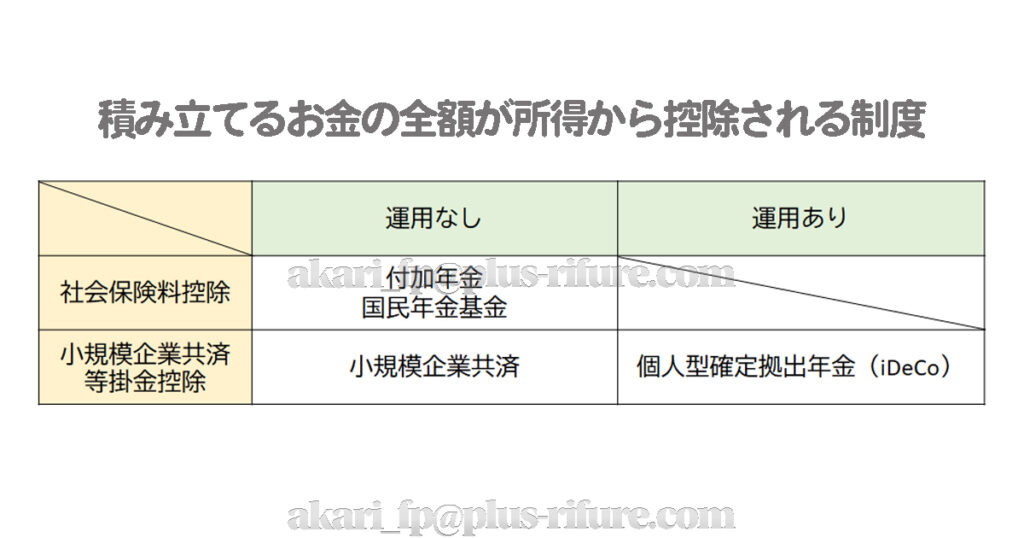

退職金づくりの積立金は節税できる制度がある(運用あり/なし)の公的な制度を知る

ご夫婦で個人事業を営まれている美夏さん夫妻の場合、 しっかりと退職金を作っていくのであれば、できるだけ節税しながら、ゴールまでの期間の資金需要にも備えられる制度と、老後までの約25年という年月と利回りを活かした資産形成手段を併せて活用するのが良いと思います。

積み立てるお金(掛金)の全部が、所得から引かれて、支払う税金の計算のもとになる所得を減らすことができる制度があります。

また運用ができる制度と、運用のない制度の2タイプがあります。

将来のために積み立てるお金の全額が、所得から減らすことができて、老後資金に回せるのは大きいですね。

この利回りを活かした運用っていうのは、投資ってことですか?

美夏さん、投資経験はありますか?

仮想通貨をしたことがあります。

10倍くらいにすぐなるけど、下がるのもあっという間で、焦るし、怖いし。

自分には合ってないなぁと思ってもうやめました。

老後資金という目的でご案内する投資は、売ったり買ったりを繰り返したり、短期で一気に儲けようというようなギャンブルではないので、安心してください。

退職金づくりは、複利効果を使うと優利

運用ありの個人型確定拠出年金(iDeCo)は、複利効果を期待する投資です。

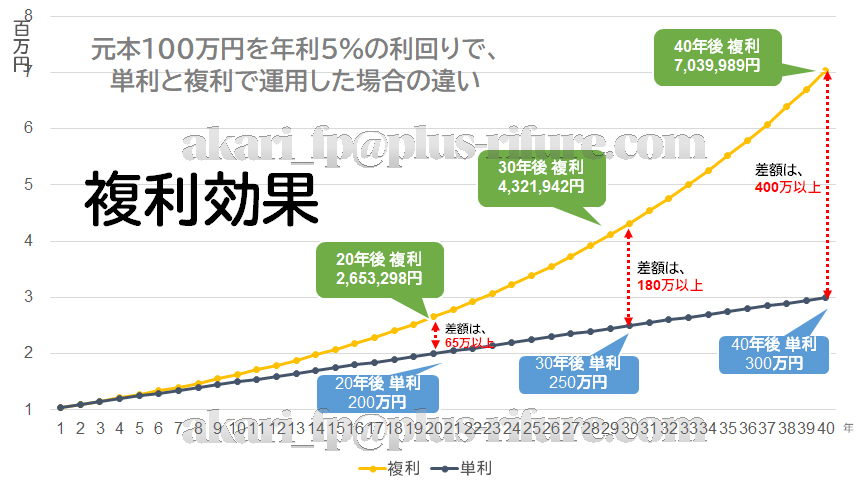

銀行にお金を預けると、預けた元本に対して金利という利息がつきます。

金利には、単利と複利という2種類の利息の付き方があります。

単利と複利ではお金の成長の仕方が変わります。

単利は、預けた元本に金利がつく、翌年も元本のみに金利がつきます、いつまでも元本は変わらず、金利部分が上乗せされていきます。

複利は、預けた元本に金利がついて、翌年は、元本と利息両方を合わせた(元利合計した)ものを元本として、金利が付きます。

一言で表現すると、雪だるま式にお金が増えていきます。

ひゃぁー雪だるま式、スゴイ魅力的!

やりたいです。

美夏さん、落ち着いて。

複利効果を期待する投資のこと、もうちょっと理解を深めてもらわなアカンねん。

それと、iDeCoという制度の特徴とか注意点も理解してもらいたいです。

複利効果を発揮するためには「時間」という要素が必須。

そして「時間」プラス「分散」を組み合わせることで、失敗しない投資ができます。

失敗しない!

雪だるま式!

投資

♡素敵すぎる♡教えてください。

iDeCoの制度の特徴と合わせて、失敗しない投資を説明します。

【iDeCo(個人型確定拠出年金)の主な特徴】

・公的年金の上乗せ制度(国の制度で、金融商品の名前ではない)

・国民年金加入者なら20歳から加入できる(未納、猶予、免除の者は加入できない)

・1人1口座開設できる(金融機関の変更可能)

・職業によって掛け金の上限額が異なる

・原則60歳までお金を引き出すことはできない

・自分で運用商品を選んで、運用方法を決めることができる

・税制優遇が3度(積み立てているとき、運用しているとき、受け取るとき)のタイミングである

【失敗しない投資方法】

合言葉は、「長期・積み立て・分散」

iDeCoは、この「長期・積み立て・分散」を実践できる仕組みになっています。

長期:原則60歳まで引き出せないので、長期で続けることが前提になっている

積み立て:月に1度、積立金額が指定口座から引き落とされる

分散:一括で買わない、積み立てで運用商品を購入することで時間分散できる。

世界の色んな資産に分散して投資できる投資信託があります。

個人型確定拠出年金(iDeCo)を今から継続して続けることで、失敗しない資産形成ができます。

美夏さんがiDeCoを利用して、利回り1%、3%、5%の場合でどれくらい資産形成ができるのかシミュレーションしてみましょう。

美夏さんの場合、iDeCoで積み立てることができる掛金の上限額は、68,000円/月です。

美夏さん(37歳)が、

iDeCoの掛金上限額(68,000円/月)を

60歳まで23年間積み立てた場合、利回り1%、3%、5%の各シミュレーション

積立金額:18,768,000円

利回り1%の場合:21,091,924円(運用益:232.4万円)

利回り3%の場合:26,982,388円(運用益:821.4万円)

利回り5%の場合:35,098,712円(運用益:1,633.1万円)

えースゴイ!

iDeCoは1人1口座ということは、夫も68,000円/月できるんですよね?!

そしたら、夫婦2人で利回り5%で運用できたら、理想のゴールに到達できますね。

今すぐiDeCo始めたいです。

美夏さんやる気でてきたみたいで、うれしいです。

ご相談を終えて

今回はまず個人事業の退職金づくりとしてiDeCoがとても有効であるということをしっかりとお伝えしました。

美夏さんもすぐに取り組みたいということでしたので、iDeCoの最初の一歩をお手伝いする有料の資産形成講座があることをお伝えしました。

実はiDeCoは始めるにあたり口座を開く金融機関を吟味したり、投資信託を選んだりとまだまだ知っていただきたいことがあるため、講座として提供しているのです。

iDeCoの節税メリットに安易に飛びつく方も多いのですが、商売同様勉強や下準備がとても重要なのです。

美夏さんの感想

2つのゴール設定を計画することや、失敗しない!雪だるま式の投資をしっかり勉強したいと思いました。

大北さんは、退職金づくりとお店づくりは同じとおっしゃっていましたが、確かにいろんなことを想定しながら考えを形にしていくところは正に私の得意とするところなのでなんだかワクワクしてきました。

資産形成の講座が始まるのが楽しみです。