ご相談者様 DATA

【年齢】40歳

【職業】自営業手伝い

【性別】女性

【家族構成】夫 (45歳・自営業)子ども(10歳、7歳)

相談のきっかけ(アンケート抜粋)

主婦仲間のランチ会で話をしていたら、お金のことに詳しい人がいると聞きました。何でもお金に関するセミナーもやっているらしいと、友達の友達から聞いた話です。

友達の友達が、旦那様が会社でやっている良くわからないものについて、良くわからないなりに話したら、それについて制度や使い方を分かりやすく教えてくれたと言う話を聞いて、伝手をたどって相談に来ました。

ご相談内容

うちは義父の代から和菓子の製造販売を営んでいます。

主に、義父と夫、そしてアルバイトで製造しています。

夫は自営業なので、国民年金、国民健康保険加入です。

私は青色専従者給与を貰っています。

夫が国民年金の場合、専業主婦でも国民年金保険料を払わなくちゃならないでしょう?夫が会社員なら年金保険料を払わなくても同じ年金が貰えるって変ですよね。専業主婦だと38万円しか扶養控除がないし、私が給料を貰っていれば、夫に大きく税金が掛かってこないですし。

でも、国民年金って少ないですよね。月々に6万くらい?しかないっていいますよね。将来の年金に向けて、義父のすすめで国民年金基金を掛けようと思いますが、会社にしてしまえば厚生年金に加入出来ますよね。すると、最低でも月々8万くらいの年金になるらしいのですが、法人にすると法人税ですか?を払わなくてはならないし、登記しなくてはならないし。

いったい、どっちがトクなのでしょうか。私も多少なりとも経理をしていますので、この機会にちゃんと考えたいと思います。

ご相談でお話しした内容

国民年金第1号被保険者のみが加入出来る国民年金基金

国民年金に上乗せが出来る制度には、付加年金、国民年金基金、iDeCo(個人型確定拠出年金)があります。他には、事業主が加入出来る小規模企業共済があります。

そのうち、終身で受け取れるものは付加年金と国民年金基金です。月額400円の付加保険料を納めると、200円×付加年金を払った月数の年金が加算されます。受給開始後2年でモトが取れますが、定額部分の上乗せには安く、40年かけ続けても年金に96,000の上乗せにしかなりません。毎月2万~3万、終身を上乗せしたいのであれば。国民年金基金を選択するのが良いでしょう。国民年金基金と付加年金は併用出来ません。(国民年金基金に付加給付部分が含まれているため併用が出来ないという意味です。)

国民年金基金は、国民年金第1号被保険者のみ加入出来る制度です。

第3号では加入出来ません。

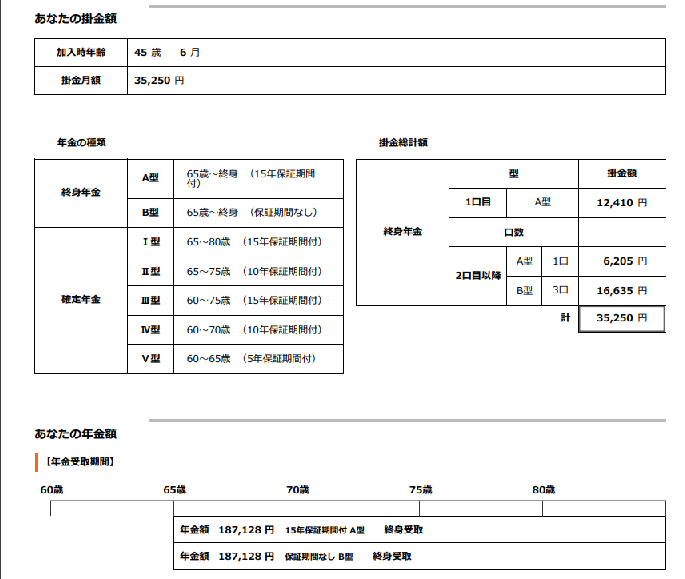

例えば、45歳6ヶ月のご主人が、1口目は終身年金の15年保証期間付きを選ぶとします。二口目に保証有りを1口、保証無しの終身を3口かけます。保険料は35,250円

65歳からの受け取りは、毎年187,128円×2=374,256円です。月約3万1千円の上乗せが出来ます。

掛ける保険料は35,250円×174ヶ月(14年6ヶ月)=6,133,500円。受給年金額374,256円で割ると、16年4ヶ月、元を取るのにかかります。81歳と4ヶ月以上生きれば得になります。

※国民年金基金HPシミュレーションより

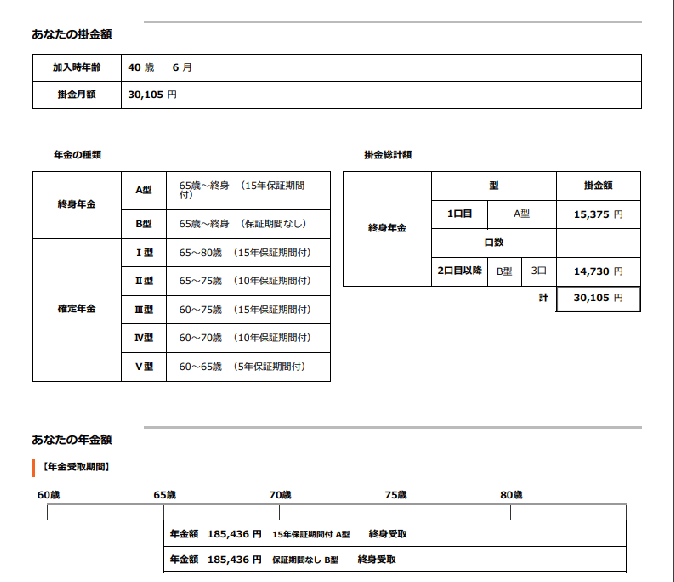

同様に奥様(40歳6ヶ月)の場合は、お若いので1口目の金額が高いものには入れるため、15年保証有りを1口、2口目で保証無しを3口加入。30,105円の掛金で、年金額は370,872円。支払総額が30,105円×234ヶ月(19年6ヶ月)=7,044,570円。370,872で割ると、19年でモトが取れます。

※国民年金基金HPシミュレーションより

一方、厚生年金に加入した場合、保険料は個人と会社が折半になります。半分会社が負担なのですが、経営者のご家族は会社の分の負担も合わせて考えなくてはなりません。

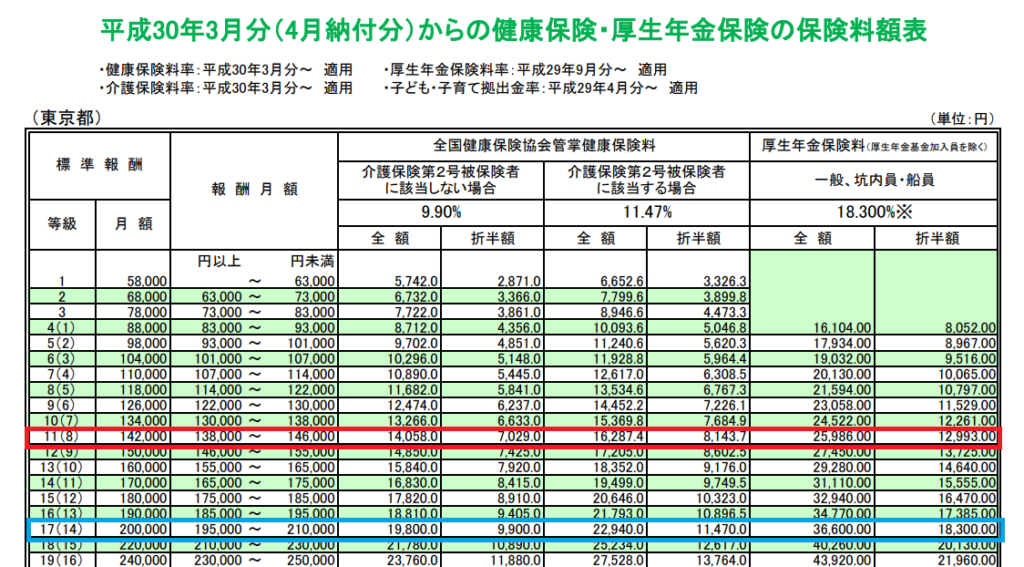

比較のため、国民年金基金の保険料に近いところで、ご主人様は標準報酬月額200,000円の年金保険料36,600円(下の表の青い囲み)で、奥様は標準報酬月額142,000円の年金保険料25,986円(下の表の赤い囲み)で考えてみます。

ご主人の予想される厚生年金は、200,000×5.841×1,000×174≒20.3万円

奥様の予想される厚生年金は、142,000×5.841×1,000×234≒19.4万円

国民年金基金との差額が、ご主人は20.3万円―37.4万円=-17.1万円、

奥様は19.4万円―37.0万円=―17.6万円となり、

老齢年金のことだけ考えれば、厚生年金は掛金の割に受け取りが少なくなってしまいます。このまま自営業で、国民年金基金に加入された方が良いことになります。

しかし、厚生年金には配偶者がいる人に対し、加給年金という特別なルールがあります。年金を貰えるようになった時に、65歳未満の配偶者や18歳になって3月31日までの子(1,2級の障害状態にある場合は20歳)の生計を維持している場合、配偶者が65歳になるまで支給されます。

共働きでも、配偶者の前年の年収850万円未満(所得は665.5万円未満)であれば受け取れます。

ご主人様が65歳になって年金を受け取り始めると、奥様が65歳になるまで、加給年金額224,300円と特別加算金165,500の計389,800円が支給されます。

5つ違いなので、5年間になりますが、369,800×5≒195万円の支給になります。

その後、奥様が年金受け取り始めると振替加算として奥様の年金に加算されたのですが、昭和41年4月2日から後に生まれた方には、振替加算はありません。

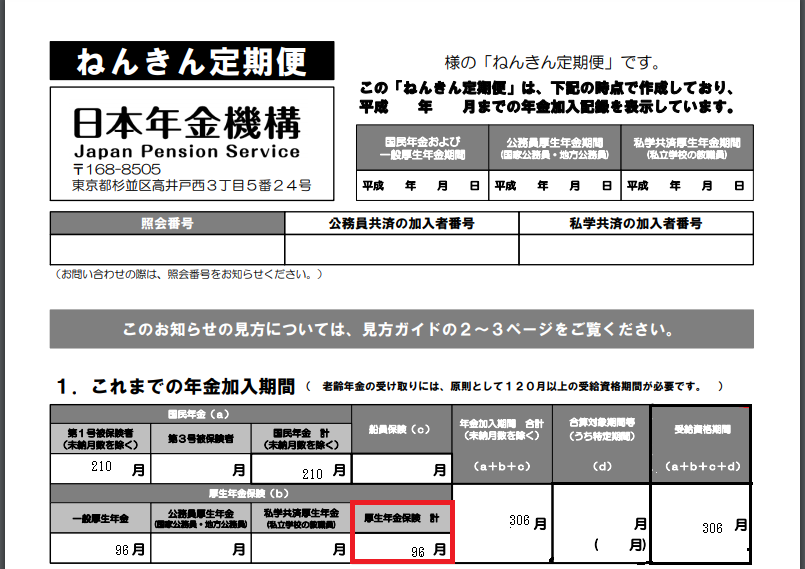

相談者様の配偶者様は、和菓子職人の前は8年間企業にお勤めでした。

ご主人のねんきん定期便で確認できます。

もし、今、厚生年金に切り替えた場合、加給年金の要件を満たすことが出来ます。(厚生年金20年以上加入が条件)

それでも、受給時にそれぞれが17万の不足になります。195万は17万の不足の11年分でしかありません。

老齢年金については、このまま国民年金基金を掛けた方が掛金に対するリターンが大きいと言う結果になったのですが、年金は老齢年金だけではありません。

残された遺族のための遺族年金、障害を負った時のための障害年金と、全てにおいて厚生年金加入者には、独自の給付金があります。

例えば、遺族基礎年金は、18歳まで(障害を負っていた場合、20歳まで)の子どもがいる場合のみの支給となります。子どもがいない場合は支給されないのです。しかし、遺族厚生年金には子どもがいなくても支給されます。

障害基礎年金は、障害等級1級2級の場合しか給付されませんが、障害厚生年金には3級や一時金があります。

法人だけの退職金制度

年金を受給出来るのは、65歳からです。国民年金基金も終身部分は65歳からしか受給出来ません。60歳から受け取る型もありますが、月に1から2万の受け取りでしか無く、それだけで65歳までの期間を過ごすには難しいです

個人事業主には退職金制度がありません。そのため、小規模企業共済等で退職金の準備をします。68,000円まで掛けられる個人型確定拠出年金がありますが、上限は国民年金基金と合算して68,000円です。ですから、国民年金基金に支払った残りの分のみ上乗せ出来ます。

個人型確定拠出年金の場合、所得税・住民税は税金の計算の時に、掛金全額控除出来ますが、国民健康保険料は、所得控除前の所得で保険料が計算されます。

ところで、法人だけが加入出来る企業型確定拠出年金があります。

企業型確定拠出年金は、会社が個人の確定拠出年金の口座に拠出した分は、福利厚生費で扱われ個人の給与となりません。その分に対する社会保険料・所得税は掛かりません。

よって、社会保険料や所得税を全く気にすること無く、個人の年金口座へお金を移すことが出来ます。しかも、会社側は全額損金で落とせます。つまり、その給料のままで、将来受け取るお金を増やすことが出来るわけです。

最大、一月5万5千円まで出来ます。しかも、企業型は規約で定年を65歳までする事が出来ます。仮に60歳まで掛けるとすると、ご主人様は174ヶ月分957万円、奥様は 234ヶ月分1,287万円を定年退職時に受け取ることが出来ます。課税につきましても、退職所得控除、年金で受け取れば公的年金控除が使えます。

個人型確定拠出年金は、確定申告で税金は返ってくる、翌年度の住民税は安くなる。国民健康保険は?

例えば、国民年金基金を選択して、残りを個人型確定拠出年金に掛けたとしましょう。

ご主人様の場合68,000-35,250=32,750 174ヶ月分で5,698,500円

奧様の場合68,000―30,105=37,895 234ヶ月で8,867,430円

を、60歳で受け取ることが出来ます。

個人型確定拠出年金の掛金は、全額所得控除出来ます。収入から経費を差し引き所得を出しますが、そこから所得控除出来るものを差し引き課税所得を出します。そして、税率を掛けて計算します。

しかし、国民健康保険の計算の基になるのは所得です。売り上げから経費を差し引いたものが所得です。国民健康保険料は税金を計算する時の所得控除になりますが、仕事の経費ではないので、いくら個人型確定拠出年金の掛金があっても国民健康保険は安くなりません。

企業型確定拠出年金の場合、拠出した分は給与とされないため、個人の健康保険料や税金が高くなることはありません。しかも、会社の経費になります

保険料の比較をしてみますと、

ご主人様20万、奥様14万2千円の標準報酬月額の場合の健康保険料は、会社の分も含め

22,940+16287.4=39,227円

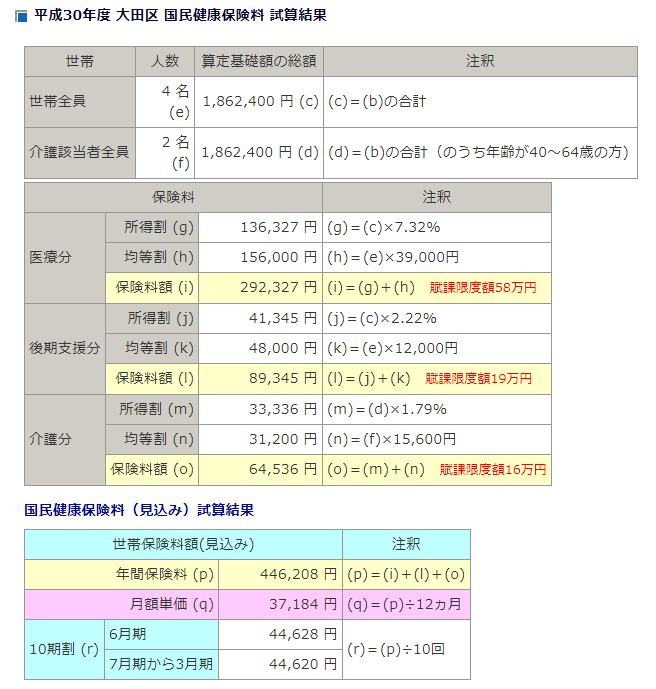

国民健康保険料(東京都)

世帯年収 ご主人 20×12=240 万円 所得 240(1-0.3)-18=150万円

奥様 14.2×12=170.4万円 所得 170.4(1-0.4)=102.24万円

下の表より 国保の月額 37,184円

毎月、約2千円、国民健康保険が安くなる計算です。

※ 大田区役所HPより

ところで、健康保険には国民健康保険にはない給付金があります。傷病手当金です。

病気やケガで働けなくなった場合、給与の約2/3を最大1年半保証してくれるものです。

保険料2千円の差額でその保証が付くことになります。

どちらが掛けても仕事や家計に影響が出るなら、加入しておくと良い制度です。

ご相談を終えて

厚生年金・社会保険に加入すれば、手厚い制度を受けることが出来ます。

老齢年金の上乗せも、社会保険料や所得税の負担無く、準備をすることが出来るのです。

法人税は、所得税がゼロの場合でも市・県民税約7万ほど掛かるとか、法人の役員の給与は会社の経費になるなど、個人とは税制が違います。法人化することで新たな経費がかかることも考えられますが、社会保険に加入するメリットは大きいと思います。

今回、時間が足りず、結論を出すまでのお話にはなりませんでしたので、引き続き法人化に向けての相談を継続的にしていくことになりました。