ご相談者様 DATA

【年齢】 20代半ば

【職業】 会社員(中規模の精密機械メーカー)

【性別】 男性

【家族構成】 独身、両親同居

相談しようと思ったきっかけ(アンケート抜粋)

入社4年目ですが、4月から会社で確定拠出年金をやることになりました。説明会が1時間程度あったのですが、聞いたことがない言葉も多くちんぷんかんぷん。おまけに、自分で選んだ金融商品次第で将来の資産額が変わるとおどされた(?)気もして、どの金融商品を選べば良いかサッパリわかりません。明日までに書類を提出しないといけないので、急ぎの対応も可能ということで野原FPに個別相談を申込みました。

ご相談内容

とりあえず確定拠出年金の運用商品を定期預金にしておこうか、別の商品にするか迷っています。あとで変えても良いかと思ったのですが、どのみち選ばないといけないと思い、今のうちに決めてしまいたいです。オススメの運用商品はありますか?

ご相談でお話しした内容

直前とはいえ、ご自身で選べるようになりたいというお気持ちは素晴らしいです。筆者の立場上、個別の商品をオススメすることはできませんが、せっかく来ていただいたので、この場で選べるようになりましょう。ということで、ご相談時間も限られているため、途中省略してしまう部分もありましたが、順番に確認していきました。

2 いざという時のお金(予備資金)の確認

3 投資経験や、資産運用の現状を確認

4 簡略化した商品選択の判断基準を確認

5 具体的な運用商品の決定

1 まずはデフォルト(指定運用方法)商品の設定状況の確認

確定拠出年金は、会社毎の規約や制度導入時期などによって、若干異なる場合もあります。

ご相談者さまの会社では、運用商品の選択(配分指定)をしなかった場合、金融機関(運管:運営管理機関)の提示する商品で運用スタートとなる設定がされており、それが「定期預金」でした。万が一、本日中に運用商品を選べなかったとしても、セーフティネットとして定期預金による運用になる設計になっていることをまずは確認していただきました。

指定運用方法

初回掛金(積立金)が入金されてから、加入者の運用指図がないまま一定期間経過すると、自動的に購入される商品を「デフォルト商品」といいます。新規加入時に、どの金融商品で運用するのかの指図がされていないと、入金された資産(掛金等)はいったん未指図資産(現金相当の資産)として管理されてしまいます。初回掛金が入金されてから、運用指図がないまま3ヵ月の特定期間が経過すると、「特定期間経過のお知らせ」が加入者に通知(郵送)され、2週間の猶予期間内に運用指図がないと、自動的に「指定運用方法」の商品が購入されます。

従業員の皆さまのための福利厚生として、会社もコストをかけて、確定拠出年金制度を導入しています。期限内にきちんと運用商品を指定して書類を提出してあげると、会社側・担当部署もきっと喜びますし、事務手続きも楽になりますので、ちゃんと提出しましょう。また、デフォルト商品の設定がされているとはいえ、自分の退職金・年金です。主体性をもって自ら商品を決定することをオススメしています。

2 いざという時のお金(予備資金)がどれくらいあるか確認

まず、資産運用においてとても大切なのは「余裕をもって運用する」ことです。マーケット環境が好調な時は「ムダ」と言われたりもしますが、低調な時は「余裕」となります。これは、日常生活において金銭的な余裕はもちろん、精神的余裕も含まれます。20代半ばという年齢であれば、かなり長期にわたって資産形成することが可能であり、筆者には真似できない時間的余裕もあります。

ご相談者さまの場合、実家に住まわれており、ご両親の方針で毎月5万円をお母さまに渡しているものの、そのお金は中身のあることに使って構わないとのことでした。また、毎月2万円は貯金されているようですから、日常の生活費以外に、いざという時にすぐに引き出せるお金(予備費)はなんとか貯まっている状態です。

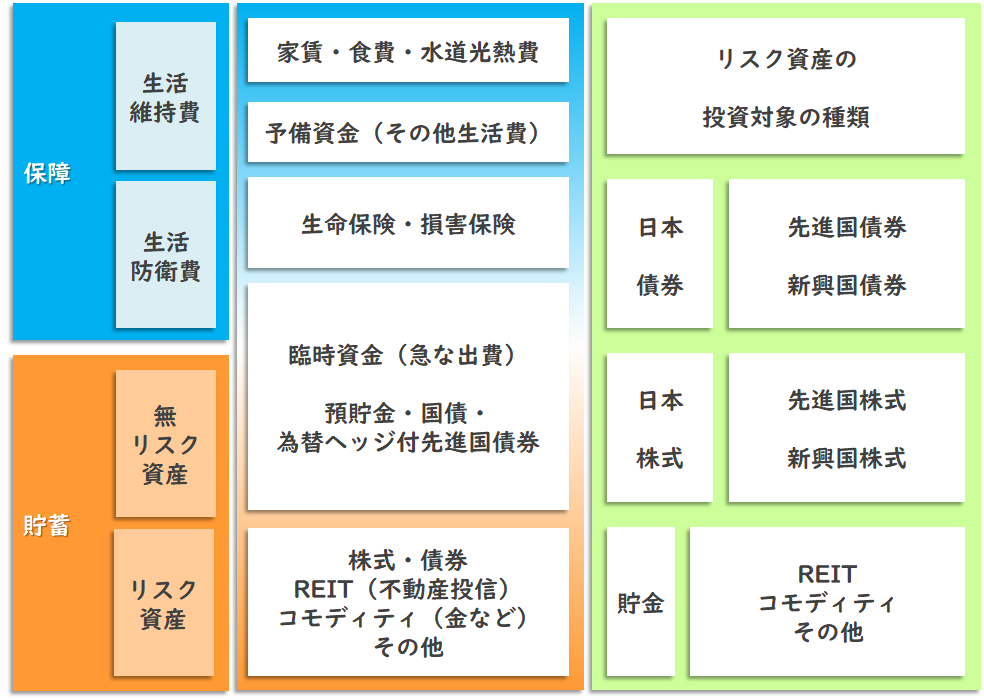

会社の確定拠出年金制度は「選択制」といって、自分で掛金(積立)額を選べるタイプで、毎月の掛金額は3,000円~55,000円を自由に選べる状態でした。そこでまずは家計のお金の基本的な考え方を図解でご紹介しました。

だいたいは納得いただいたようで、予備費はそのまま貯めていただくことになり、貯金していた2万円分を丸々、選択制確定拠出年金の掛金として運用されることを決められました。2万円分を確定拠出年金の掛金とすると、年間を通じて税金などの削減効果もありますので、この分も貯めていただくイメージでご案内しました。

ざっくりですが、これまで銀行の預金にしていたものを、会社の「選択制」確定拠出年金にすると、掛金全額が税金と社会保険料の支払い対象からはずれ、30%ほどお金の成長率が高まります。ご相談者の場合、給与1万円あたり負担している税金は所得税と住民税合わせて15%程度、社会保険料も15%ほどなので、給与のままだと実質の手取りは7,000円。しかし確定拠出年金の積立はそれらが引かれませんので、その分資産形成としては有利なのです。ただし、社会保険料の支払い対象から外れるということは、病気で長期療養になった時など給付が下がることもありますので、併せて注意点もお話しました。

貯蓄部分だけでみると、まずは無リスク資産(資産形成のための貯金):リスク資産(確定拠出年金の投資信託)=1:1を基準に、資産配分を組み合わせていただくと、大きく値下がりしたとしても、貯蓄全体としてはあまり気にならないと想定されます。

そこで今回は、無リスク資産:リスク資産=2万円:2万円にしてみるようで、ご両親へは後日きちんとご説明いただくこととして、3万円をお渡しすることに決められました。

3 投資経験や、資産運用の現状を確認

投資経験については、過去からいままで、投資信託や株式などの資産運用経験はお持ちではなかったです。お父さまが中国バブルやアベノミクスにより、少なからず恩恵を受けたようですし、お母さまは普段の買い物でキャッシュレス決済を活用されており、ポイントなどもそれなりに詳しいそうです。

ただ、ご自身は資産運用に興味を持たれたことはなく、いまはなるべく仕事に集中されたいということもあり、激しく上下するような商品は嫌だけど、定期預金以外の投資信託から何かを選びたいと思いました。ご両親の良い影響もあるのかもしれません。

2で、確定拠出年金を2万円としましたので、ご両親に渡していた5万円のうち、2万円を確定拠出年金とは別の金融機関で貯金することになりました。確定拠出年金の掛金:貯金=2万円:2万円ですから、毎月4万円を資産形成に充てることが決まりました。

ところで話はそれますが、貯蓄部分全体の中でリスク資産に対して、無リスク資産をどれくらい組入れるか、ということをきちんと決めていただきたい理由をお伝えしておきましょう。

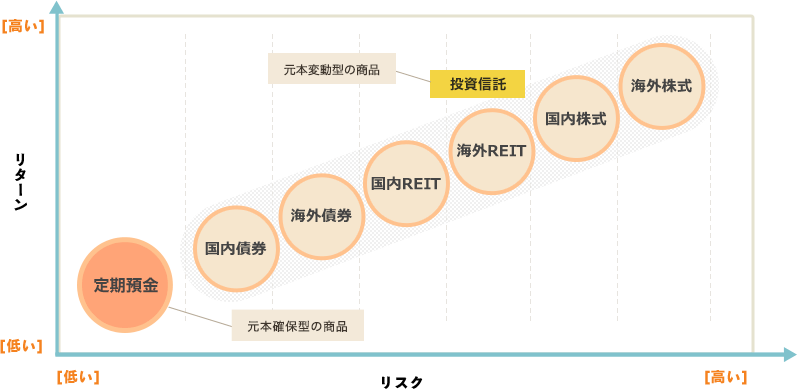

リスクとリターン

「ハイリスク・ハイリターン」という言葉を聴いたことがあるかもしれません。リスクをとらないとリターンは得られない、という意味です。ただ、リスクをとったからといって、リターンが得られるとは限りません。なので資産運用においては「ハイリターン・ハイリスク」、つまりリターンを得るにはリスクがつきもの、というニュアンスで覚えておいてください。

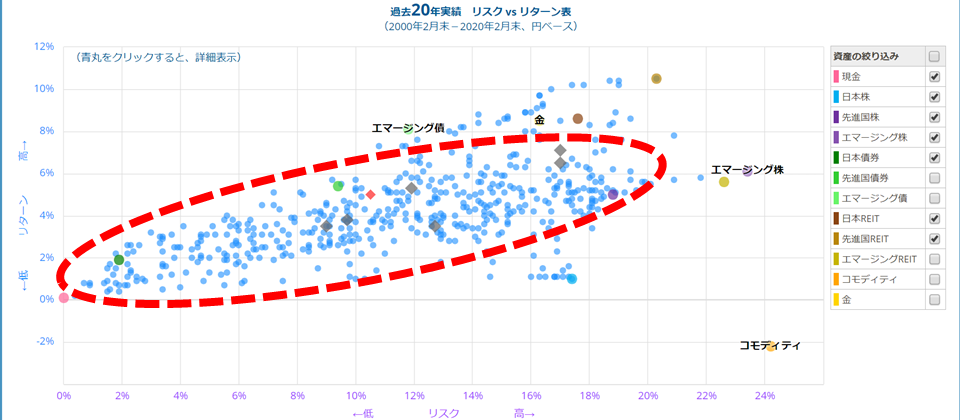

リターンとリスクの関係をイメージしたものがこちらです。下記はあくまで、リスク・リターンのイメージを表したものであり、将来の運用成果等を約束するものではありません。

※楽天証券WEBサイトより抜粋

日本や海外の株式は値動きの幅が大きくなりやすく、リターンが大きい分、リスクも大きくなります。

海外債券は為替の影響を受けるため、日本債券に比べ、値動きの幅がより大きくなります。

リターン(縦軸)が低くリスク(横軸)が高いものは「投資する価値ナシ」となりますし、リターンが高くリスクが低いものは存在しないと考えられますので、まさに「サギ的な商品」です。

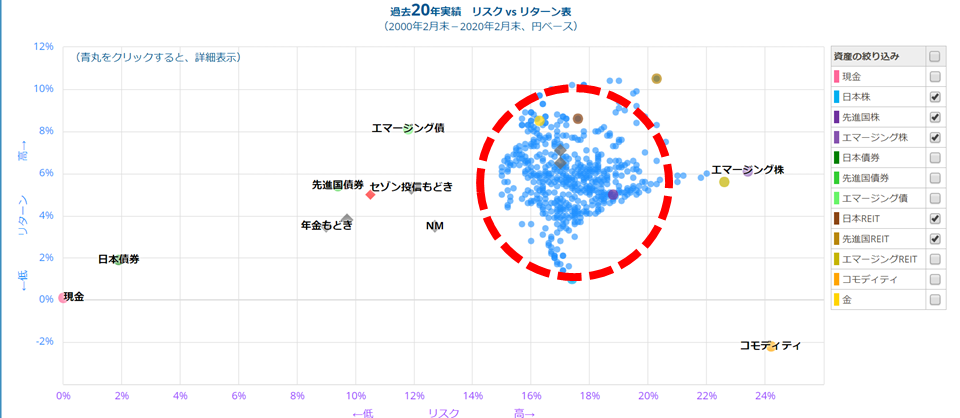

そして、株式とREIT(不動産投資信託)だけのリスク・リターンだと下記のように右側に寄ってしまい、数値としては、常にリターン<リスクとなります。

<株式とREIT>

株式(日本・先進国・新興国)とREIT(日本・先進国)を組み合わせたグループが赤丸周辺です。この5つをどんな配分で組み合わせたとしても、ある程度の場所にかたまってしまいます。

※「myINDEX」WEBサイトより抜粋

ところが、ここに現金と日本債券を入れると、劇的に変化します。

<株式とREIT(現金と日本債券含む)>

※「myINDEX」WEBサイトより抜粋

中には、リターン=リスクという組み合わせもでてくるくらいです。

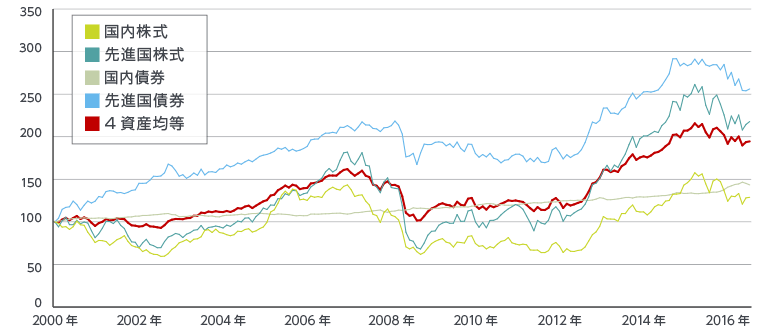

このようにして、貯蓄部分全体をひとつのかたまりとして、リバランスをしながら資産形成していくと、全体としては、下図の赤い線のグラフのように、価格の上下をあまり気にすることなく資産形成を継続しやすくなる可能性が高まります。

※楽天証券WEBサイトより抜粋

4 簡略化した商品選択の判断基準を確認

今回は時間もあまりありませんでしたので、資産配分を決めるため普段余裕がある際にやっている詳細版ではなく、簡易版でご紹介させていただきました。

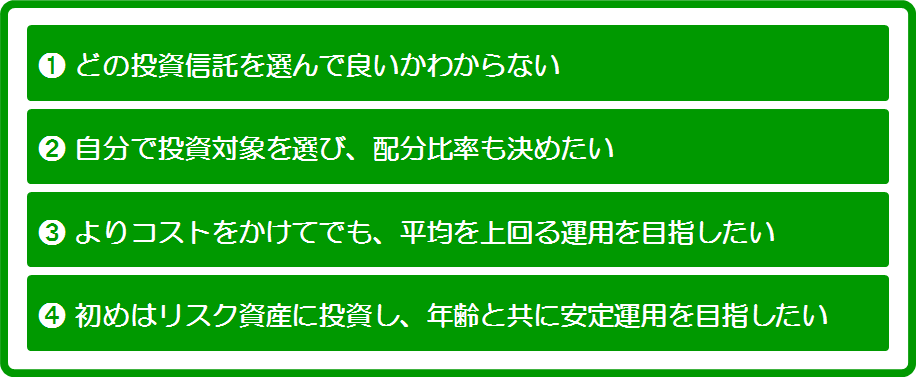

まずは証券会社のわかりやすいWEBサイトなどを活用しながら、ご相談者さまが会社の研修で学んだことを思い起こしていただきながら、投資信託の基礎についてサラっと復習しました。そのあと、どのようなお考えで運用商品を選択していくのか、相談者さまの会社の金融機関(運管:運営管理機関)の商品ラインナップを参考にしながら、該当するタイプを4択で選んでいただきました。

今回は、「1」を選ばれました。1を選ばれたかたは、国内外の株式や債券、不動産などがパッケージになっているバランスファンドを中心に考えていくと良いかもしれません。

5 具体的な運用商品の決定

会社の運用商品ラインナップを見ると、「1」については何本か種類がありました。ところが、信託報酬などの運用にかかるコストを比べると、圧倒的な差があり、実質的にご相談者さまのニーズに見合う商品は1本だけとなりました。そこで、最終的にこの投資信託の特徴などをご説明したところ、ひとまずは納得のいく範囲の商品となったようです。

まとめ

新年度入りの4月は、ご自身の仕事や後輩の指導など、いろいろと大変な時期かと思います。忙しくなる前に運用商品を決めることができて本当に良かったです。今回のケースのように、確定拠出年金の商品を選ぶ際には、加入者ご本人の価値観や経済状況に基づき、資産配分さえ決まれば、あとの商品選択がすんなり決まってしまうというケースがほとんどです。というよりも、選ぶほど商品数が多くないというのが現状です。

一見、最初の段階で適当に商品選択をしているように誤解されるかもしれませんが、本番はこれからです。まずはやってみて、走りながら考えるということができる制度でもあります。積立投資家には欠かせないドルコスト平均法(定期定額投資法)についても、再度ご説明が必要でしょう。

いったんはこの状態でスタートすることになりますが、面談がすすむうちに資産形成に対する興味もわいてきたそうです。またそろそろ30歳になろうとするご相談者様、結婚を考えるお相手もいらっしゃるそうで、あらためて今後の生活設計も相談したいとのご依頼もいただきました。まずは半年後、確定拠出年金の進捗チェックをしながら、次のステップに進む予定です。

突然「明日までに何とかしたい!」とのご相談依頼でしたが、そのご縁のお陰でこれからのライフプランサポートもできることになり今後が楽しみです。また、職場の同僚とも簡単な自主勉強会をやってみるのも良いかもしれませんとご提案させていただき、その際はまた講師として読んでいただくことになりました。

企業型確定拠出年金は、従来の退職金とは異なり、いつでもオープンな見える化された、自分でつくる退職金・年金です。未来の人生計画や資金計画を通じて、いまの働き方や稼ぎ方を考える、そんなきっかけにしていただけたらとても嬉しいですね。