こんにちは。

子育て世代の家計のパートナー、前田菜緒です。

子どもが生まれたら、さて、教育費の準備です。

教育費は一昔前までは学資保険で準備するのが主流でした。しかし、低金利の今となっては学資保険は魅力のない商品に。

そのため、学資保険の話を保険屋さんに聞きに行ったら、外貨建て保険、あるいは運用型の保険をすすめられた。

という方は少なくありません。

勧められた保険、本当に契約しても大丈夫?

自分で積立した方がいい?

迷っている方のために、どの方法がベストか、判断基準や考え方をお伝えします。

教育費をつくるポイントは「備える」「増やす」

教育費をつくるにあたっては、資産が増えて欲しいのはもちろんですが、万一の場合にも十分な教育が受けられるようにしてあげたいですよね。

つまり、教育費には「増やす」機能と「備える」機能、両方が必要です。

一昔前の学資保険は、まさに、この「増やす」「備える」機能を兼ね備えていたのです。

しかし、今となっては「増やす」機能はほとんどありません。

外貨建ての保険、運用型の保険についても、同様「増やす」機能があるとは言い切れません。

たとえ、「18年後の返戻率が120%」の保険があったとしても、

20%しか増えないのです。

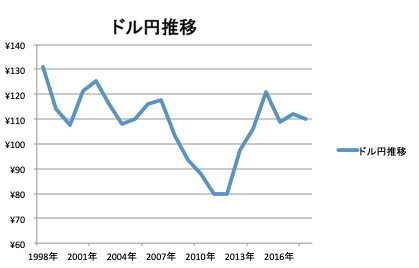

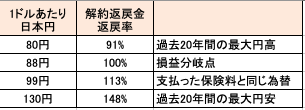

それに、返戻率が120%になるには、「もし為替が○○なら・・・」という前提条件が存在します。

ですから、保険には増やす機能は低いと言えます。

しかし!

「備える」機能はバッチリです。

なにせ、保険ですから。

では、どうやって教育費を作っていけば良いでしょうか?

・学資保険

・自分で積み立て

・外貨建て保険

・運用型保険

・それ以外

の方法について、比較しながら、詳しくみていきましょう。

学資保険 VS 自分で積立

2018年12月現在、返戻率が良い学資保険を調べてみると、ソニー生命、明治安田生命、日本生命、フコク生命、アフラックなどの保険会社が上位に顔を出します。

これらの保険会社は学資保険の返戻率が高い常連さんですね。

その中でもソニー生命が返戻率が高いようなので詳しく調べてみました。

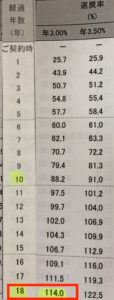

以下は、ソニー生命のサイトで返戻率をシミュレーションした結果です。

・被保険者 0歳

・保険料払込期間 10年

・満期金の受け取りは18歳で一括受け取り

このケースだと、返戻率は105.6%です。

高いと思いますか?低いと思いますか?

感じ方は人それぞれです。

では、銀行で積立をした場合はどうでしょうか?

2018年12月現在、積立定期の金利が高い銀行は、イオン銀行のようです。

その金利は0.08%。

18年間積み立てたとしても、100.7%にしか増えませんから、

この条件だと

銀行で積立するより学資保険の方が有利と言えそうです。

それに保険だと、保険料控除が使えますから、税金面でも有利です。

学資保険 VS 外貨建て終身保険/運用型保険

保険屋さんに行ったら、外貨建ての終身保険を勧められたという話、とてもよく聞きます。

円で支払う終身保険もたくさんありますが、やはり低金利ということで、利率が「円」より高い「外貨建て」をお勧めされることが多いです。

終身保険を学資保険代わりにする考え方は、

契約者・被保険者を親として

・親に万一のことがあった場合に保険金がおりることで教育資金を確保することができる

・万一のことがなくても子どもが大学進学時などに解約して解約返戻金を授業料などに充てられる

という考え方です。

では、外貨建て終身保険を「増やす」「備える」面からみていきましょう。

外貨建て終身保険の「増やす」機能

学資保険と保険料払込期間は同じ、子供が18歳になってから解約するという前提で考えます。

・被保険者 男性30歳(パパ)

・保険料払込期間 10年

・満期金の受け取りは18年後に一括受け取り

外貨建て終身保険の「備える」機能

運用するタイプの保険の「増やす」機能

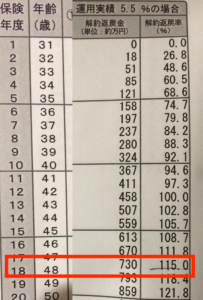

こちらも保険屋さんで設計をしてもらいました。

商品は東京海上日動の保険です。解約返戻金のページを見てみると、運用実績が○○%なら、返戻率は○○%と、表示されています。

運用実績が5%ほどが平均値ということなので、仮に運用実績が5.5%だった場合、18年後の返戻率は115%です。

さきほどの外貨建ての場合、3%の利率で114%の返戻率でした。

一方、こちらは5.5%の運用実績で返戻率は115%。

年2.5%も高い利率なのに返戻率は1%しか変わらないなんて、なんかおかしいと思いませんか?

それは、運用型商品の場合、支払った保険料の一部しか運用にまわされないからです。

保険料は、

・保険会社の経費となる保険料

・保険金支払いのための保険料

から成り立っています。

運用にまわされるお金は、保険金支払いのための保険料の一部です。

支払った保険料すべてが運用にまわされているわけではないのですね。

つまり、

「増やす」機能においては、効率的とは言えない。

と言えそうです。

運用するタイプの保険の「備える」機能

しかし、この運用型の保険、「備える」機能はバッチリです。

運用がうまくいこうが、失敗しようが、最低補償額がありますから、元本を割れることはありません。

それぞれの保険の「増やす」「備える」機能比較

さて、ここで、それぞれの保険商品の「増やす」「備える」機能を整理してみましょう。

| 増やす | 備える | |

| 学資保険 | × | ○ |

| 外貨建て終身保険 | × or △ | ○ |

| 運用型保険 | △ | ○ |

○×は私の主観でつけています。

また、保険は契約者の年齢や保険料払込期間、などによって、返戻率が大きく変わります。ここでは、保険金や保険料の話はしていませんが、実際契約するなら、とても重要な点です。保険屋さんに、自分が理解できるまで説明してもらってくださいね。

保険以外の選択肢を考えよう

さて、表を見た所、増やす機能が「○」のものがありません。

なので、保険以外のものに目を向けてみましょう。

見えましたか?

それは、つみたてNISAです。

つみたてNISAについての詳しいブログはこちら。

「2018年、今年はつみたてNISAで投資元年」

つみたてNISAは、増やす機能を重視する方におすすめです。

たとえば、学資保険や外貨建て終身保険の前提と同じように

・積立資金は18年後に一括引き出し

という条件でどれだけ増えるかを考えます。

たとえば、利回りが2%だったとしましょう。

すると、18年後は132%に増えています。

しかし、運用型の保険商品のところでもお伝えしましたが、保険屋さんの話では、運用の平均実績は5%ということでした。

つみたてNISAも保険と同じように投資信託で運用しますから、仮に同じように5%で回ったとすると

18年後には190%に増えます。

もちろん、運用ですから元本割れのリスクも潜んでいますし、これだけ増えるとは言いきれません。

しかし、つみたてNISAであれば、資産運用が初心者でも比較的安全で大きな失敗は避けられるような仕組みになっています。

その仕組みについてこちらのブログで書いています。

「iDeCoとつみたてNISAでの資産運用、初心者向けの理由とは」

とはいえ、決定的な弱点があります。

それは「備える」機能が非常に小さいということです。

積立金が増えていれば、備えられるかもしれません。

しかし、積立始めてすぐに万一のことが起こったなら、積立金がほとんどありません。また、相場が非常に悪い状態が続いていれば、元本割れリスクもあり、備えられる金額がほとんどない可能性もあります。

やはり、「備える」という点では保険に頼るのが安全な選択と言えるでしょう。

そして、「増やす」という点ではつみたてNISAが有力候補となるでしょう。

今の時代、「備える」「増やす」を両方兼ね備えたおいしい商品は残念ながらありません。

だから、

備えるためには・・・

増やすためには・・・

それぞれ効果的で、各ご家庭にあった選択をしないといけないわけです。

でも、それは一人で考えると、時間もかかるし、なかなか難しいものです。

だから。

お子様の教育資金づくりに迷っているなら、一緒に考えましょう。

保険業界出身、保険を販売しない完全中立な立場から教育資金の作り方を一緒に考えます。

・教育資金が足りない、準備不足、を解消し、子どもが自分の将来を自由に選択できる家計をつくります。

・資産運用、気になっている方は、自信を持って自分でできるようになります。

・つみたてNISA、はじめてはみたものの、運用商品はこのままでいい?不安を解消します。

・ご相談方法や料金はこちら

fpsdn.net/fp/nmaeda/info/653

そうはいっても、まずはもう少し自分で調べてみたい。そんな方は、メルマガ登録をお勧めします。

メルマガでは、保険のこと、老後資金のこと、教育費のこと、アラフォー子育て世代が知りたいお金のことについて、お伝えしています。

メルマガを登録いただいた方には、貯まらない本当の理由がわかる!「家計の健康診断チェックシート」をプレゼントしています。

ぜひ、ダウンロードしてくださいね。