こんにちは、品川(高輪)の確定拠出年金相談ねっとFP、野原です。

今回は、つみたてNISAの対象商品のような投資信託(一部のインデックスファンドやアクティブファンド、以下投信)で運用し続けることを前提とした場合、どちらがお得か?という難題について、いったん結論をだしておこうと思います。

知人が教えてくれた内容だと、2017年から一般NISAを始めたとしたら、こんな風にやるとお得だと教えてもらったのですが、頭が混乱してます。これで間違いないでしょうか?

2019~2021年 → 積立NISA+特定口座

2022、2023年 → NISA(ロールオーバー)

2024~ → 積立NISA+特定口座

なんとも即答しかねるご質問、ありがとうございます。

確かに間違ってないと思います。

積立期間を長く取ることを優先されたのでしょうか、なんとなくそのかたの意図も伝わってきますし、わかりやすいやり方だと思います。

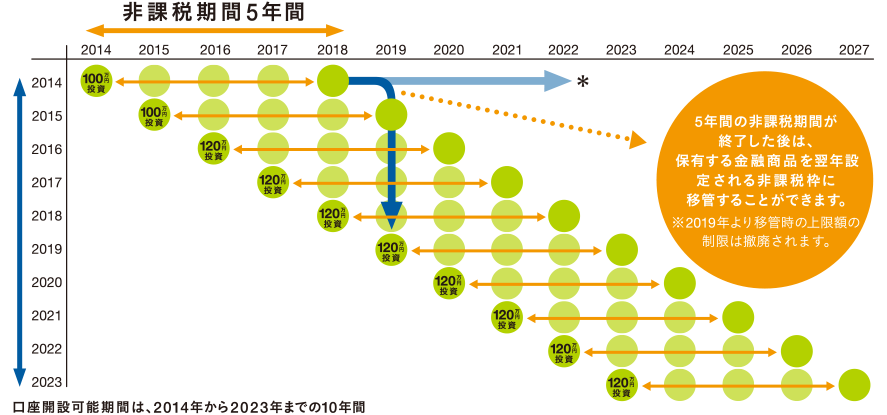

今年、2018年はロールオーバーができる最後の年、2023年が最後の新規枠となります。

*非課税期間5年間が終わると、NISA口座の上場株式や株式投資信託等は、特定口座や一般口座の課税口座に移り、その後の配当金及び売買益等については課税されます。(日本証券業協会より抜粋)

ただ、全ては相場次第、一般NISAのロールオーバー(非課税期間延長)かつみたてNISAの選択をする時の状況次第、結果論となりますので、一概にこの方法が良いとはとても言えないのです。

これが僕の結論です。

選択時のその時まで、一般NISAにするか、つみたてNISAにするか、あえて決めないことをいま決めておくということです。

そこで、

年間投資額が50万円~100万円くらい

という前提、つまりつみたてNISAだとちょっと物足りないかたを想定した、お得な方法、というより考えなければいけいないことをご紹介します。

入口と出口をあらかじめちゃんと意識する

自分だけに都合良く、相場が動いてくれるとは思わないほうが良いでしょう。

以下、3点が選択のポイントです。

2 非課税残枠

3 課税への価値観

評価損益

これは当然、マーケット環境に左右されます。

よくNISAのロールオーバーで、評価益の時はロールオーバーしたほうが良いという意見がありますが、僕はむしろ逆だと思います。

例えば、年間5%くらのリターンが見込める投信としましょう。

NISAの非課税期間は5年ですから、単純に考えて5年後に+27%くらいになります。

この数値くらい、あるいはそれ以上評価益がでている時は、課税口座(特定口座や一般口座)にうつしてしまうのです。

すると、取得価格が高く更新されます。

例えば、50万円で買った投信が、課税口座に移管された時に、635,000円で取得したものとして更新されるわけです。

長期投資が前提となり、売却する機会がそんなにないとはいえ、投信はあがり続けるわけではありません。

このようにしてあげることで、将来さらに値上がりしても、利益に対して課税される税金で必要以上に利益を削る心配がなくなります。

また、将来値下がりしても、取得価格が高く更新された課税口座では、課税されることはありません。

取得価格はNISA内において、基本的には平均化された取得単価となります。

逆に、相場環境が良くないとき、評価損の状態にあるときは、ロールオーバーすることによるNISA内での積立て継続で、評価損を減らすためにも無駄につみたてNISAへ切り替えるのは避けたいところです。

非課税残枠

これは、毎年の積立金額ペースに左右されます。

毎年50万円~100万円程度の非課税枠利用を想定した場合ですからロールオーバーすると、その年の新規枠が減ってしまいますが、まだ残っているという場合であればロールオーバーしても追加投資は可能です。

ところが、ほとんど新規枠がない場合であれば、無駄なロールオーバーはかえって投資効率をさげてしまいかねません。

ロールオーバーは、評価損がでている時やあまり評価益になっていない時にこそするべきともいえるかもしれません。

悪くいうと損失表面化の先送りです。

ドルコスト平均法(定期定額投資法)による毎月積みたてであれば、評価損が拡大し続けることは基本的にありえませんので、ロールオーバー後の5年間である程度リカバリーできる可能性がより高くなります。

さらに万が一、ロールオーバー時に評価損の状態で取得価格が更新、課税口座に移管されたとしても、他の年のNISA状況が評価益であれば、カバーできる可能性も残っています。

評価損は損失確定先延ばしのために、ロールオーバー。

ドルコスト平均法による積立ては、現実的にはこのような流れになりそうです。

課税への価値観

これは、少々やっかいです。

少額投資非課税制度であるNISA、つみたてNISA。

課税はたしかに運用パフォーマンスを下げる大きな要因となりますから、この制度の「非課税メリット」が強調されるたびに、僕らの脳は「非課税が当たり前、課税はありえない」という意識がすりこまれていきます。

知らず知らずのうちに、本来20%課税されることが当たり前なのに、非課税が当たり前という思考に変化していきます。

非課税が標準になってしまうのですから、必要以上に評価損状態でのロールオーバーや課税口座への移管に拒否反応がでてしまうのです。

自分だったら、どういう精神状態になるか考えてみてください。

人間は、得した時より損した時のほうが、2~2.5倍くらいのストレスを感じるそうです。

※詳しくは下記のような「行動経済学」「プロスペクト理論」などをご参照ください。

どんなに利益がでても非課税といわれると、不本意な課税に対してはもの凄いストレスを感じてしまうことになります。

これが嫌であれば、そもそも一般NISAもつみたてNISAもやらないか、せめてつみたてNISA一本でいくかにしたほうが良いでしょう。

2~3年前、仮想通貨はどんなに値上がりしても非課税、というニュアンス(課税ルールそのものが存在してなかった)で喫茶店ルノアールあたりで商談していた輩が何人かいた記憶があります。

それが課税対象となったいま、当時夢見ていたことは、より大きなダメージとなってしまうわけです。

僕の先輩で、資産運用を長年継続しているかたのなかには、めんどくさいからという理由でそもそもNISAを全くやっていない強者もいるくらいです。

まとめ

自分がどういうタイプなのか、そもそも市場環境が将来どうなるかで、全ては決まってしまいます。

恐らく、つみたてNISAだけやっていれば十分というひとは、案外かなり多いんじゃないかと思っています。

損得で考えてしまうのであれば、それなりに考えるべきことはでてきます。

そして、NISAという制度そのものにとらわれてしまうことは、資産形成することの意義そのものを見失うことになりかねません。

現状では「つみたてNISAがお得」と言えてしまうひとのほうが圧倒的に多いのではないでしょうか。

あくまで、資産形成の基本は「長期・分散・積立」。

そしてたまたま一般NISAやつみたてNISAが活用できる状況にあるということをまずはしっかり身につけていただけたらいいなぁと思っています。