2024年改正せまる!100%経費になって、増やせる退職金セミナー

1人社長マネー塾

年商600万円超の1人社長が、経費をうまく使い、省エネ・最速で、会社の外に個人資産を増やせるノウハウを活用しませんか!?

1人社長の2024年節税問題が迫るなか、自社の現状では?自分の場合は?に対応した、「100%経費になって、増やせる退職金」(企業型DC・401k)を活用するための「適性診断チェックシート」、そしてチェックシートのフィードバック(無料の個別セッション)をプレゼント!

1. なぜいま、企業型DCなの!?

1人社長は、ある程度稼げるようになると、主力業務以外は外注先を活用しながら、日々の営業活動と並行して、継続的に売上をあげられるしくみづくりや単価アップなどについてもブラッシュアップし続けなければならず、自分にかかる負担を少なくして、自分のリソースを本業に、より集中させていくのがなかなか大変だろうと思います。

そんななか、年商600万円以上の1人社長にとって、節税策として使い勝手のよい「経営セーフティ共済」が、10月より制度改正されます。

厳密には、遅くとも8月末くらいには今後の対応策を考えなければならない1人社長も増えてくることが想定され、実際に私のクライアント様にも該当する方もでてきそうです。

詳細は「1人社長マネー塾」当日にご紹介しますが、これが1人社長にとっての2024年問題のひとつであり、その受け皿となりえる最有力候補のひとつが、「企業型DC」(確定拠出年金、401k)です。

企業型DCは次のように、2014年3月末~2023年3月末にかけての10年間で、大きく加入事業者数や加入者数を増やしてきており、主に大企業では約半数がすでに導入済みとなっているイメージです。

そして今後この動きが、中小企業へも波及・加速することが想定されています。

| 2014年3月末 | 2023年3月末 | 増加幅 | |

| 事業所数 | 18,465件 | 47,138件 | 2.55倍 |

| 加入者数 | 466万人 | 805万人 | 1.72倍 |

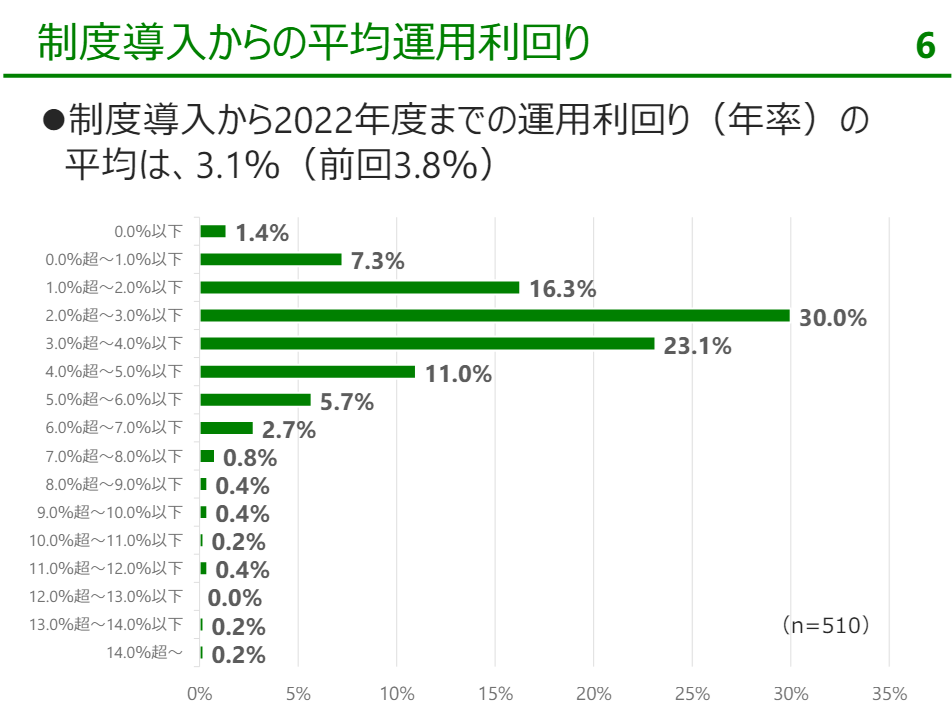

また、加入者によって個人差は大きいものの、制度導入から2022年度までの運用利回り(年率)の平均は3.1%と、元本確保型(定期預金や保険商品)が多く含まれているにも関わらず、投資信託を含めても、まずまずの運用成果となっています。

※企業年金連合会「確定拠出年金実体調査結果」(概要版)2022年度決算より抜粋

※企業年金連合会「確定拠出年金実体調査結果」(概要版)2022年度決算より抜粋

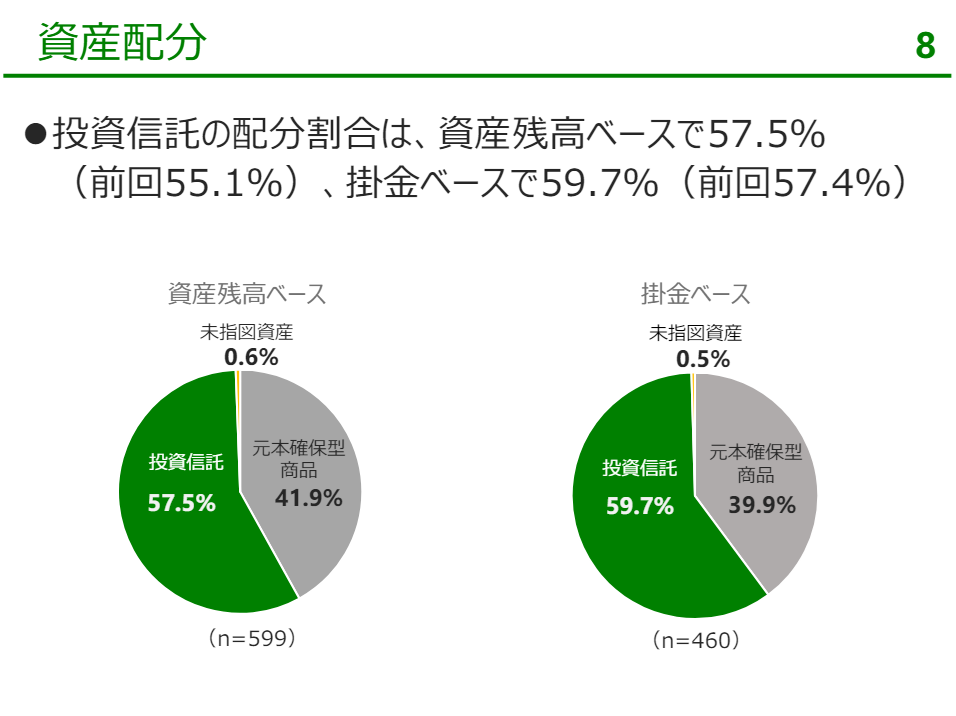

投資信託での運用が、掛金ベースで50%を超えてきたのは、3つ前の調査「2019年度調査」(2018年度決算)からとなっていますから、2019年10月の消費税10%への増税後に超えてきたということになります。

それではなぜ、1人社長や夫婦経営の中小企業さまにとって、なぜ本セミナーのテーマである企業型DCが有効なノウハウのひとつなのか、そのリアルな背景事情を知り、御社の成長加速や社長の個人資産を増やすために、活かしてみたくなりませんか?

2. お客さまの導入事例

まずは、弊社が導入サポートをさせていただいた中小企業さまの導入事例をご覧ください。

少し古い実績を掲載しておりますが、充分にイメージをつかんでいただけるかと思います。

3. 1人社長が陥りやすい2つのワナ

事業が軌道にのるまでは日々の営業活動などで、ご家族のことをどうしても後回しにしがちだったり、軌道にのって少し落ち着いてくると、今後も長く働けるように、健康に気をつかったり、身体を鍛えたり、整え始めたりと、1人社長はなにかと大変ですよね。

ところが、このように後から挽回できそうなことならともかく、気づいてからでは遅いことのひとつが、1人社長の将来のお金の話です。

なぜ1人社長は事業が軌道にのった瞬間、「2つのワナ」におちいりやすいのか!?

❶ 第1のワナ 「現在と未来のアンバランス」

将来のお金の話は、「稼いでから考えても遅くはない」という考えがあるのも理解できます。

たしかに、まずは稼いでから、お金に余裕ができてから考えたほうが効率的、という考えにも一理ありますよね。

一方で、そこまで自分を追い込まなくても、できることから少しずつ、「なるべく早く小さく始めたほうが後々が楽になる」という考えにも一理あると思うのです。

どちらが良いかは価値観によると思いますが、1人社長の個人のお金、資産という切り口から考えると、会社という器を個人の蓄財に利用できるだけではなく、大きな節税効果も実感できます。

また、資運用による年間収益率をさらにパワフルに増大させられるため、同時進行で少しでも早く始めたほうが圧倒的に有利です。

1人社長のように、自ら動いてビジネスをしているかたの場合、10年なんてあっという間にたってしまいますから。

後から振り返ると「あの時やっておけば良かった」というかたが多い理由、なんとなくわかるような気がしますよね。

(2) 第2のワナ 「お金はあるが判断基準がない」

1人社長のまわりで、なぜか事業が軌道にのってから「投資詐欺」のようなものに引っかかったり、引っかかりそうになった、という話を聞いたことはありませんか?

あるいはよく理解しないまま、わけのわからない金融商品に手を出して後悔した、なんて話はどうでしょうか?

これ、意外と他人事ではなかったりするんですよね。

ビジネスに少し余裕がでてきて、動かせるお金も少し余裕がでてくると、いままで一生懸命頑張ってきた反動なのか、財布のヒモがゆるくなるのか、詐欺っぽいビジネスに関わってしまう1人社長は決して少なくありません。

よくよく考えてみると、それは仕方ないことなのかもしれません。

そもそも1人社長がもってらっしゃる、投資判断のベースとなる、優先順位を決めるための判断基準は、「いくらお金を使えば、いくらくらいの売上や利益になるのか?」というアプローチがほとんどかと想定されます。

コスパのわかりやすさ、良さに魅かれてしまうのです。

つまり、1年や半年など決算期ごとの、短期的な視点で判断することが多く、数年、あるいは十年単位での視点で、投資を考えることは少ないでしょうし、利益率が高いようなものに、ついついひかれてしまうのも無理はないと思います。

4. 1人社長が2つのワナをクリアする簡単な方法

それはまず、体験してみることです。

自分のもっている既存の価値観と異なる世界に触れてみることをオススメします。

大企業では当たり前のように活用されてきた制度、メリットを理解できた人だけがやっている、原理原則、セオリ―的なオーソドックスとされる制度を、まずは自らの経験に組み込んでみるとよいでしょう。

もちろん、無理のない範囲内でかまいません。

長期的視野にもとづいて、長期利益を追求していくという意味では、1人社長のビジネスも、社長個人の蓄財も同様であり、資産運用から学べることは非常に大きいです。

まさに1人社長にとって、最も有効と考えられる方法のひとつが、この「企業型DC」(確定拠出年金)です。

5. 象徴的ストーリー

個人事業主時代から「やる」と決めていた1人社長

企業型DCは、国の制度のひとつであり、大企業の半分くらいがすでに導入済みの「企業年金」(※)のひとつです。

そして1人社長の働き方によって、60~75歳の間に受け取りの申請をしていただく、「退職金」です。

※厚生年金や国民年金などの「公的年金」とは別に、企業が独自で準備する、上乗せの「私的年金」。

私がまだ、個人事業主としての駆け出しのころに、懇意にさせていただいている社会保険労務士(社労士)の先生に、とある1人社長をご紹介いただきました。

この1人社長さんは、大手企業を退職された後、個人事業主時代を2年経て、法人を設立(2023年10月のインボイス制度開始よりもだいぶ前)。

と同時に、企業型DCを会社に導入するべく、すぐに準備したいということでご紹介いただいたのです。

元々は大企業で経験を積まれてきて、個人事業として独立後まだ2年もたっていなかった1人社長が、優先して導入したがった制度がまさにこの「企業型DC」なのです。

もちろん、ある程度、自社ビジネスが目先安定してきているという安心感がなければ、なかなか一歩を踏み出せないというものでしょう。

なので、年商600万円(月商50万円)を超える1人社長を目安とさせていただいております。

とはいえ、そこまで売上がなくても充分、という1人社長のかたも大歓迎です。

大企業と中小企業との賃金格差は、大企業を10とすると、月収:ボーナス:退職金について、「7:5:3」とも言われています。

これは、1人社長が現役時代にあまり意識しにくい、残酷な事実のひとつです。

会社と個人がほぼ一体化している1人社長にとっては、お金を稼ぐことと、お金を会社に残すことには、視点の異なるアプローチが必要であり、とくに1人社長個人の資産を効率的に残すことは、やがてやってくる老後、経営からの引退時期も視野にいれると、なおさら重要になってきます。

申し遅れましたが、税理士でもなく、社労士でもなく、ましてやセールスマンでもない・・・、社長が本業に集中できるように仕組みを整え、社長の引退後までも見据えた、1人社長・夫婦経営の企業型DCアドバイザー、FP(ファイナンシャル・プランナー)、野原亮(のはらりょう)と申します。

6. プロフィール

株式会社ゼロ・ミリオン 代表取締役

企業型DC紹介サイト:「今から、金から、自分から」(Powered by 確定拠出年金創造機構)

FP相談ねっと認定FP:「野原ブログ」

証券営業・株式ディーラー、営業コンサル会社を経てFPとして独立後、ポイント投資により元手0円から貯めた100万円で法人設立。中小企業への確定拠出年金制度の導入サポートや研修、経営戦略としての国際金融経済アドバイザー、個人向けの資産運用などの相談役として活動。FMラジオにレギュラー出演中。著書に『ポイントですぐにできる!貯金がなくても資産を増やせる「0円投資」』(日本実業出版社)など。共同監修に『はじめてのNISA 知識ゼロからの始め方・選び方 「新しいNISA」完全対応版』(スタンダーズ社)など。

拙著・共同監修

※「はじめてのNISA」シリーズ(水色と黄緑色の表紙)は、おかげさまでシリーズ累計・約2万部となりました。応援していただき誠にありがとうございます。

ラジオ出演

FMサルース(84.1MHz) ※レギュラー出演中、アーカイブはこちら

FMしながわ(88.9MHz)

かわさきFM(79.1MHz)

取材・寄稿先

ジャパンネクスト証券株式会社(JNX) 『よるかぶラボ』

PRESIDENT(プレジデント) 2023.8.4号 写真

第四北越銀行 『マネーまるわかり』

マネーフォワード 『MONEY PLUS』

光文社 『週刊女性自身』 3/22号

ZUU online 『貯金がなくても資産を増やせる「0円投資」』

エイチームライフデザイン 『イーデス専門家相談Q&A』

講談社 『現代ビジネス』

三井住友銀行 『Money VIVA』(マネービバ)

Yahoo!ニュース

想研 『finasee』(フィナシー)

マイナビ 『学生の窓口 フレッシャーズ』

リクルート 『保険チャンネル』

ほか

7. いっしょに未来を変えましょう!

1人社長にとって正直、資金繰り以外についての将来のお金の話より、目先の売上や仲間探しのほうが、より関心の高いテーマかと思います。

であるからこそ、将来のお金の話については、より早くよりシンプルに、先に仕組み化しておいてあげると、目先の事業加速に集中できると確信します。

売上や経営が少し安定してきた今だからこそ、まさにそのチャンスです!

1人社長の2024年問題のようなことは、今後も想定されることがいくつかあります。

もしかすると、インボイス適用業者に、ほんとはなりたくなかった1人社長さんも少なくないでしょう。

将来のお金の話は、いまだけ頑張ればなんとかなる、という確信のもてる話ではありません。

それは「あの時やっておけばよかった」という我々の諸先輩方が少なくないことが証明しています。

伝統的ノウハウは、知ってるか知らないか、やってるかやってないかだけの差です。

だれでも再現性あるからこそ、学べばすぐに活かせるノウハウになります。

より賢く、より計画的に、そしてまずは小さく早く、そのノウハウを活用されてみてはいかがでしょうか?

8. 日程・内容

5/29(水)19時~21時(最後30分はQ&Aタイム)

(1)残念な改正!経営セーフティ共済のポイント

(2)代替策として有効な企業型DCの全体像

(3)1人社長にとっての企業型DCの節税効果

(4)企業型DC導入の流れと注意点

(5)まとめとQ&Aタイム

9. 参加費

通常5,000円 ⇒ 3,000円

※新企画セミナーのため、現時点では定価の40%引きとさせいただいております。

ご参加特典

・「100%経費になって、増やせる退職金」を活用するための「適性診断チェックシート」

・チェックシートのフィードバック(無料の個別Q&Aセッション)

10. よくあるご質問

Q1:どんな会社でも企業型DCを導入できますか?

A:一定の要件を満たしていれば、導入できます。医療法人、NPO法人、宗教法人など、厚生年金適用事業所であれば、基本的には導入できます。また私が担当させていただいた法人さまでは、導入できなかったケースはゼロです。

Q2:企業型DCは、すぐに導入できますか?

A:最短で約7ヶ月いただいております。金融機関や厚生労働省とのやりとりになりますので、どうしても一定期間のお時間をいただいております。また、導入に関するサポートについては、ご指名いただければすべて対応させていただきます。所定の項目についてのヒアリングや、一定条件を満たせば、毎月の締切日に間に合うように申請書類一式をご提出いただけると、書類提出月(T)から6ヶ月(T+6)で導入できます。

Q3:企業型DCの導入にかかる費用はどれくらいですか?

A:詳細は「1人社長マネー塾」にてご説明いたします。御社の現状にもよりますが、目安の最低額(税抜)は、導入初年度は15万円~20万円、翌年度は12万円程度~となっております。また、ご希望の付属サービス内容によっては変動いたします。

Q4:経費でおとせる企業型DCの毎月の積立額は、変更できますか?

A:できます。原則年1回までの変更となりますが、会社の制度が変更になった、会社の現状に合わせることになった、積立額をゼロにしたい、いったんゼロにしたけど積立てを再開したい、などの場合はその都度変更できます。これら特段の理由がない場合においては、年1回まで変更できます。

Q5:企業型DC導入について、本当に全部経費で落とせますか?

A:はい、100%経費になります。詳細は「1人社長マネー塾」にてご説明いたしますが、一般的に毎月の積立て部分については「退職給付費用」、制度運営などに関するその他費用については「確定拠出年金関連費用」として仕訳し、経費処理いたします。

Q6:好きなタイミングで企業型DCの制度を廃止することはできますか?

A:一度導入したら気軽に廃止できるものではなく別途費用が最低(税抜)20,000円かかりますが、加入者等がゼロになった場合や労使合意があれば、厚生労働省厚生局への届け出により廃止できます。

Q7:企業型DCの資産はどこが管理していますか?

A:企業型DC加入者の資産は、信託銀行で厳格に分別管理されております。また、信託銀行が破綻した場合でも、加入者の資産は全額保全、引き継がれる仕組みになっています。

11. さいごに

私のお客さまは、9割が10名以下の中小企業であり、1人社長や夫婦経営のかたがその半分を占めています。

私を通じて、この企業型DC制度を導入いただいた社長さんをみていてふと思うのは、本業に集中できる仕組みをいかに早く構築しておくかという点においては、共通していると感じます。

本業に集中するために、本業以外の不安を、それぞれの規模感、レベル感で取り除いておくことがうまい、ということです。

無理のない範囲内であれば、企業型DCのような有効・有利な制度は、なるべく早く導入してしまったほうが、あきらかに生涯にわたるメリットがより大きくなります。

知ってるか知らないかだけで大きな差になってしまうのが、なんだか不公平なような気もしますが、チャンスは平等、結果は個人差、が世の常です。

「1人社長マネー塾」にご参加いただいた社長さんには、絶対に後悔してほしくはありません。

今回は新しくスタートしたということもあり、ご参加特典をご用意しております。

・参加費が定価の4割引き、3,000円でのご提供

・「100%経費になって、増やせる退職金」を活用するための「適性診断チェックシート」

・チェックシートのフィードバック(無料の個別セッション)

今後のビジネス加速、成長のお役にたてれば幸いです。

ぜひ当日、Zoomにてお会いしましょう!

1人社長にビジネス成長の加速と将来の安定を!