こんにちは、確定拠出年金相談ねっと代表の山中伸枝です。

iDeCoに関する情報が増えてきました。とてもいいことですね。

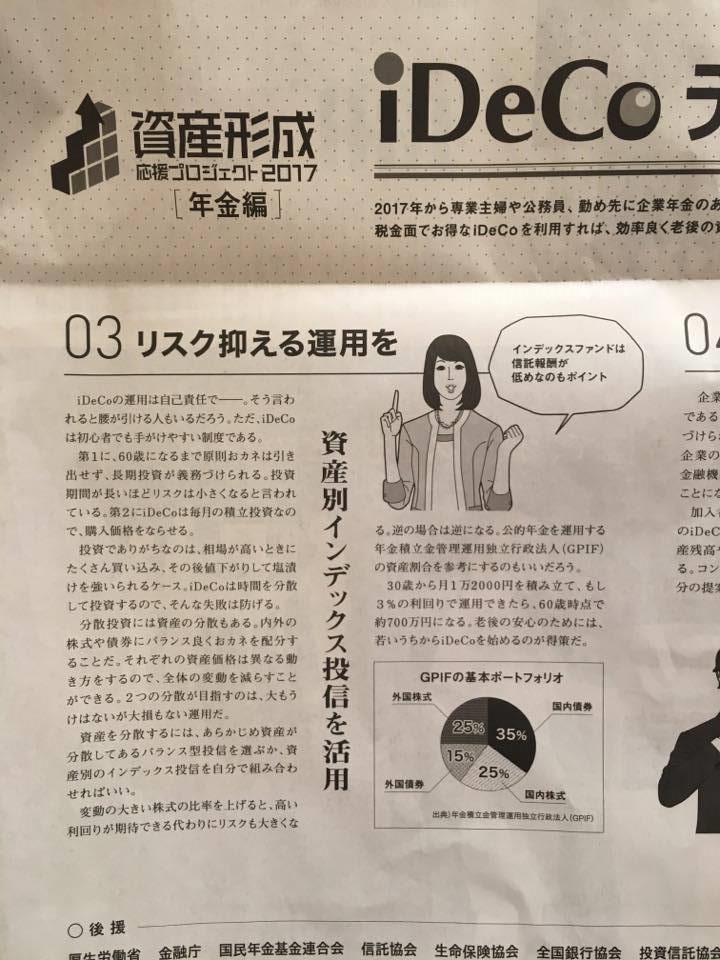

日経新聞でも、「資産形成応援プロジェクト」と称し、とても分かりやすく情報提供をしています。

いろいろiDeCoについて学んでいくと、やはり「資産配分」が最も難しいと感じるのではないかと思います。iDeCoは投資ですから、運用成果によって自分の将来の資産額が大きく変動します。そこに直結するのが、「どこに投資すべきか?」という資産配分となります。

さて、本日付けの日経新聞(2017/1/6)の広告にも大きく資産形成応援プロジェクトが紙面を割いていました。そこでこんな記載があります。

とても分かりやすくまとまっています。非常に参考となる記事です。

っが、気になるのはこのGPIFのポートフォリオを本当に参考にしてもいいのだろうか?という点です。もちろん年金の運用を担うプロが行っているのですから、間違いはないのでしょうが本当に「個人」がこのまま参考になるのかという点を考えてみたいのです。

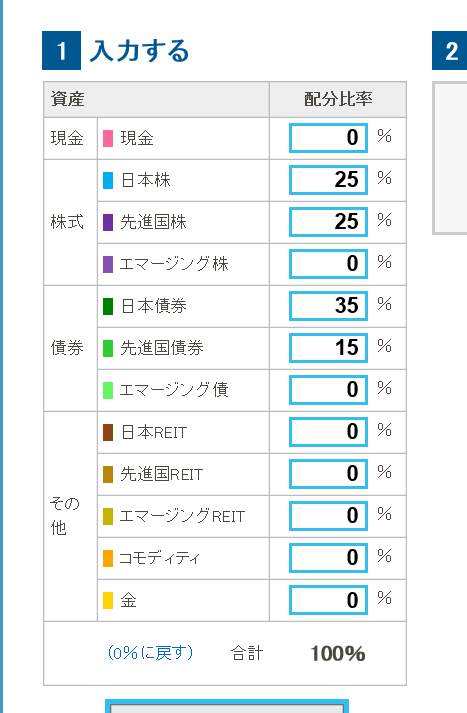

まずこのポートフォリオで運用した「過去のパフォーマンス」はどうだったのかをチェックしていきましょう。このような確認を行う場合、マイインデックスというサイトが参考になります。ここの「資産配分ツール」を利用します。

まず、GPIFのポートフォリオを「入力」します。

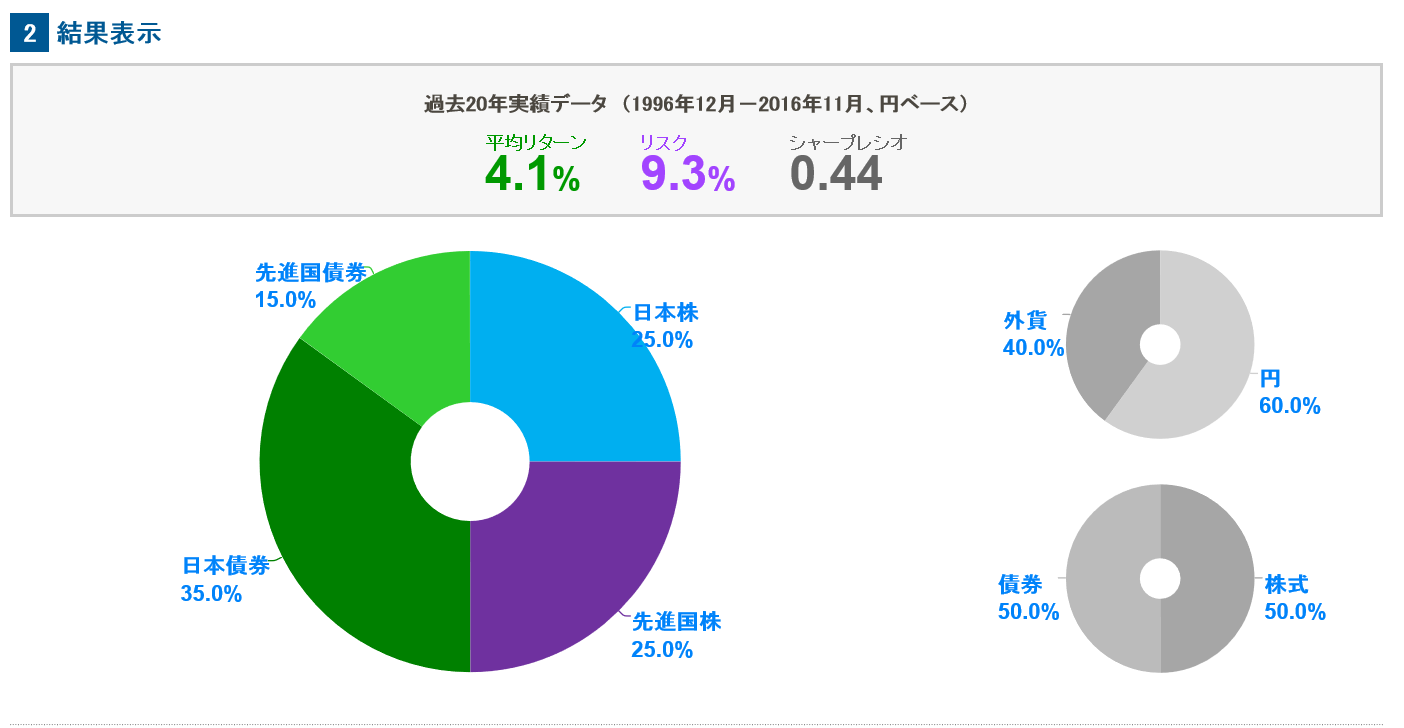

次に「結果を表示する」をクリックします。

これが過去20年の各マーケットのデータを元に計算したリスクとリターンです。

このリスクとリターンの分かりやすい解説については、拙書「ど素人が始めるiDeCoの本」の第5章をご覧いただきたいと思いますが、できるだけシンプルに解説をすると、過去20年において平均的な利回りは4.1%であったが、そこを中心に約70%の割合でプラス9.3%、マイナス9.3%のバラツキがあった。つまり、マイナス5.2%から13.6%の幅の中に利回りが収まったケースが過去20年間に70%あったという意味です。

決して正しい解説というわけではありませんが、最初の理解としてはこの程度分かっていただけると良いのではないかと思います。

つまり、過去20年において、このポートフォリオを組んで投資をしていたら、100万円だった投資元本が約70%の割合で948,000円から1,136,000円になったという事です。

このリスクはリターンを中心に左右対称で計算するので、948,000円以上になった確率は約85%です。投資元本を52,000円以上下回る確率は約15%とおおよそ理解することができます。

これがGPIFのポートフォリオのリスクとリターンです。

GPIFは国の年金を運用する機関ですからみなさんのiDeCoでの運用方針と異なっても当然です。また扱う金額も圧倒的に異なりますし、運用期間も異なります。

確かに、ポートフォリオをどう組んでよいか分からない時の参考として間違ったアプローチではないと思いますが、もう一歩進めてご自身なりの資産配分を考えた方が良いのではないかと思います。

iDeCoは長期の資産形成です。ネットで情報を収集する、書籍を読むも大切ですが、プロに相談するということもぜひ選択肢にいれておいていただくと良いと思います。確定拠出年金相談ねっとわーくでは、確定拠出年金の相談のプロが全国でみなさんのサポートを行っています。