ご相談者様 DATA

【年齢】41才

【職業】進学塾経営

【性別】男性

【家族構成】配偶者(共働き)

相談しようと思ったきっかけ(アンケート抜粋)

最近雑誌でイデコに関する記事をよく見るようになりました。

メリットばかりが書かれていてデメリットについてはあまり書かれていません。

ネットでイデコについて相談の出来そうなところがないか探していて、「FP相談ねっと」というサイトにたどり着きました。

相談できる専門家がたくさん載っていましたが、他のサイトでも記事を見たことのある青山先生に相談してみることにしました。

ご相談内容

最近雑誌でイデコに関する記事をよく見るようになりました。税金がとてもお得で資産を増やすにはこれ以上お得な制度はないというようなことが書かれています。60歳まで引き出せないということと投資信託で運用した場合元本が保証されないということくらいしかデメリットが書かれていません。

本当にデメリットはそれだけなのでしょうか。

イデコをやると損をする人とか、もっと他に合った方法がある人とかはいないのでしょうか。

私の場合、イデコを始めたほうがよいのでしょうか。

ご相談でお話しした内容

ご相談者様は、進学塾を経営している自営業の方です。

今まで老後のことなど考えたことはなかったそうです。しかし、40歳を越えて老後のことも意識し始めて、雑誌の記事にイデコについての記事が多いことに気づかれたとのことです。

しかし、記事にはメリットばかりが強調されていて、デメリットがあまり書かれていないことにお気づきになられたとのこと。

始めてからしまったということにならないようにデメリットについても知ったうえで、自分に合っているのなら始めてみたいとのご相談でした。

イデコは確かに大きなメリットがたくさんある制度です。

しかし、向いていない人や他の制度などの方が合っている人がいるのも事実です。

今回は相談時間も限られていたことから、メリットについては簡単な説明に留めました。

デメリットとご相談者様にイデコが合っているかについて詳しくお伝えさせていただきました。

イデコのメリット

①税制上のメリット1:所得控除がある

掛け金全額が所得控除になる点が大きなメリットです。

②税制上のメリット2:運用益非課税

毎月の非課税枠は自営業者で6.8万円、サラリーマンで2.3万円などとあまり大きく感じられないかもしれませんが、60歳まで(運用は70歳まで※)非課税枠が累積で使えるという点が大きなメリットです。

※正確には、例えば70歳までに年金で受給を開始すれば、口座内の残余資産は受給されるまで運用可能(スイッチングも可能)。

③税制上のメリット3:引き出し時税制優遇

退職所得控除や公的年金等控除が使える点がメリットです。

④ポータビリティー:転職してもそのままイデコを引き継げるのがメリットです。

退職所得控除は、勤続年数に応じて控除額が大きくなります。

イデコの場合、転職しても拠出期間を通算した通算拠出期間が勤続年数となるのでとても有利です。

⑤万一自己破産した場合でも資産は守られます。

確定拠出年金法32条で国税滞納処分等により差し押さえる場合を除き差し押さえができないとされています。

大きなメリットがたくさんあります。

では、デメリットがないのかというとそうではありません。

しかし、人によってデメリットであったりそうでなかったりします。

自分の場合どうかと言う観点で考える必要があります。

イデコのデメリット

①60歳まで引き出せない。

引出しの要件は非常に厳しく、原則、中途解約して払い戻しを受けることはできません。

これはデメリットともいえますが、どんなことがあっても貯められるという意味では大きなメリットともいえます。

60歳までは引き出せないことを前提に考えましょう。

例えば子どもの教育資金や住宅のための資金を作るのにはイデコは向いていません。

所得控除はありませんが、利益非課税のメリットのあるNISAやつみたてNISAの利用を考えましょう。

<ご参考>

以下の①~⑤の支給要件をすべて満たす場合にしか、「脱退一時金」を受給することができません。

①国民年金保険料の納付を免除されていること(※1)

②確定拠出年金の障害給付金の受給権者ではないこと

③通算拠出期間が3年以下(※2)、又は個人別管理資産が25万円以下であること

④最後に企業型確定拠出年金(企業型年金)又は個人型年金の資格を喪失した日から2年以内であること

⑤企業型年金の加入者資格喪失時に脱退一時金を受給していないこと

※1:障害基礎年金裁定通知を受けた方及び国民年金法第89条第3号の施設に入所している方は除く。

※2:掛金を拠出しなかった期間は含まない。企業型年金や企業年金制度から個人型年金に年金資産を移換している場合、それらの加入期間も含む。

②手数料がかかる。

制度を利用するための手数料(最低で、加入時に2,777円と月掛けの場合、毎月167円)と投資信託で運用する場合は投資信託の手数料がかかります。

一旦イデコを始めると、掛け金を掛けるのをやめた場合でも運用指図者として月64円の手数料を60歳までは払い続ける必要があります。

しかし、たったこれだけの手数料を払うだけで所得控除と利益非課税などのメリットを受けることが出来ると考えれば、コストパフォーマンスはとてもよいともいえます。

③自分で運用しなければならない。

イデコは、確定「拠出」年金というように、拠出する金額が確定していますが、給付される金額は確定していません。従来からある確定「給付」年金は、給付予定金額が確定しており、この点で異なります。

しかし、自分で納得のできる運用をできると考えることもできます。

確定給付年金は、運用主体が経営破たんしてしまうと減額されたり給付自体がされなくなったりする恐れもあります。

これに対してイデコの掛け金については、事務委託先金融機関(信託銀行)が信託法に基づき信託銀行の資産と加入者等の年金資産を分別管理することが定められています。仮に事務委託先金融機関が経営破綻しても加入者の年金資産は銀行の資産とは分別され保全される仕組みとなっています。

④受取時に課税されることもある。

イデコのメリットである引き出し時の税制優遇は、一括で受け取ると退職所得控除、分割で受け取ると公的年金等控除の対象になるということです。

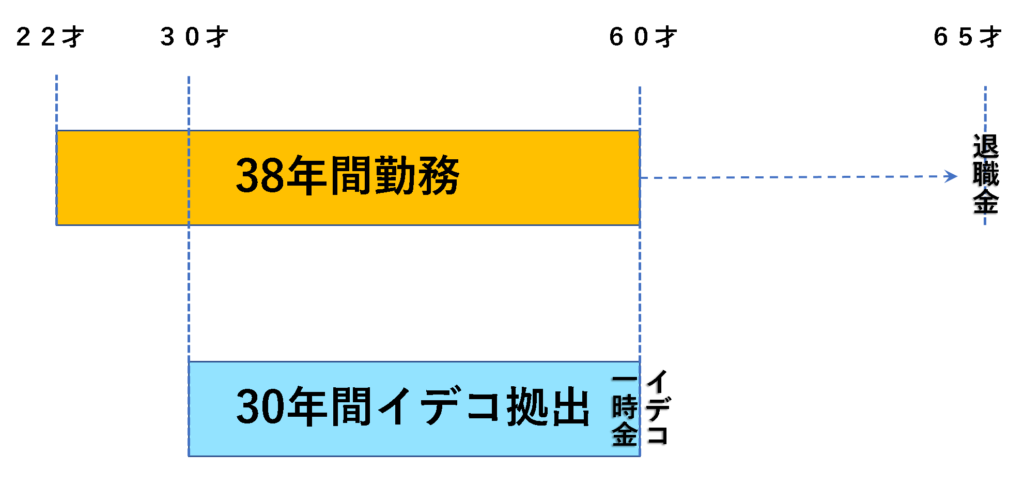

しかし、注意が必要なのは、確定拠出年金の他に会社の退職金がある場合です。

退職所得控除をフルに使えない場合があります。

ご相談者様は、自営業者でしたのこの点については以上の説明に留めました。

会社勤めの方は、例えば以下のような点にも注意が必要です。

これをうまくクリアーするための3つの例をお話ししました。

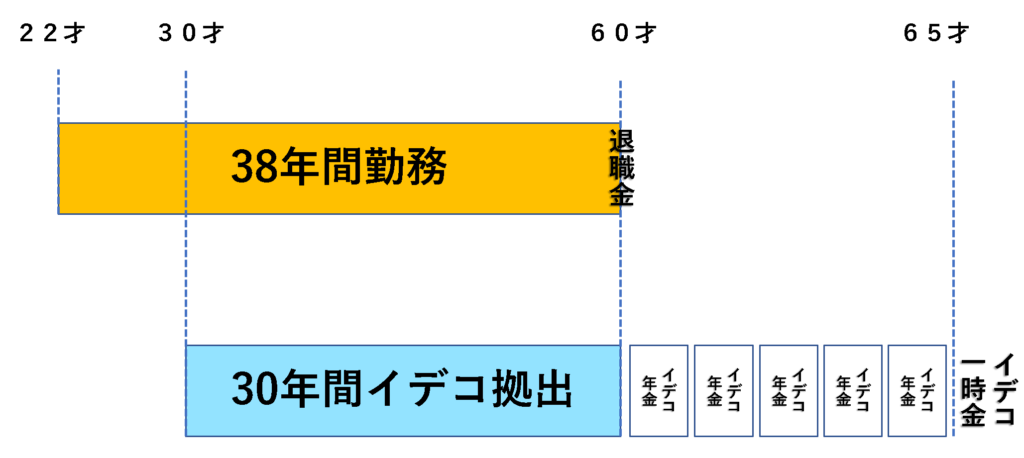

(1)イデコを60歳で受け取った後、65歳で退職金を受け取る

(2)退職金を受け取った翌年以降にイデコを受け取る

(3)退職金を受け取った後、65歳までイデコを年金として受け取る

(1)退職所得控除の枠の計算には一定の制限があります。

退職金を受け取る前年以前4年以内に退職金(イデコもこれ)がある場合には、それらの勤続年数の重複期間を含めずに退職所得控除を計算するというルールになっています。

これをクリアーするためには、先に(例えば60歳で)イデコを受取って5年間以上空けてから(例えば65歳で)退職金を受け取れるようにできればイデコも退職金も全期間の退職所得控除の枠を使えることになります。

(2)別のルールもあります。

確定拠出年金(イデコもこれ)を一時金で受取る前年以前14年以内に退職金を受け取っている場合には、加入期間が重複している年数を差し引いて計算するというルールがあります。

このルールを完全にクリアーするためには、イデコを60歳で受け取る場合、退職金を45歳で受け取らなければならないことになります。

これは現実的ではないかもしれません。

その場合には、重複している年数を差し引いた年数での控除枠となります。

退職所得控除の枠を超えると越えた金額全額に税金がかかると勘違いされる方がいます。

しかし、超えた金額の1/2だけに税金がかかるので、たとえ枠が少なくなって枠を超える金額があっても有利な仕組みになっています。

(3)退職所得控除を使って退職金を受け取り、公的年金等控除を使ってイデコを受け取るという方法があります。

公的年金等控除では、60歳〜65際未満の場合、年金収入の70万円までは非課税となります。

公的年金による収入のない60歳から65歳の5年間はイデコを70万円以内の年金で受け取れば非課税で受け取れます。

この350万円を受け取った後のイデコの残額は70歳に一時金で受取ります。

65歳以降は公的年金等控除により120万円までは非課税となります。

しかし、65歳以降は自分の公的年金が受給開始となるため、全額非課税で受け取れなくなる可能性が高いからです。

なお、運営管理機関によってイデコを分割払いや一括払いとの併用で受け取れるところとそうでないところがあります。

分割払いが今はできなくてもイデコを受け取る頃には対応される可能性もあります。

まずは低いコストと必要な商品ラインナップがあるかの観点で運営管理機関を選び、受け取り時期が近付いた時点で分割払いをしたいができないという場合には分割払いできる運営管理機関に移換するという対応も可能です。

一人一人、イデコや退職金の金額や受け取り時期も異なります。

また、税金や年金の制度も変わっていきます。

イデコを始める時点で引出し時の受け取り方まで考えてもあまり意味のないことになってしまいかねません。

受け取り時期が近づいたら専門家に相談するのが一番いいでしょう。

<ご参考>

イデコは60才から70才までの間に受け取りを始めればよいのですが、退職所得控除の計算の期間は拠出している期間となりますので60歳までとなります。

⑤掛け金額の変更は年1回のみ。

掛け金額の変更は、原則1年(12月分の掛金から翌年11月分の掛金の間)に1回のみ行うことができます。

いったん掛けた掛金は、原則60歳になるまで引き出すことはできません。

生活に必要な資金や突然の出費に備える資金を確保したうえで掛け金額を定める必要があります。

⑥夫は、妻の掛け金の控除はできない。

イデコでは掛け金全額が控除できます。

但し、所得控除は「小規模企業掛け金等控除」となります。

そのため、妻の掛け金は夫の控除として使うことはできません。

妻の生命保険料や国民年金基金の掛け金は夫の控除として使うことが出来るのとは異なります。

生命保険料や個人年金保険については、それぞれ所得税については保険料年間4万円まで、住民税については保険料年間2.8万円までと、ほんの少ししか控除できません。

これに対して、国民年金基金の掛け金は、社会保険料控除なので全額所得控除することができます。

但し、掛け金の限度額(例えば個人事業主であれば年81.6万円)はイデコと国民年金基金の合計額となります。

国民年金基金のメリットは、妻の掛け金も含めて掛け金が全額控除でき、終身で受け取れる金額も最初から決まっているという点です。

但し、運用の利率は非常に低い固定金利で、掛金を掛けた時の金利が最後まで固定されます。

将来のインフレには対応できず、現在のような低金利ではほとんど増えません。

しかし、終身で受け取れるので、平均寿命を超えて長生きしていけば元の取れる可能性は高くなります。

自分でしっかり運用して増やしていきたいという人には向いてないでしょう。

自分は平均寿命より長生きしそうだ。自分で運用するのは面倒なのでお金は増えなくてもいいから終身で年金をもらいたい。このような方は国民年金基金の方に掛け金を多めに配分するというのもいいかもしれません。

⑦終身払いにはできない。

国民年金基金は掛け金額、年金額確定で一部またはすべてを終身払いとすることが出来ます。

イデコでも運営管理機関によっては終身払いで受け取れる商品を用意しているところもあります。

しかし、掛け金と給付額の関係が確定していません。

また、受給時にも終身払いが受けれるかは不透明です(今そのような商品があっても、将来もあるとは限りません)。

⑧専業主婦のように所得のない人には所得控除のメリットがない。

所得のない人には所得控除のメリットはありせん。

定期預金のような元本確保型の商品で運用したり投資信託で運用しても掛け金が小さいと、イデコの手数料以上にリターンが得られない可能性が高くなります。

NISAやつみたてNISAであれば制度の手数料なしに非課税で運用できるので、こちらを選んだ方がよい場合もあります。

イデコの特性を理解し活かす

以上、イデコのデメリットを中心にご相談者様にお伝えさせていただきました。

子どもの教育資金を作るのにはイデコはむいていません。

しかし、60歳まで引き出せないのは老後資産をしっかり作りたいという人にはメリットになります。デメリットと言われていることも、人によってはメリットにもなるのです。

イデコの特性を十分に理解したうえで、一人一人に合わせて考える必要があります。

「人によってはデメリットもあるということがよくわかりました。

しかし、自分にとっては大きなメリットがあるということが改めてはっきり理解できてスッキリしました。すぐにでも始めたいです。」と喜んでいただきました。

どの金融機関でどのようにして申込んだらよいのかを知りたいとのお申し出があり、次回ご相談させていただくことになりました。

ところで、

「プロの投資手法で初心者が安全・簡単に資産を増やす方法講座(改訂新版)」という無料のラジオメルマガの配信がもうすぐスタートします。

この無料ラジオメルマガにご登録いただきますと、直後に配信される初回メルマガで、

小冊子「改訂新版『超』初心者でも今すぐ始められるイデコ(iDeCo)入門」(55ページ、PDF版)

を無料でプレゼントさせていただきます。

貯蓄・投資するだけで国から補助金がもらえると、今人気沸騰中のイデコをすぐに始めることの出来る小冊子です。

ひと月早く始めればひと月分多く国から補助金がもらえることになります。

早く始めないとその権利はどんどん消えていきます。

今すぐ、無料メルマガにご登録ください。

ラッキーネコちゃんをクリックしてね ❣❣❣

⇓⇓⇓

https://1lejend.com/stepmail/kd.php?no=JqOqXzXzyi