2021/3/15更新

ご相談者様

【年齢】32歳

【職業】会社員

【性別】女性(妊娠5ヶ月)

【家族構成】夫 37歳 会社員

相談しようと思ったきっかけ

iDeCoを始めたいと思っていますが、現在、住宅ローン控除があり、ふるさと納税もやっています。節税効果はあるのか疑問に思っていたところ、前田さんが書いた、住宅ローン控除があってもiDeCoでさらに節税できるという内容の記事を読みました。そこで、前田さんに我が家のiDeCoの節税効果を教えてもらおうと思い相談しました。

相談内容

2年前に夫名義で住宅を購入し、夫が住宅ローン控除を受けています。また、去年からふるさと納税を夫と私それぞれが行なっています。それに加えて、iDeCoも始めたいと思っていますが、節税効果はあるのでしょうか。また、最大限節税できる掛け金の金額を教えてほしいです。

ご相談でお話しした内容

iDeCoは本来老後の資産形成を目的とした制度。節税効果は大きいものの、あくまで「おまけ」です。ですから、私としては、節税効果を抜きにして老後資産形成のために始めてほしいと、個人的には思っているのですが、どうせ始めるなら一石二鳥がいいと思うのは自然なことです。

お得感があればあるほどうれしいですから、節税効果を最大限に享受したいという気持ちはよくわかります。そこで、節税について少し知識をつけていただくことにしました。

住宅ローンとiDeCo、適用できる「控除」は種類が違う

住宅ローン控除もiDeCoも大きな節税効果があります。それは、「控除」という仕組みがあるからです。ただこの二つは同じ控除でも、その種類、役割が異なります。住宅ローン控除は、「税額控除」、iDeCoは「所得控除」です。よく似た言葉ですが、その仕組みは全く違いますから注意しましょう。

住宅ローン控除は「税額」控除ですから、税額から一定額を差し引きます。一方、iDeCoは「所得」控除ですから、所得から掛け金全額を差し引きます。どちらも控除という名前はついていますが、種類が違うのです。

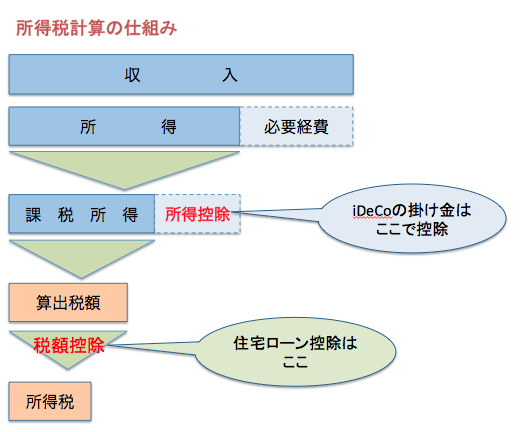

少し難しいので、図にして説明しました。下記は、所得税の計算の仕組みを表したものです。

図を見てわかるように、所得税計算の順番は、所得控除を先に行い、その後、税額控除を行います。所得控除は、課税所得を減らすので、間接的に所得税を減らす効果があり、税額控除は、税額から直接差し引くので差し引いた金額分の税金が減ります。

ちなみに、お子さんを保育園に預ける場合の保育料は、公立なら住民税で判断しますから、iDeCoに加入することで住民税が減ると保育料も減少します。

なお、ふるさと納税が節税になるのは、寄付金控除という控除があるからです。ふるさと納税の場合、所得税では所得控除を行いますが、住民税では税額控除を行います。複雑ですね。

相談者様の現在の納税状況

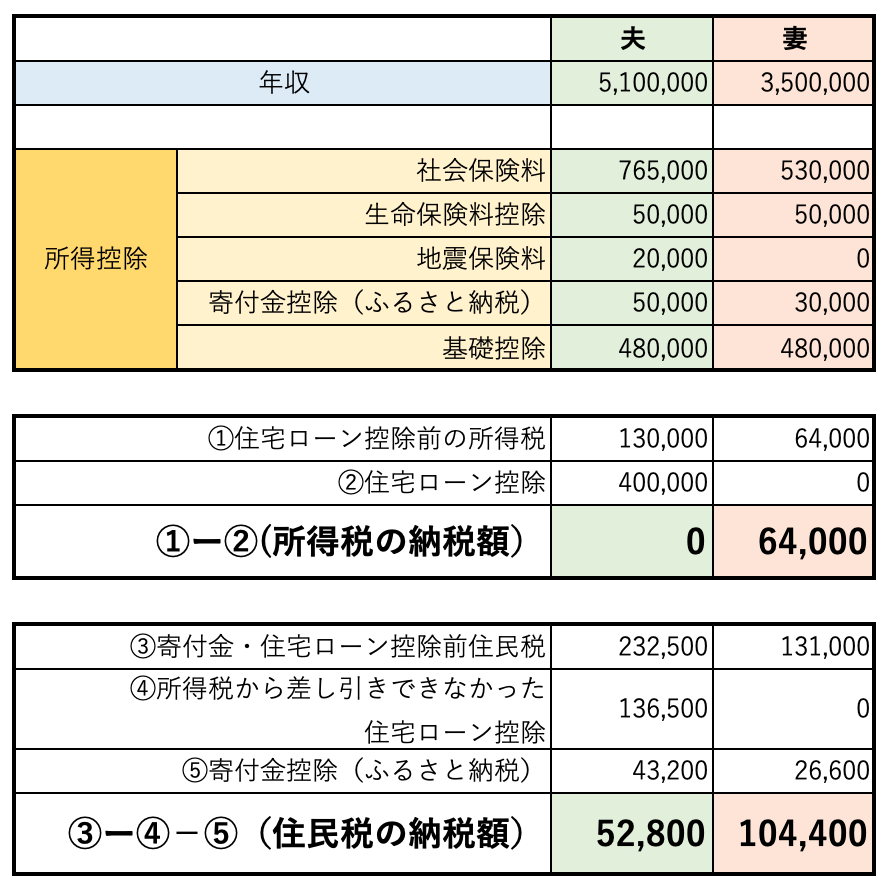

税金の計算の仕組みを少し理解できたところで、相談者様の現在の納税状況についてヒアリングしました。まとめると下記の通りになります。

まず、ご主人のケースを見てみましょう。

①住宅ローン控除前の所得税額が13万円に対して、②住宅ローン控除が40万円です。

13万円−40万円=▲270,000円

所得税はゼロとなり、27万円は控除しきれませんでした。

しかし、控除しきれなかった分は住民税から控除できます。実際は、翌年度の住民税から控除されますが、ここでは便宜上今年の住民税から控除するものとして計算します。

住民税から控除できる住宅ローン控除額は、所得税で控除しきれなかった金額とは限りません。上限額があります。今回のケースでは、上限の136,500円を差し引くことになります。ふるさと納税の控除分も差し引くと、住民税の納税額は52,800円でした。

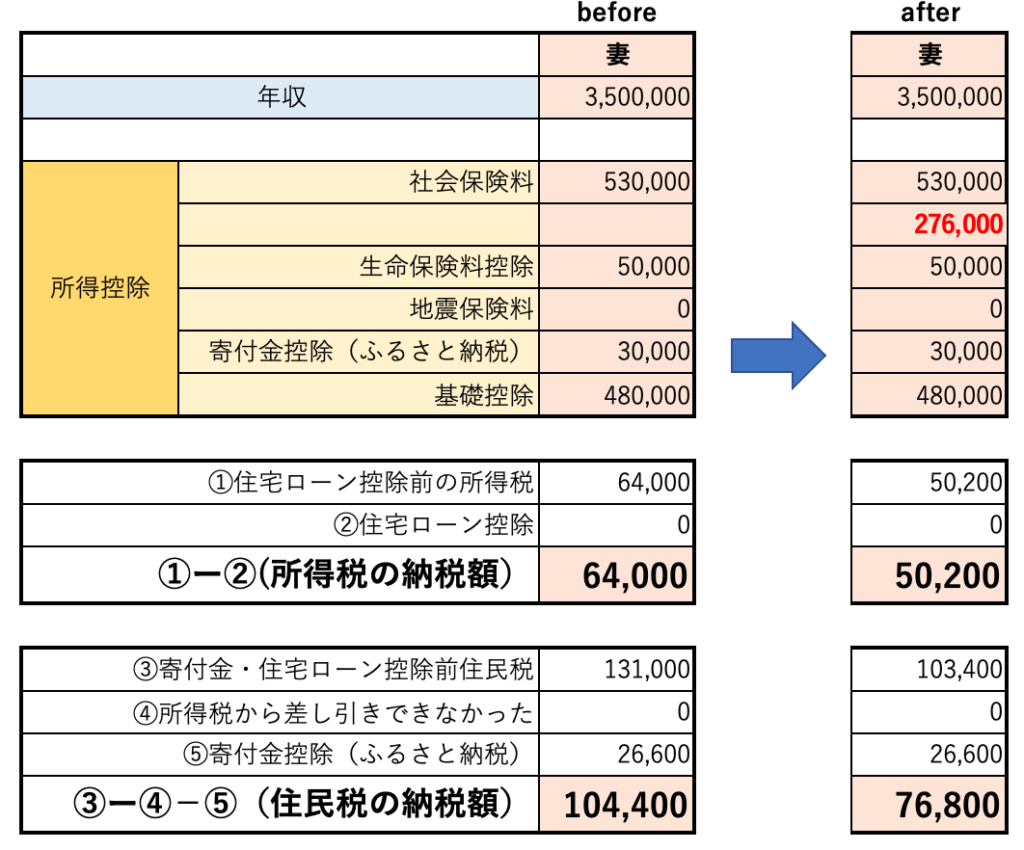

一方、奥様の場合は、住宅ローン控除がありませんから、年収がご主人よりも少なくても、所得税も住民税もご主人よりも多く払っています。

iDeCoをはじめると税金はどう変化するのか

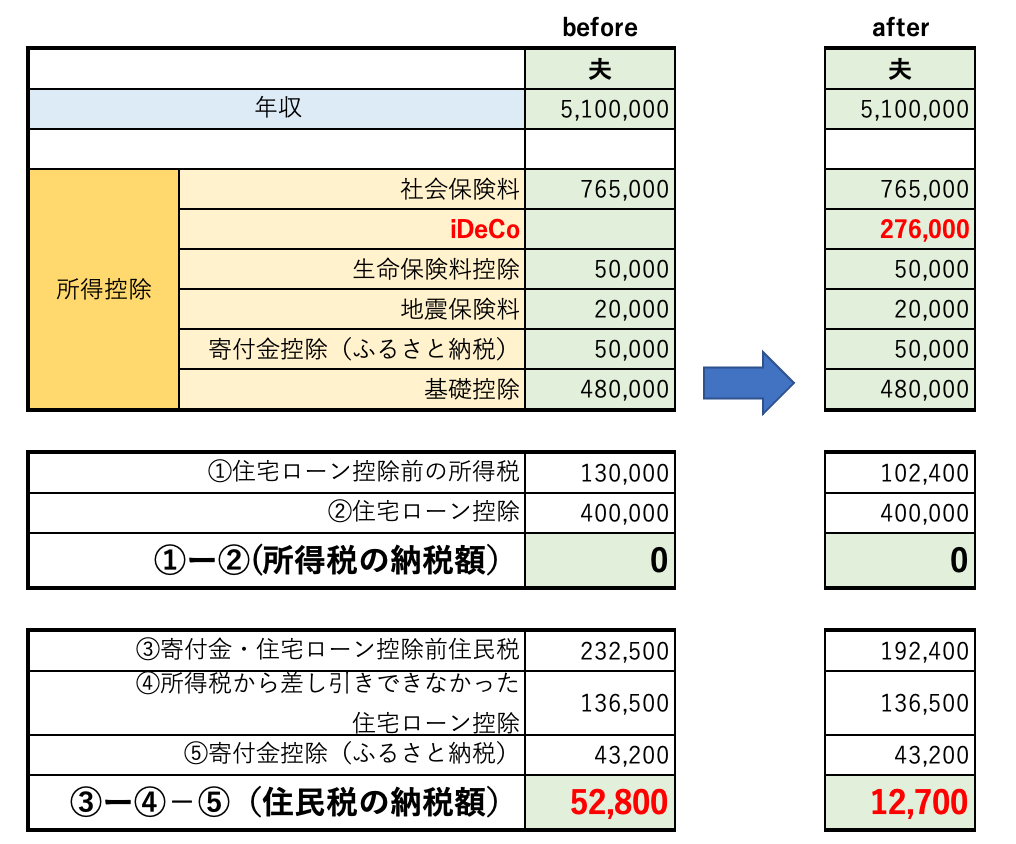

相談者様の会社は企業年金も企業型確定拠出年金も導入されていないので、iDeCoの掛け金上限は年間27万6千円です。夫婦それぞれがiDeCoを上限いっぱいまで拠出すると、税額は以下のようになります。

まず、①の所得税額が130,000円から102,400円に減っています。

とはいえ、住宅ローン控除が40万円分あるため、納税額としては、iDeCoをする前と同じゼロ円です。現時点では、住宅ローン控除の金額が大きいためiDeCoに限らず、ふるさと納税においても、してもしなくても所得税はゼロ円になります。

一方、住民税は③の金額が減ったため、納税額は52,800円から12,700円に減っています。iDeCoをはじめることで、住民税の節税効果はあるということが分かりました。

住民税のみの節税効果ではあるものの、住宅ローン控除が適用されるのは10年だけです。iDeCoは60歳まで続きますから、あと23年あります。さらに、2022年からは条件付きで64歳まで加入できることになります。住宅ローン控除終了後は、大きな節税効果を発揮してくれることでしょう。なお、奥様については、住宅ローン控除がありませんから、所得税住民税とも節税効果がありました。

この結果を見て、相談者様は「住宅ローン控除は限度額いっぱいの金額なので、iDeCoをしても節税効果はないと思っていましたが、やっぱりそうなんですね。でも老後の備えも必要なわけですから、節税に限らずiDeCoをはじめたほうがよさそうですね」とiDeCo開始に前向きになったようです。

節税効果は一人一人異なるもの

住宅ローン控除やふるさと納税をしていると、iDeCoをしても節税効果はないという記事をネットなどで見かけることがありますが、節税効果があるかどうかは一人一人の状況によって全く異なります。

自分の場合はどうなのか、そして、節税面だけでなく、老後の資産形成という面でiDeCoを考えることが大切です。iDeCoは老後をより豊かに暮らすための資産形成、またふるさと納税はその地域に住む方たちが豊かに過ごせるようにするための寄付金、もう一度その意味を考えてみていただけるとうれしいです。

相談者様からの感想

相談者様からは、「うちの場合、節税効果はあるのか、計算していただいたので白黒はっきりつきました。iDeCoの掛け金も上限額(月2万3千円、年間27万6千円)を設定すれば良いことが分かりました。前田さんに相談をお願いしてよかったです。」とおっしゃっていただきました。

また、早速iDeCoをはじめたいとのことですが、どこの金融機関を選べば良いのか、また、運用商品は何を選べば良いのかわからないため、次回はiDeCoのはじめかたについて教えてください。とのご依頼をいただきました。

さらに、生まれてくる子どものために教育費の準備の仕方についても教えてほしいとのことで、次回お会いする約束をしました。

私自身、相談者様が明るい未来に向かって一歩前に進む姿を見るのはとても嬉しいです。次回も一歩前進できるよう、全力でサポートさせていただきます。また、お会いできることを楽しみにしています。