ご相談者DATA

小松さん(仮名)44歳男性(独身)

相談内容

28歳頃より雑貨の小売で開業し、頑張ってきました。

当初は勢いに乗って、3店舗ほど展開していましたが、競合も増え、逆風にさらされて、最後は自分一人でネット通販にしぼっての営業でした。

結婚もしましたが、事業が不振になってきた頃からケンカも増え、結局離婚しました。子どもはいません。

特に一人でやってきたこの5年は利益はほとんど残らず、何のために仕事をしているのか分からなくなってきました。

自分としてはもうやり尽くした思いです。

知り合いから声をかけられたことがきっかけとなり、お店をたたみ16年ぶりに勤め人に戻りました。

同年代からしたら大きな給料ではないと思いますが、独り者でもあり、何とかやっていけています。

一方で、両親も年老いてきており、せめて自分の人生は自分一人で何とかしなければならない、ということも考えています。

今までは厚生年金には加入しておらず、国民年金でした。

このたび勤め人になり、国民年金から厚生年金になりましたが、どのくらい老後の年金はもらえるのでしょうか。

自営業の最初の頃には、生命保険で積立もしていましたが、すでに解約してしまっています。

幸い、借金はほとんどありませんが、貯蓄も少ないため、独身とはいえ、この年齢になってくると不安が大きいです。

無事に転職できたいま、老後に向けての貯えをしていきたいと考えています。

両親とともに実家住まいで、今後もそこに住む予定です。

現状が分かれば、少しは不安もなくなり、今後のことも考えやすくなるのではと考え、老後に向けて資産を増やす方法も含め、相談させてもらいました。

お話しした内容

自営業ならではの、さまざまな困難やご苦労を乗り越えてこられたことを伺いました。

またこの度は、事業主から、お勤めに変わるのは不安も大きかったことと思います。

いろいろ複雑な心境ではあるようでしたが、お勤めになられることで「厚生年金」に加入できたことはご自身もプラスに考えておられるようです。

40半ばからの厚生年金加入となると、社会人になってからすぐ厚生年金に加入した人よりも、老後の年金はずっと少ないだろうということは分かっておられ、それでもどのくらいの受け取りが予想されるのかを知りたいとのこと。

まずは「現状」について、しっかり把握をしまた不足分をどうカバーするのか、ということについても、良い方法があれば聞いてみたい、というご希望でした。

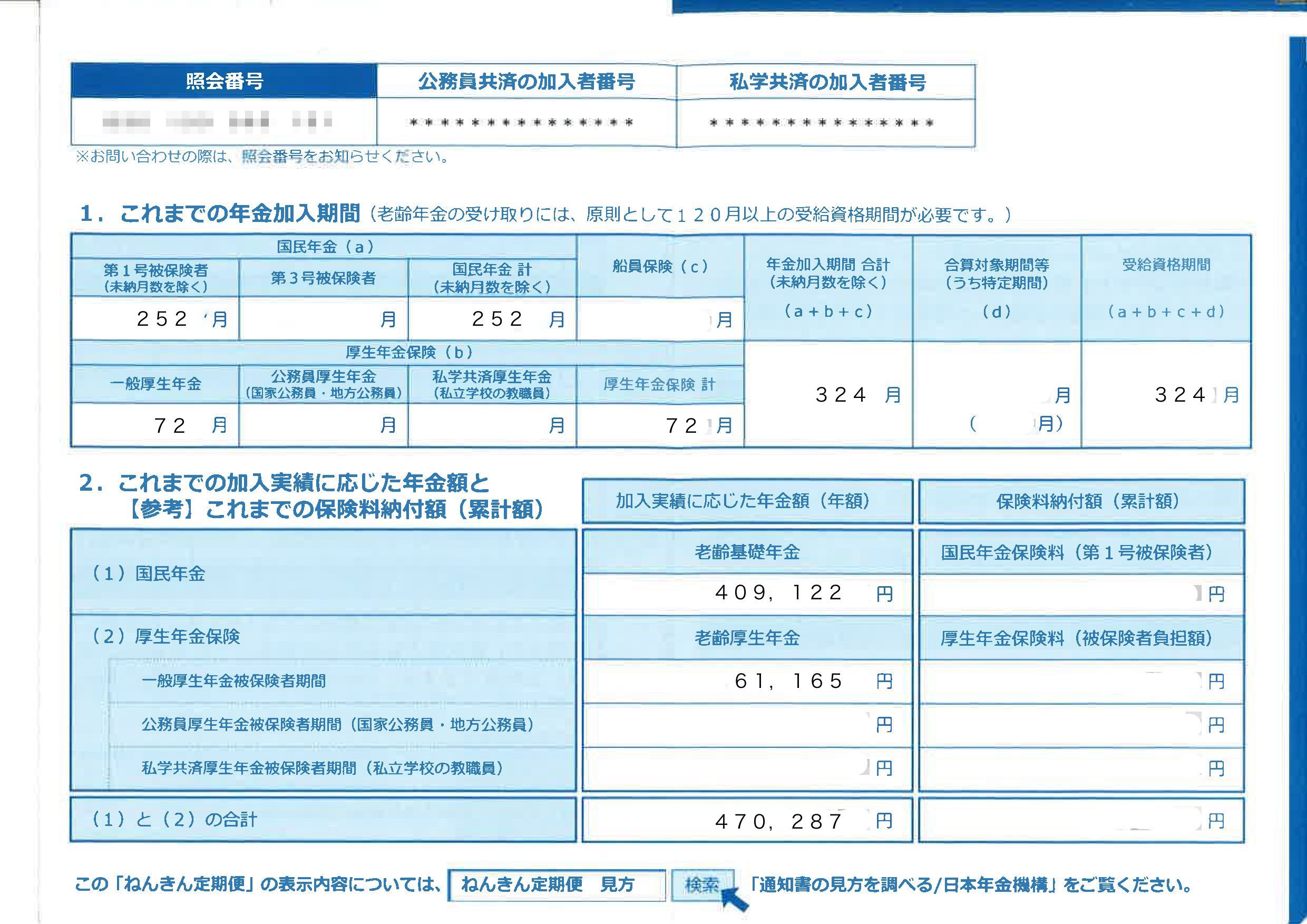

事前にお願いしていた「ねんきん定期便」をお持ちいただいておりましたので、そちらをもとに、

(1)今までの加入実績に応じた年金額

(2)これから増えると予想される年金額

を計算することになりました。

【ねんきん定期便】の計算方法

・ご相談者は「50歳未満」ですので、ねんきん定期便には「加入実績に応じた年金額」が2段に分かれて記載されています。

(1)国民年金部分(老齢基礎年金)

(2)厚生年金部分(老齢厚生年金)

それぞれこのようになっていました。

加入実績に応じた年金額

(1)国民年金部分・・・409,122円

(2)厚生年金部分・・・61,165円

合計 ・・・470,287円

この金額をご覧になり、「やはり年金は少ないのですね」とおっしゃっていましたが、これはあくまでも「これまでの実績」。

今後国民年金に加え厚生年金に加入することにより「増やせる」年金があること、そしてそれは簡単な計算で「目安」をつけることができることをお話しました。

(1)国民年金部分(老齢基礎年金)に関しては、以下の通り計算します。

国民年金は、満額で779,300円(年)です。

20歳から60歳までの40年、すべて国民年金保険料を納めた場合です。

ということは、1年納めるといくらの年金になるのか。

779,300円 ÷ 40年 = 19,482円

1年納めるごとに、年金額が19,482円増えていくことになります。

ご相談者の場合、44歳ですから、納付する残りの年数は16年。

19,482円 × 16 = 311,712円

これが、「これまでの加入実績に応じた年金額」に加算される「国民年金」です。

これまでの加入実績に応じた年金額(国民年金部分)

409,122円

残り16年分の年金額(国民年金部分)

311,712円

国民年金(基礎年金)部分合計

720,834円

これが65歳以降受け取れる老齢基礎年金額の目安となります。(実際には物価の変動等で変わることもご承知おきください)

(1)厚生年金部分(老齢厚生年金)に関しては、以下の通り計算します。

次に厚生年金の計算をします。

この方の場合、

・学生時代(20歳から23歳)国民年金(未納あり)

・社会人(23歳から28歳) 厚生年金

・自営業(28歳から44歳)国民年金

・現在(44歳から) 厚生年金

となっています。

「これまでの加入実績に応じた年金額」の厚生年金部分は、お勤めされていた頃(23歳ころから28歳ころ)のものが載っています。

転職されたばかりなので、持ってこられた「ねんきん定期便」には、「標準報酬月額」は載っていませんでした。

標準報酬月額とは、一定期間の給与の平均額で、納めるべき保険料が決定され、また将来の年金額もこの金額を元に計算される大切な数字です。

給与の総額支給をお聞きしたところ、おおよそ把握されていたので、簡易的にその金額をもとに計算することにしました。

月の給与総額は、30万円です。ボーナスは今は少ないとのことでしたので、ひと月の給与をもとにして計算してみます。

厚生年金の受取金額は以下の式で計算できます。

標準報酬月額 × 5.481 ÷ 1000 × 残りの月数

当てはめて計算してみます。

300,000円 × 5.481 ÷ 1000 × 192ヶ月

= 315,705円

これが、ご相談者の「これまでの加入実績に応じた年金額」にプラスされる年金額です。

これまでの加入実績に応じた年金額(厚生年金部分)

61,165円

残り16年分の年金額(厚生年金部分)

315,705円

厚生年金部分合計

376,870円

国民年金と厚生年金の合計は?

720,834円 + 376,870円 = 1,097,704円

おおよそ、100万ちょっとの年金です。

ここまで一緒に計算して、お示ししたところ、

小松さん「これって、1年でもらえる金額ですよね?月にしたら9万円くらいってことですか?想像はしてましたけど、やっぱり少ないですね。。」

うーん、確かに。。それでも、厚生年金になったことで、年に37万円は増えそうですから、これは大きいですよ!

お聞きしてみると、国の年金以外で、小松さんが準備している老後のお金は今のところはないとのこと。

老後いくら必要なのでしょうか?(単身世帯)

できれば月にどのくらいあれば大丈夫と思えますか?とお聞きしました。、

小松さん「全然想像がつかないです。多いに越したことはないですが、月に20万円くらいあれば何とかなるような気がします。でも実際、どのくらい必要なんですかね?」

あくまで平均のデータですが・・と前置きしたうえで、

単身世帯だと、平均で「月に16万円必要」とお伝えしました。

これは「特に贅沢をしない場合の出費」なので、ゆとりをもった老後生活を目指すのであれば、当然ながらもっと必要となります。

小松さん「特に贅沢をしたい訳ではありませんが、月に16万だと厳しいような気がします」、とのこと。

とはいえ、現実問題として、月に16万の生活費を確保すると言っても、現状ではまったく足りないことから、ひとまずは月16万を目標として、今からどのように準備するのが一番良いのか、という話になりました。

現状では、月に7万ほど足りない計算ですが、足りない状況がいつまで続くのか、ということが問題です。

何歳くらいまで準備が必要と思いますか?とお聞きしたところ、

小松さん「自分の家は比較的長寿なんですけど、自分は長生きしないと思うなぁ」

そう言っている方ほど、長生きだったりしますよ!

と言いながら、40代の方の「平均余命」について確認してみました。

45歳男性だと、余命は36年。ということは、平均で81歳ということに。

ひとまずは、85歳くらいまでとして考えてみましょうか、とお話ししました。

不足金額の計算をしてみましょう

月7万円 × 12か月 × 20年(65歳から85歳)= 1,680万円

これを今から準備していきます。

そうなると、「いつまで働けるのか」がとても重要になってきます。

・60歳まで・・・残り16年で準備。

・65歳まで・・・残り21年で準備。

ということになります。

最近の傾向としては、65歳まで雇用してくれるところも多くなっていることから、65歳まで働くという前提で計算してみました。

1,680万円 ÷ 21年 = 年間80万円

月になおすと「66,667円」です。

小松さん「月に7万弱ですか!厳しいですね。。」

これは、普通預金など「何も運用しなかった場合」の話です。

金利の力を借りると、月々の積立金額はもう少しラクになります。

パソコンを一緒に見ながら、試算してみました。

お金の力(金利)があるとこんなに変わる

目標金額 1,680万円 を 65歳までの21年間で達成する場合。

(金利 0%)月に67,000円程度

(金利 1%)月に60,000円程度

(金利 2%)月に54,000円程度

(金利 3%)月に48,000円程度

(金利 4%)月に43,000円程度

(金利 5%)月に38,000円程度

どうですか?金利によって結構変わりますよね。

小松さん「たしかに金利の力は大きいですね。でも実際には今は金利も低いし、こんなに率のいいものなんてないんじゃないですか?」

そう思いますよね。自分も知るまではそう思っていました。実際、自分自身が「投資」というものにアレルギーを持っていたんです。私自身、銀行の人に言われるまま、投資信託を買い、それで2回ほど損をした経験があります。

その当時は、本当に何も知らない状態でした。

その2回の経験以降、「投資は無理!やっぱり預金か保険で資産形成するのが一番!」としばらく思い込んでいた時期があります。

果たして、私たち一般の人に投資は可能なのでしょうか。

小松さんは、株とか投資信託を買った経験はありますか?

小松さん「まったくないですね。何だかそういうのって面倒で。。時間的にも金銭的にも余裕がなかったということもあるでしょうけど。」

分かります。すっごく分かります。私もまったく同じでした。

ちなみに、もしもバブル期の1990年から2018年まで、月々10,000円、世界株の投資信託に投資していたら、いくらになっていると思いますか?

電卓をたたきながら10,000円 × 28年 × 12ヶ月 = 3,360,000円。これが投資した元本です。

これが28年でいくらに増えているか、ということなんですが・・・。

小松さん「分からないですね。2倍くらいにはなるんですかね?」

はい、実は1,113万円に増えているんです。だいたい3.3倍です。

何も考えずに、「月々10,000円の投資」をしていたらこうなったということなんですよね。

小松さん「始めるタイミングが良かったんでしょうかね。」

そう思いますよね。実はこれこそ「長期のつみたて投資」の力なんです。タイミングはそんなに気にしなくてもいいんです!

そこから、

・一括投資と積立投資の違いについて

・投資信託とはどういうものなのか、どういう種類があるのか。

などについてお話をしていきました。

どんな種類の口座を開くかが大事です!

だんだんと、「月々の積立による投資」に興味が出てこられ、

小松さん「こういう投資信託ってどこで申し込むんですか?やっぱりネットですか?」

はい、いろいろなところで申込できます。小松さんのように40代くらいの方でしたら、ネット系の証券会社で開設する人が多いですね。

実は、どこの会社で口座を開くか、ということも大事なんですが、「どんな種類の口座」を開くかが一番大事なんです!

小松さん「どういうことですか?」

たとえば、口座の種類によっては、運用の利益に課税されたり、逆に利益にまったく税金がかからない口座もあります。

先ほどの336万が1,113万円になったケースでお話ししますね。

あんなに増えたら嬉しいですよね。でも通常の特定口座だと、増えた部分(利益部分)に約20%課税されてしまうんです。

1,113万 - 336万 = 777万(利益)

777万(利益) × 20% = 約155万円(税金)

やったー!と思っていたら、「155万円毎度あり!」って持って行かれてしまうんです。

1,113万だと思っていたら、手取りは957万円になってしまいます。なんかイヤですよね?(笑)

それが「運用益が非課税になる」口座であれば、課税されずにマルマル自分が受け取れるんです。

やっぱり「税金がかからない」口座の方がいいですよね。

さらには、「掛け金」までもが「非課税」で「全額所得控除」になる「口座」もあるんですよ!

小松さん「へえーっ!そんな口座があるんですか!」

はい、掛金が「全額所得控除」になるんです。仮に所得税、住民税がそれぞれ10%だとすれば、積立をした投資元本の336万円の20%、つまり672,000円お金が戻ってくることになります。

「iDeCo(イデコ:個人型確定拠出年金)」って聞いたこと、ありますか?

小松さん「あー、何となく聞いたことがあるような気がします。CMとかやってたような・・・。」

はい、去年は多かったですね。カトパンさんが出ていました。このiDeCo(イデコ:個人型確定拠出年金)はじぶん年金づくりのための専用口座です。自分で年金づくりに頑張る人には、国が優遇しますよ、という制度になっています。

どんな優遇があるのか。

iDeCo(イデコ:個人型確定拠出年金)は、3つの大きなメリットのある口座なんです。

(1)掛金が全額所得控除(非課税)

(2)運用益が非課税

(3)受け取り時にも、大きな控除枠があり、課税金額が少なくなる

小松さんは、ご自分で事業をされていましたので、「全額所得控除」の素晴らしさについては、おおよそ感じておられる様子でした。

小松さん「これだけメリットがあるってことは、何かデメリットもあるんじゃないですか?」

さすが小松さん!確定拠出年金の「デメリット」と言われている部分に「60歳までは一切引き出しができない」ということがあります。

小松さん「あー、やっぱり!」

ただこれも、本当にデメリットかって言うと、そうでもないかも知れないんです。というのは、しっかりカギがかかった状態ですから、「大切なお金を使わずに済む」ということです。お金でも、口座から引き出して財布に入れてしまうと、どんどん無くなってしまいがちです。

強制的に60歳まで積立ができる!という意味では「これはメリットだ」と言っている人もいます。

いずれにしても、もし「老後への積立」をするのであれば使わない手はない、という素晴らしい制度が、このiDeCo(イデコ:個人型確定拠出年金)です。

小松さん「具体的にはどうすればいいんですか?」

はい、この口座は、銀行や証券会社、保険会社などで開くことができます。小松さんはネットはよくお使いになりますよね?

小松さん「はい、仕事でもネットでの口座を利用していました。」

それなら、ネット証券系が一番お手軽でしょうね。

実はiDeCo(イデコ:個人型確定拠出年金)は、たくさんの金融機関の中から1か所だけ選んで開くことができる口座ですが、自分が負担する手数料や、選べる商品が、金融機関ごとにまったく違うんです。

小松さん「おススメってありますか?」

そうですね・・・とiDeCo(イデコ:個人型確定拠出年金)をどこで始めるか、その判断基準のいくつかをアドバイスをさせていただきました。

ただ、このiDeCo(イデコ:個人型確定拠出年金)は、小松さんの場合、月23,000円までしか掛けられません。

運用益を5%で見積もったとしても、残りの月15,000円、何かで運用する必要がありそうです。

小松さん「ひとまずはiDeCo(イデコ:個人型確定拠出年金)だけでやってみます。給与が上がるようになってから、10,000円から20,000円くらいを追加しようかなと思っています。」

素晴らしいですね!まずは「スタートする」ことが大切です。

その際にまたご案内しますが、運用益が非課税になる「つみたてNISA」という制度があります。

掛け金は非課税ということにはなりませんが、iDeCo(イデコ:個人型確定拠出年金)と同じく「運用益」が非課税になるものです。また次回にでもご相談に乗らせてもらいますね。

国からの年金を増やす方法

ちなみに・・・国の年金を1円も追加することなく増やす方法ってご存知ですか?

小松さん「え、そんな方法あるんですか?最初に教えてもらいたかったです(笑)」

将来はどうなるかわからない部分もあるので、参考程度に聞いておいてください。

私たちの世代は、今のところ「65歳からの年金支給」ですよね。それを5年遅らせると、だいたい40%割増でもらえるんです!

つまり、70歳からの支給にすると1.4倍の年金額となります。小松さんの場合、もともと約100万でしたから、約140万円になるわけです。月にすれば11万ちょっとですね。そうすると、足りない月の金額は、約5万円かもしれません。足りない金額が月2万少なくなります。

さらに、70歳まで働いたとすれば、不足する年数も15年と考えることができます。

月5万円 × 12か月 × 15年(70歳から85歳)= 900万円

当初の不足分1,680万から考えると800万近く、削減できました!

目標金額 900万円 を 65歳までの21年間で達成する場合。

(金利 0%)月に36,000円程度

(金利 1%)月に32,000円程度

(金利 2%)月に29,000円程度

(金利 3%)月に26,000円程度

(金利 4%)月に23,000円程度

(金利 5%)月に21,000円程度

だいぶ楽になりますね!

ただ、現行制度でのシミュレーションなので、「そもそも年金が70歳からの支給」となってしまえば、意味のないことですので、参考程度に知っておいていただけたらと思います。

小松さん「まぁ70歳の自分っていうと、うちの父親より少し若いくらいですね。確かに70歳くらいまでは元気だったかなぁ。」

そうですよね。昔の70歳とこれからの70歳は全然違うかもしれませんね。

もう一つ私がお伝えしたかったのは、「できるだけ長く働く」ということも良いことかもしれませんよ、ということをお伝えしたかったんです。

年金額も増えますし、男性の場合は特に、仕事を辞めた途端に弱ってしまうという方を多く見てきました。

いずれは仕方ないとはいえ、できるだけ長く元気でいるためにも、「社会との関わりとしての仕事」ということが大切だと思うんです。現役時代が長いほど、年金の不足も少なくて済みますからね。

小松さん「そんなに長く働かなきゃいけないんですかね(苦笑)」

そのお考えもわかります。ゆっくりしたい、という部分もあるでしょうね。「仕事が生き甲斐」というものが見つかれば、長く働くことも、問題なくなるかもしれないですね。

小松さん「たしかにそうですね。今日は初めて『投資』というものにポジティブになれたので、少し未来が明るくなりました。ありがとうございます。」

いえいえ、こちらこそいろんなお話ができて嬉しく思います。

小松さん「もう1つの制度(つみたてNISA)のことも、また今度教えてください!」

もちろん、喜んで!

ということで、小松さんとのお話は、当初の時間を過ぎて盛り上がりましたが、小松さんの「次の一歩」のサポートができて本当によかったと思っています。