ご相談者DATA 航太さん(仮名)

【年齢】 30代半ば

【職業】 会社員

【性別】 男性(製薬会社勤務)

【家族構成】 妻(30代専業主婦)・長男(5歳)・長女(2歳)

相談しよう思ったきっかけ

長男の教育資金は「学資保険」で準備をしていますが、長女の分は、マイナス金利の影響もあり保険ではなく銀行預金で今の所は準備をしています。また、長男が小学校に入学する前までにマイホームを取得したいとの希望があります。

加入している生命保険は、長男が生まれた時に来店型ショップの保険代理店に行って無料で診断してもらい見直しました。

保険は今のままでいいのか? 見てもらいたいです。

そこで、以前コンサルを受けた会社の先輩からの紹介ということでファイナンシャル・プランナー(FP)の末次さんに個別相談を依頼しました。

ご相談内容(アンケート抜粋)

家計の全体的な見直しを含め、子供の教育資金の貯め方 や 今加入している保険に無駄がないか?

などアドバイスしてほしいです。

また勤務している会社は、確定拠出年金(企業型DC)はじめ、福利厚生制度 は充実しているとは思いますが、うまく活用できているか? また使った方がいい制度などあれば教えてほしいです。

来年までには マイホーム取得 を考えているので少しでも家計にとって効果がある見直しになれば今後検討したいとのことです。

ご相談でお話した内容

まず、航太さんの以下の書類をご用意のお願いをしました。

➀ご夫婦のねんきん定期便

➁源泉徴収票

➂勤務先の福利厚生制度がわかる資料

➃加入している生命保険・損害保険の証券(内容がわかる資料)

➄企業型確定拠出年金(企業型DC)の内容がわかる資料

これらをご用意いただき、公的な保障と勤務先の福利厚生制度そして民間保険をどうするか? のコンサルを開始しました。

まずは公的保険と民間保険の考え方を整理

公的保険とは、国や地方自治体が行っている保険で、健康保険・国民健康保険・国民年金・厚生年金保険など一定の要件に該当する場合に強制加入となる社会保険のことです。

20歳になれば国民年金に加入したり、会社員になれば厚生年金保険と健康保険に加入したりします。

一方、民間保険は会社(株式会社や相互会社)が営利や相互扶助を目的として営んでいる保険で、生命保険や損害保険がありますよね。公的保険に対して、この民間保険は私的保険とも呼ばれます。

公的保険は、国民全体の生活保障なので、個々でみるとそれだけでは万が一の備えとして十分とは言えません。そのため不足分を民間保険で補うのだ、とお考えください。

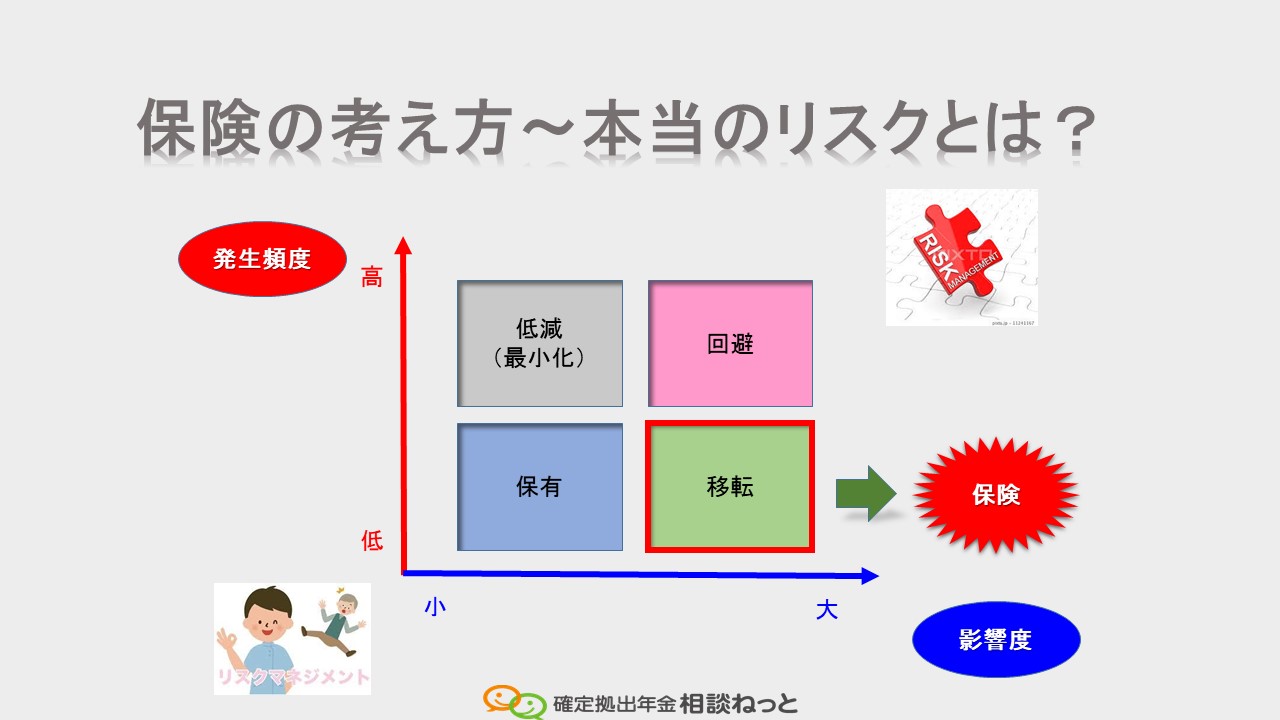

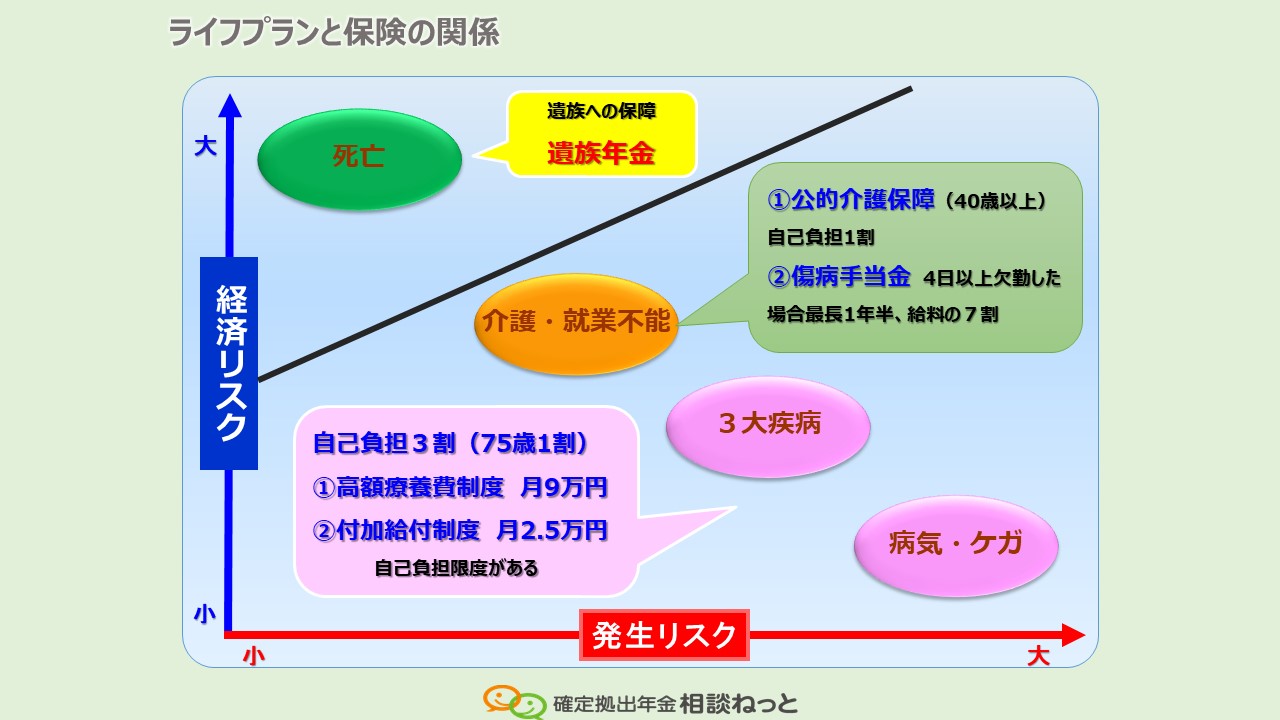

万が一の備え、リスクマネジメントを考える上で、重要なのは経済的で効果的な管理を行うことです。

航太さんにも上の図をみながら説明しました。

縦軸を発生頻度、横軸を経済的な影響度とした場合、発生頻度は低いけど、経済的な影響度が大きい場合に「移転」という考え方で保険を活用して経済的な補てんをする。

例えば、大黒柱の死亡、自動車事故、地震、ガンなど疾病などです。

他も例を上げますと

【保有】

100円ショップで買った皿が割れたとしても経済的な影響度はそれほど大きくないので何の対策を行わない(受け入れるということ)

【低減(最小化)】

損失防止や軽減のため未然に対策して防ぐ。(ウイルスソフトをパソコンに導入し定期的にバックアップする)

【回避】

損失の発生をそもそもなくしたり限りなく少なくする。(怪しいと思った金融商品は初めから買わない、自動車事故を避けるために歩道のある道を歩く)

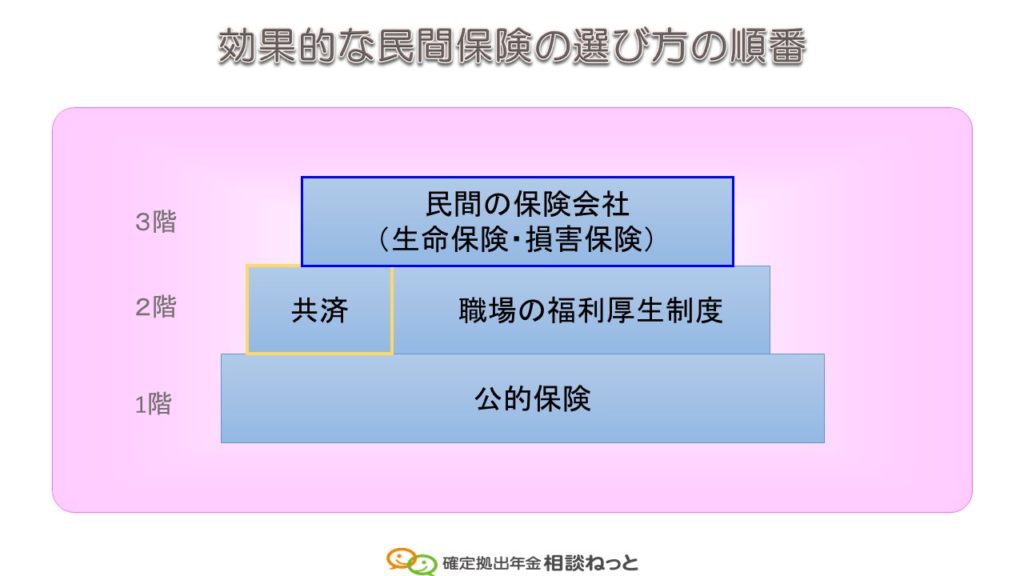

●公的保険と民間保険の役割

民間保険をどうする? と考えるときにはやはり制度を使う順番が大事になってきます。国の保障や、公的保険制度を無視することはできません。具体的には、死亡保障にも共通しますが、強制的に払っている公的年金や健康保険制度を基本に考えた上で、公的な保障で用意できない部分について民間の保険会社で用意する(契約する)という考え方です。

また、公的保険と民間保険の関係を3階建ての建物に例えた場合、1階部分は公的な保障制度に、民間の保険は3階部分になります。そして2階が職場や所属している団体等の福利厚生制度や各種共済になります。

この2階部分については、制度としての種類が異なったり、制度自体の有無によって変わりますが、今回の航太さんの会社でも用意いただいた資料から、会社で用意されている グループ保険 であったり、会社の 健康保険組合が独自に行っている「付加給付制度」などがあります。

3階の民間の保険会社は、生命保険と損害保険にわかれますが、会社がことなれば保険料から保障内容まで詳細が変わりますので、複数の会社を比較して自分にあった商品を選ぶことが大事になってきます。

公的保険を考えた民間保険の選び方とは?

民間保険の保障を考える場合に、公的保険と職場の福利厚生制度は、 死亡保障と医療保障それぞれ分けて 考えた方がわかりやすいかと思います。それぞれ見ていきましょう。

●死亡保障について

航太さんに万が一があれば、公的保険から遺族年金が奥様に支給されます。

ポイントとして、

➀いくらの金額が

➁いつまで払われるか

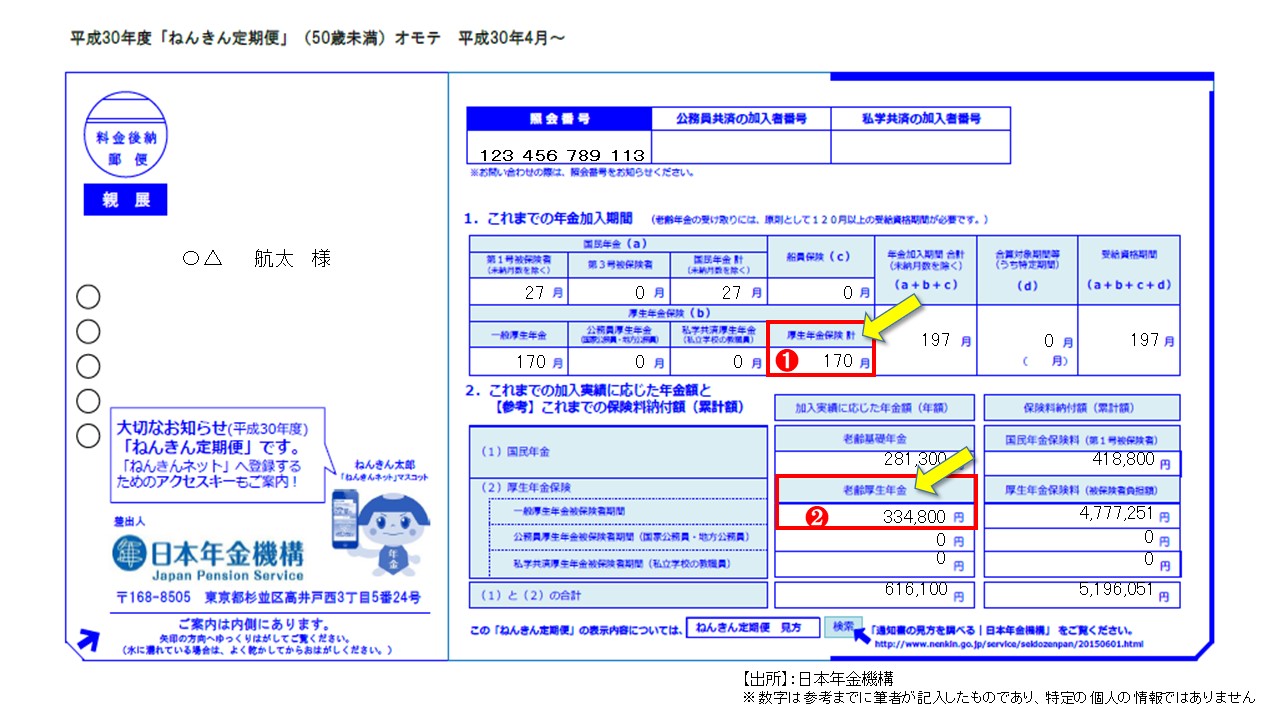

をご持参いただいた平成30年度のねんきん定期便(ハガキ)でお伝えしました。

航太さんの場合は以下のようになります。

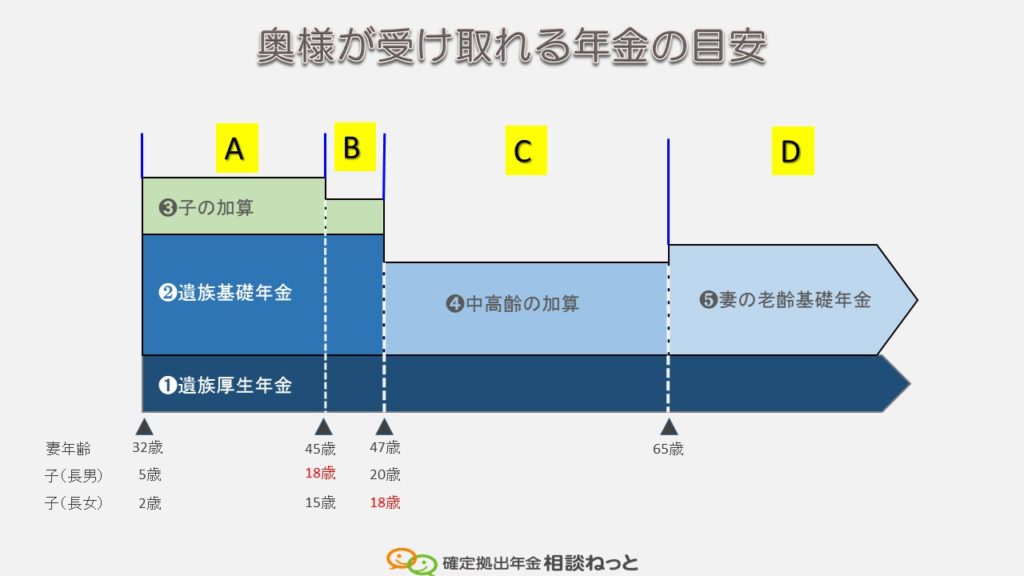

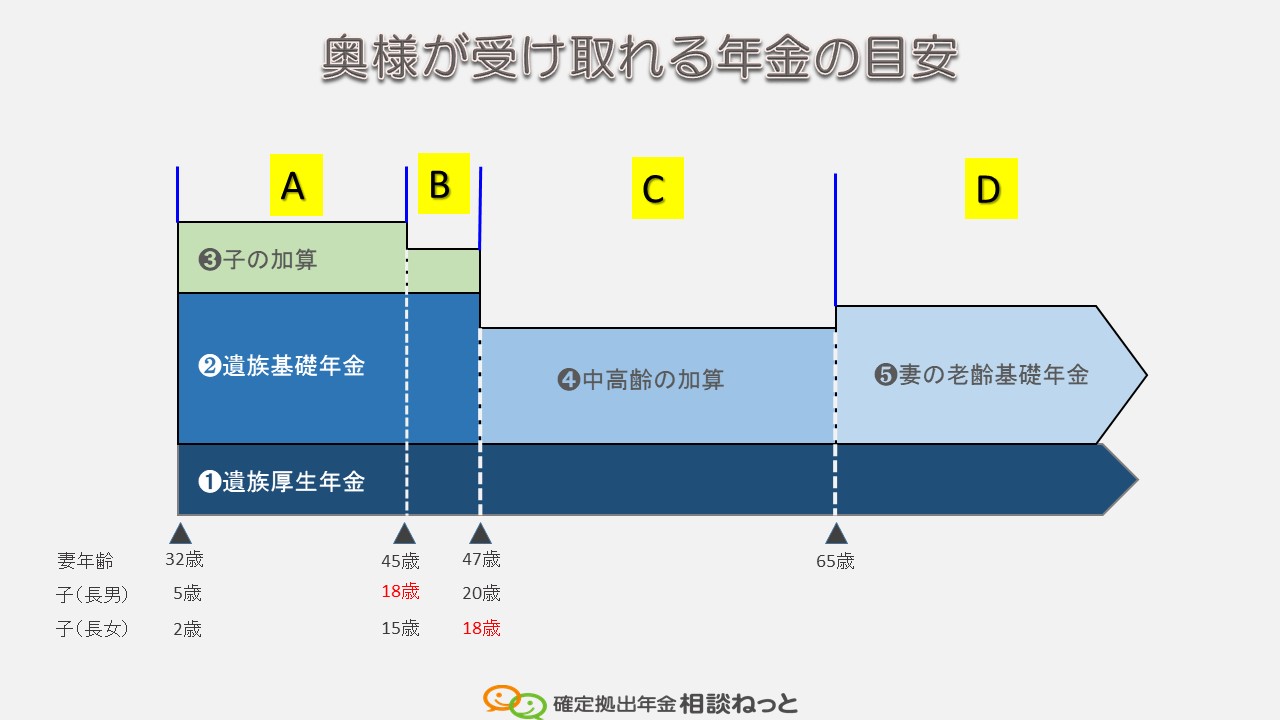

下の図の仕組みとねんきん定期便を用いながら説明いたします。

①遺族厚生年金です。

一生涯の終身年金です。もらえる金額は老齢厚生年金の(ねんきん定期便の➁)4分の3です。(75%)

注意点は、厚生年金の期間が25年(300ヶ月)未満の場合は、25年(300ヶ月)で計算される点です。航太さんの場合、厚生年金の期間が25年(300ヶ月未満)なので(ねんきん定期便の➀)以下のように計算されます。

◆334,800(➁)円÷170ヶ月(➀)×300×3/4≒443,100円

②遺族基礎年金です。

◆779,300円/年額

③子の加算

高校生以下のお子さんがありの場合は子の加算が支給されます。

※「子」は18歳到達年度の末日までにある子(1級、2級障碍者は20歳未満の子)が該当します。

高校生を卒業したら支給されない年金ということになります。航太さんの場合はお二人お子さんがいるので

◆448,600円/年額 (長男が高校卒業するまで)

◆224,300円/年額 (長女が高校卒業するまで)

が支給されます。

④中高齢の加算額

遺族基礎年金を受給できない妻が、40歳から65歳になるまでに間、遺族厚生年金に加算されます。遺族基礎年金の4分の3が支給されます。

◆584,500円/年額

⑤妻自身の老齢基礎年金

◆779,300円/年額 (国民年金の保険料をすべて納めた場合)

受給額の目安として(図のA・B・C・D)

A部分 : 443,100円+779,300円+448,600円=1,671,000円/年額 (月額約139,250円)

B部分 : 443,100円+779,300円+224,300円=1,446,700円/年額 (月額約120,550円)

C部分 : 443,100円+584,500円=1,027,600円/年額 (月額約85,600円)

D部分 : 443,100円+779,300円=1,222,400円/年額 (月額約101,800円)

※65歳以降は妻の老齢厚生年金と遺族厚生年金は併給調整されます

今現在で、どの年金がいくらぐらい支給され、いつまで支給されるか? 航太さん自身も遺族年金について詳しく聞けて納得されています。

あと、勤務先の福利厚生制度として、 会社で団体保険があり、1口は加入しているとの事でしたので民間の保険と比較するために次回の面談で保障内容と保険料を再度検討してみることにしました。民間の保険より保険料が安ければ会社の団体保険を優先されることをおすすめしました。

一方、会社の 団体保険の注意点は退職した場合の取扱い です。

団体保険は、会社(団体)に所属している人が対象ですので、

その場合、 団体保険を継続できるかなど確認することも重要 になりますね。

●医療保障について

すべての健康保険加入者が利用することができるのが「高額療養費制度」です。1ヶ月(月初から月末まで)にかかった医療費の自己負担額が高額になった場合、一定の金額を超えた分が、あとから払い戻される制度で、自己負担限度額は、年齢および所得などにより設定されています。

例えば、医療費の総額が100万円だった場合、3割の30万円を医療機関で支払い、支払った30万円に対して高額療養費制度が適用されることで自己負担限度は93,000円になります。後日、差額の207,000円が払い戻されます(標準報酬月額53万円~79万円の方の場合)。

さらに職場の福利厚生制度を確認しますと、勤務先の会社で、健康保険組合(組合健保)が行っている付加給付

があれば、それは高額療養費制度の上乗せ制度で会社独自の制度です。扶養家族(被扶養者)も対象となります。この付加給付額は会社によって違いますが、航太さんの会社では月額25,000円が限度であることがわかりました。

ただし、厚生労働省が定める先進医療や自由診療の治療代、また食事代や差額ベッド代など対象外となってしまう点に注意が必要です。

以上のような公的保険や職場の福利厚生制度を考えた上で、補完したり、手厚く保障をするために民間の保険を検討することが保険料の無駄を省くことにつながります。

民間で保険を考える場合も、経済的リスクが大きい方から考えた方が合理的 だということです。

つまり、まずは 死亡保障を優先して設計する ことになります。

まとめ

今回は、保障を中心にコンサルさせていただきました。国の社会保険制度、公的保険の勉強や会社の福利厚生制度の確認ができてよかったと仰っていた航太さんですが、確認をすることで無駄が省けるということをご理解いただいてよかったと思います。

日ごろは仕事に忙しく、家計の事は妻に任せっきりで今回は、マイホーム取得に向けてさっそく色々と検討していきたいという事です。

民間の保険も色々な種類があり、保険料も改定になったりと定期的な確認と見直しをすることで家計の見直しにもつながります。

次回は、民間の保険で死亡保障と医療保障など具体的に提案を複数比較しながら検討するようになりました。お子様の教育資金、住宅、老後とこれからも色々と相談したいということでまずは保険の見直しからスタートしていくことになりました。

航太さん、奥様お疲れ様でした!