ご相談者様 DATA

【年齢】 真司様(50歳)

【職業】 会社員

【性別】 男性

【家族構成】 夫・(真司様50歳)・妻(万里子様50歳)・子(洋子様20歳)

相談しようと思ったきっかけ(アンケート抜粋)

私の勤務している会社の厚生年金基金が解散するという手紙が来ました。詳しいことはまだよくわかっていないのですが、どうも選択肢があり一時金としても受け取れるとか。せっかくまとまったお金が入るので、住宅ローンの返済に充てるか、娘の大学の費用に充てるか。でも使ってしまうと、もしかして何か不利益を被ってしまうんじゃないか不安でもあります。知識もあやふやでどのように使ったらいいのかわからなくて悩んでいたら、インターネットでファイナンシャルプランナーの竹内美土璃さんのサイトを見つけました。法律事務所にお勤めということもあり安心できるので相談に来ました。

ご相談内容

私は、勤務している会社の厚生年金基金に加入していました。年金のことはよくわからないのですが、その基金が解散することになり、まとまったお金が入るようです。臨時収入なので、私は家族で旅行がしたいと思っていますが、妻は娘の大学費用に充てたり、住宅ローンの返済に回したりしたいと言っています。せっかくの臨時収入なので、有効に使いたいと思いますが、何に使ったら効率的なのかわかりません。しかし同僚の中には、今受け取ると損だぞ!という声もあり一体どうしていいやら・・・そんな時にファイナンシャルプランナーの竹内美土璃さんのサイトを見つけ、何かいいアイデアをもらえないかと思い、相談に来ました。

相談でお話しした内容

真司様、万里子様、本日はようこそお越しくださいました。ありがとうございます。

さて、せっかくの臨時収入なので、有効的に使いたいというお気持ちよく分かります。

ところで、厚生年金基金は何の目的で積立をしようとしていたかご存知ですか?まずは、厚生年金基金の「目的」からお話をさせていただきます。

1 厚生年金基金の目的は?

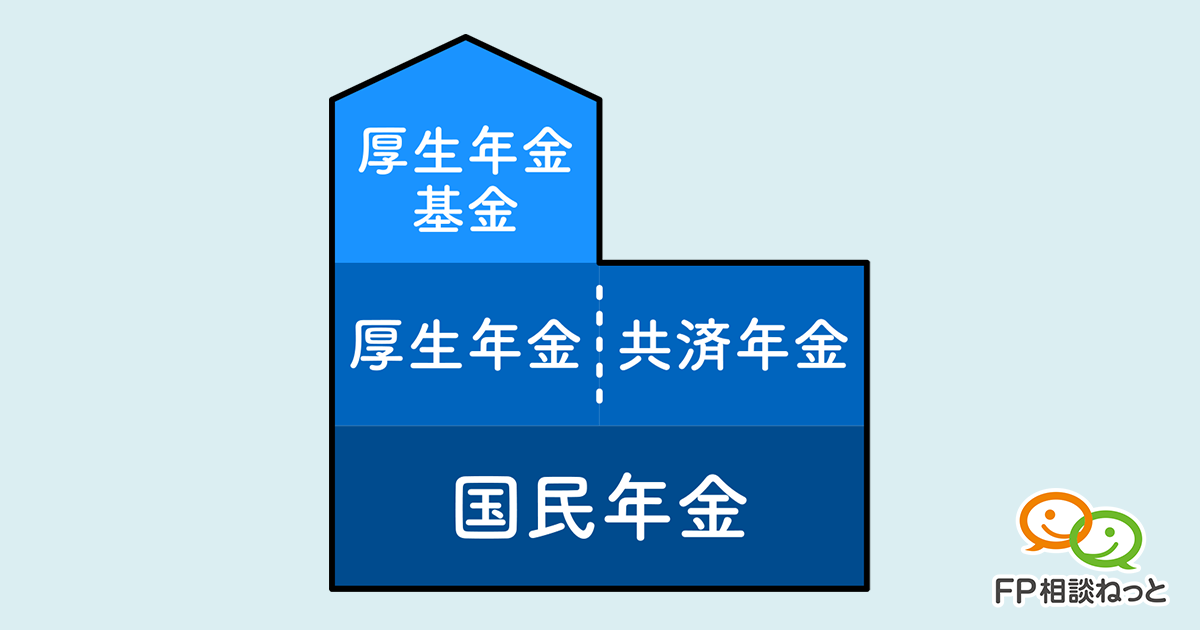

厚生年金基金は、年金制度では3階建てと言われる部分の企業年金のうちの一つになります。つまり、老齢基礎年金、老齢厚生年金の上乗せ部分として、私たちの老後の生活をより安定させるためにできました。厚生年金基金はすべての会社にあるわけではなく、より福利厚生の整った会社の社員さんのみがいただける老後の上乗せ保障です。そうですね、「老後の生活を、より安定させることが目的」、ここがポイントですね。

2 厚生年金基金のしくみ

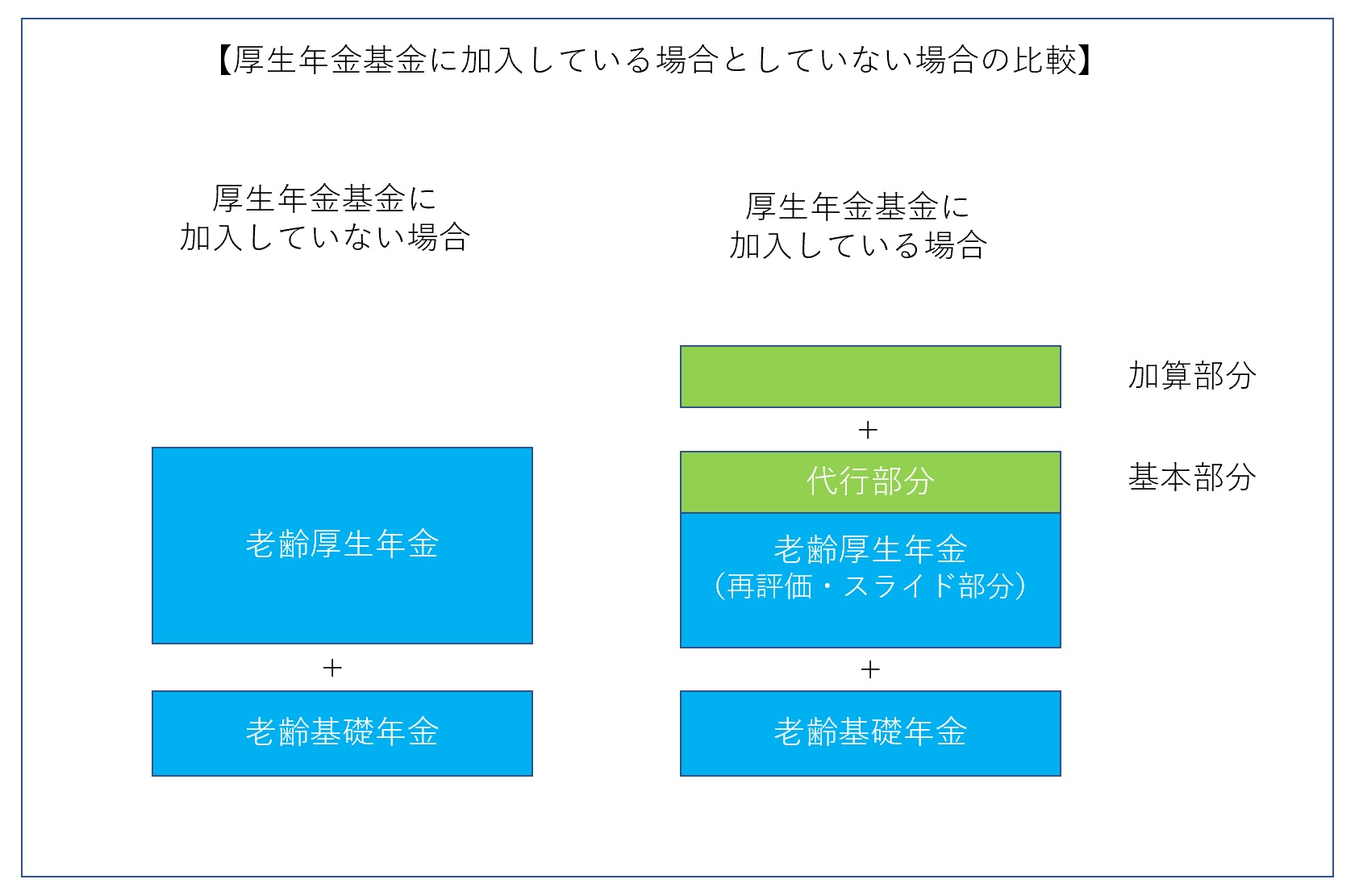

そもそも厚生年金基金は、厚生年金の一部を借り受け、さらに企業が一部お金を出して、それを元に運用をしてお金を殖やし、従業員のみなさんの退職後の生活がより豊かなものになるようたくさんの年金をお渡しするつもりで作られました。しかし、バブル崩壊後、その多くの基金の運用がうまくいかず、危機的状況になりました。厚生年金から借り受けた「代行部分」ですら元本が割れてしまったので、継続運営が困難となり解散や返上という形になりました。

御社の基金の解散の詳細はわかりませんが、まとまったお金が入るのであれば、そこまで運用はひどくなかったのでしょうね。今回の一時金は、上記の図でいうと、「加算部分」というところで、文字通り国の年金に加算される会社からの年金になります。

3 厚生年金基金解散における残余財産について

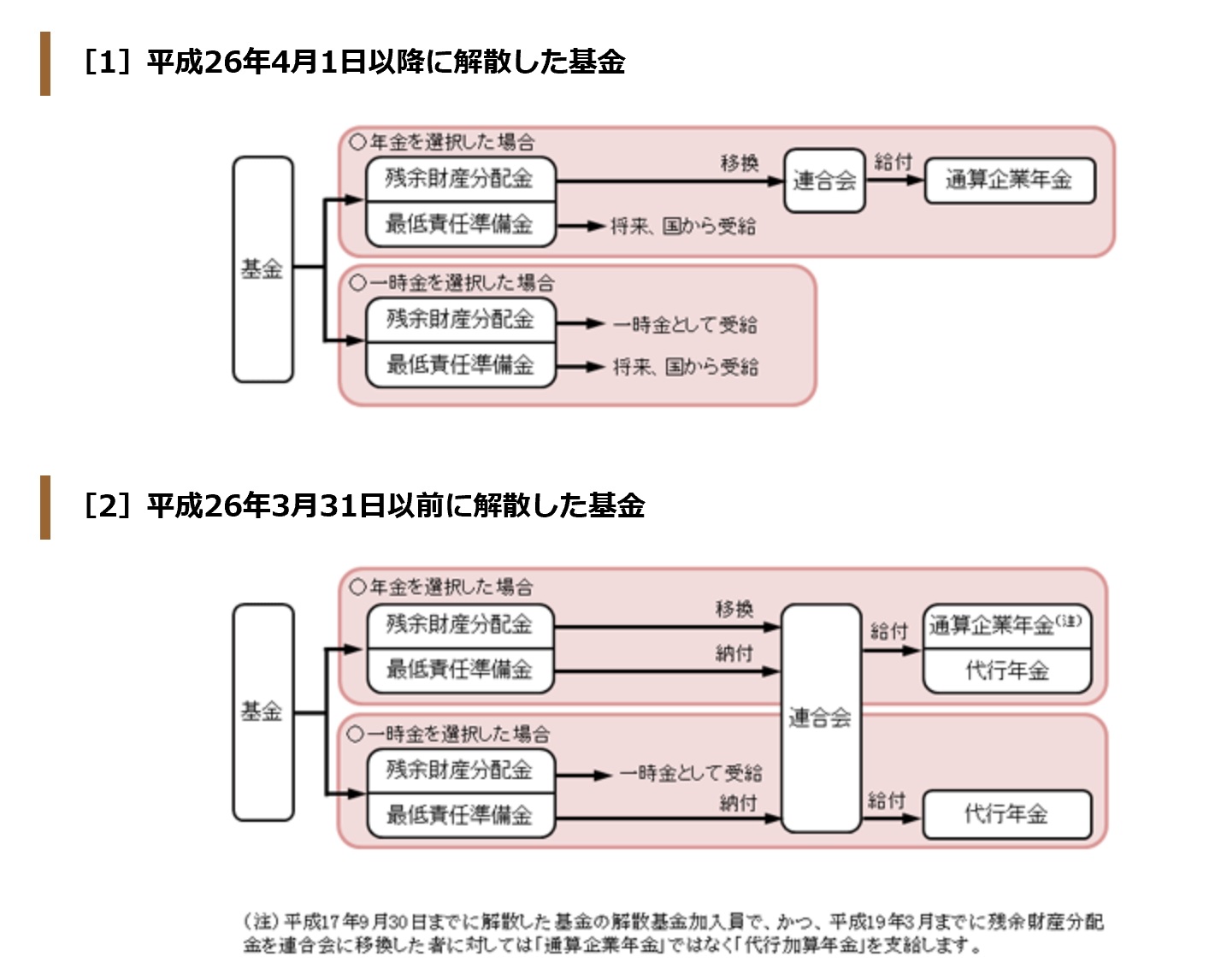

真司様の場合、一時金は、残余財産から支給されます。残余財産とは、厚生年金基金の年金資産から、国へ返還する代行部分の額である最低責任準備金を差し引いたものです。一時金をもらえるとおっしゃっていましたが、おそらく基金から送られてきたお手紙には、個人で残余財産の割り振りができると書いてあったはずです。残余財産の分配方法としては、

- 選択一時金

- 一時金

- 年金(確定拠出年金か確定給付年金)

の3つの選択方法があります。

- 選択一時金の場合、解散時に分配されるため、本来もらえるはずの金額の半分近くしかもらえません。

- また、一時金の場合は、残余財産が確定された後に分配されることになるので、選択一時金よりも多くもらえます。

- 実はこの他に、確定拠出年金(DC)や確定給付年金(DB)へ移換して年金給付に回す場合もあります。

もし、解散後基金がにDCやDBを用意していない場合は、さらに2つの方法があります。

1つは、各事業所単位で、DCやDBを作ったり、中小企業退職金共済へ移換する方法です。

2つめは、下記の図の通り、企業年金連合会へ移転して連合会から一元的に年金給付をする方法です。この場合は連合会の運営する通算企業年金になります。通算企業年金はDBです。この場合、もし仮に、ご自身でDCをしたいのであれば、通算企業年金に移行し、3ヶ月以内に個人型DC(iDeCo)に移換すれば、DCをすることも可能です。直接iDeCoには移せないのでご注意ください。

真司様は、実はこのような3通りの受け取り方が選択できたと思われますが、基金や会社が厚生年金基金の解散に伴う一時金の受け入れ方針によって方法が変わってきます。

【出所】企業年金連合会より

4 厚生年金基金の解散のとらえ方

以上のことから考えると、秋に戻ってくるお金は臨時収入ではなく、老後のお金になる予定だったものが、一時金として受け取るだけになるのがわかります。よって、秋に戻ってくるお金は将来年金でもらうはずだったお金を前倒しで受け取るということなので、使い途としては、「将来の老後の資金」として使った方がいいのではないでしょうか?

ちなみに、これは一時所得になりますので、来年の2月に確定申告をしてください。所得税を払う必要があることを覚えておいてくださいね。

ここまでのお話を聞いた真司さんは、驚きを隠せませんでした。「私だけでなく、会社の従業員のほとんどは臨時ボーナスだと思っています。けれど、実は、将来もらえたはずの年金がもらえなくなって、しかも所得税まで払わないといけないんですね。知りませんでした。想像していたことと違う展開になってきたので、とても不安です。」とおっしゃっていました。

5 代行部分の年金はどうなるの?

では、本来は厚生年金に位置づけられている代行部分の年金はどうなるのでしょうか?代行部分は、厚生年金の一部を厚生年金基金に預けて運用していたわけで、厚生年金基金が解散した時には、通常であれば厚生年金に戻さなければなりません。真司さんの場合、65歳の年金受給時には、いくらあるのか、どういう形で支払われるか、わからないですよね。

もちろん、「代行返上後」の厚生年金については、全額国から支給されます。ねんきん定期便にも代行返上後の金額は記載されてきます。手続きがすべて完了してからですので、真司様の場合は、来年のねんきん定期便に反映されるかもしれませんね。

しかし、代行部分が返還されていても厚生年金基金の手続き上の都合で、連合会から支払われる場合もあります。

この金額は人それぞれ違うので、個人個人で問い合わせた方がいいということです。厚生年金基金加入期間の年金については、お近くの「年金事務所」か「ねんきん定期便専用ダイヤル0570-058-555」でご確認することができます。

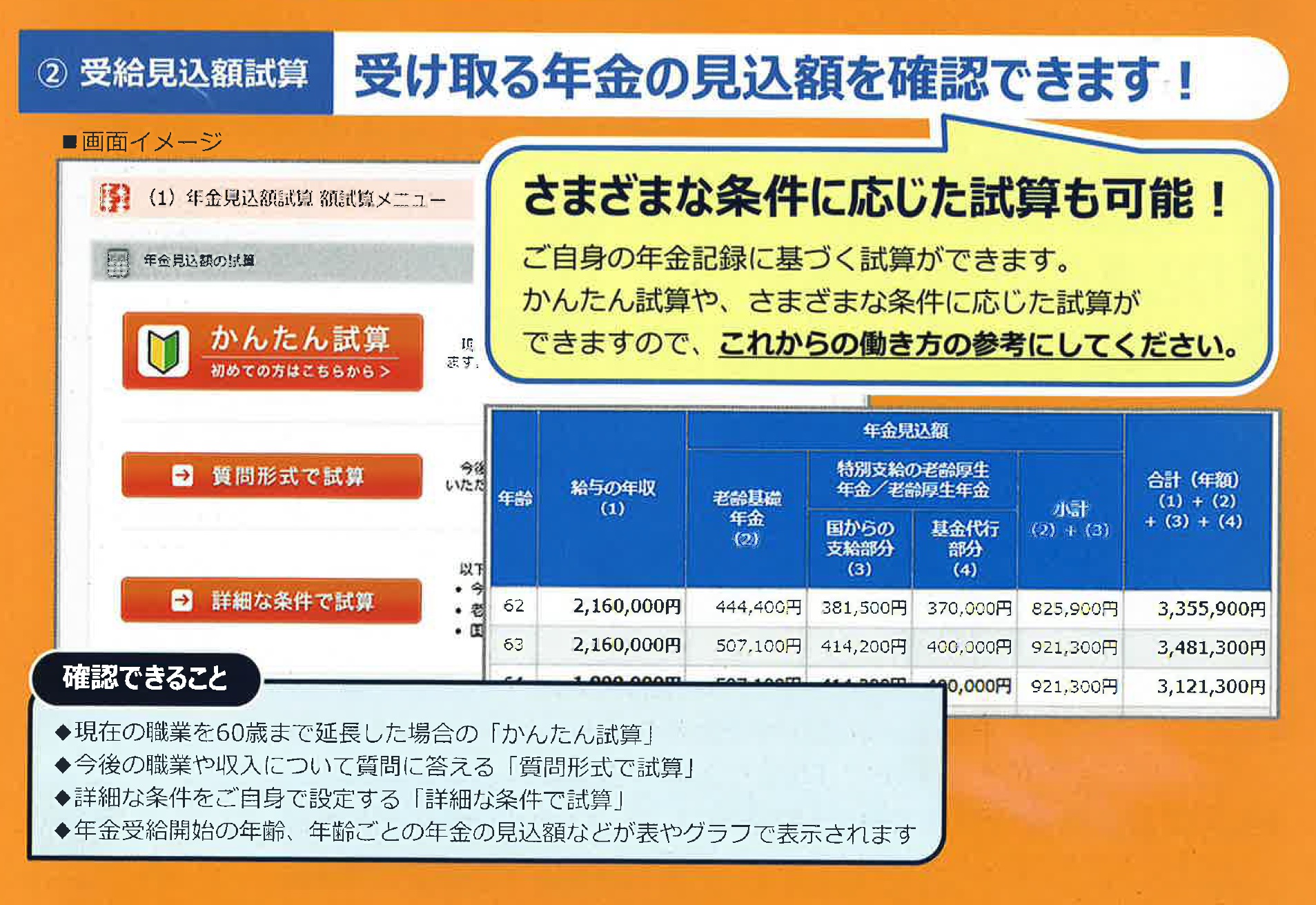

なお、厚生年金基金でもらえる金額を知りたい場合は、ご自身の厚生年金基金に確認するか、ねんきんネットに登録すれば、そちらから追っていくことも可能です。

図のように、ねんきんネットで情報を入れていくと、国からの支給部分と基金代行部分と見ることができます。

【出所:厚生労働省・日本年金機構のパンフレットより抜粋】

厚生年金基金が解散になり、その分将来の年金額が減ってしまったということはご理解いただけたと思います。一時金がもらえたといって喜んでいてはいけません。

6 次にやらなければならないことは?

会社が厚生年金基金をやめてしまったということは、会社任せにしておけなくなったということ。つまり、自分の将来は、自分で何とかしていかなくてはいけないということです。会社をリタイアされた元上司の方々は、結構余裕な生活をしているけれど、厚生年金基金の上乗せ部分がもらえなくなってしまうことを考えれば、その分は自助努力が必要だということはわかりますよね。

真司様の場合は、既に受け取り方法を一時金として選択してしまいましたが、もう間に合わないというわけではありません。ご安心ください。その一時金を老後に使うよう、NISAやつみたてNISAなどを利用することも可能です。今後については、会社の制度により金額は変わりますが、真司様も個人型確定拠出年金であるiDeCoに加入することもできますので、落胆されなくても大丈夫です。

まとめると、iDeCoやつみたてNISAなどの国の優遇制度を上手に使って、ご自身の老後の備えをしてくこと。それが、ご自身の将来の安心安全を手に入れるための一番の近道です!

真司さんご夫妻は、将来のためにiDeCoやつみたてNISAを使って資産形成をしていくことにされました。次回の打合せは、将来の生活費がいくらいるのか、そのためにいくら貯蓄をしていくのかを決めたいと、ライフプラン作成の予約を取っていかれました。引き続きサポートをさせていただきます。

7 相談を終えて・・・

厚生年金基金の解散の真の意味がわかり、臨時ボーナスと喜んでいたことを恥ずかしく思い、同時にこのままではいけないんだということを強く思いました。本当の意味である、「年金が減る」ということを理解できたので、次にやることがはっきりしてきました。ありがとうございました。