※この記事は2023年までの旧NISAについて書かれています。

ご相談者様 DATA

【年齢】40才

【職業】セミナー講師

【性別】女性

【家族構成】配偶者、子ども1人

相談しようと思ったきっかけ(アンケート抜粋)

以前青山FPにiDeCoについて個別相談を受けさせていただき、iDeCoを始めることができました。iDeCoでの投資は教えていただいた国際分散投資なので、労力もかからずとても楽に始めることができました。

しかし、iDeCoは積立てなので、いま少しある余裕資金(約600万円)を一括で投資する方法はないかと思っていました。

ご相談内容

NISAというのは聞いたことがありました。NISAの他につみたてNISAというのがあるそうですが、どのように違うのでしょうか。また、どちらがいいのでしょうか。

ご相談でお話しした内容

<iDeCo、NISA、つみたてNISAの特徴と違い>

ご相談者様は、既にiDeCoを始めておられました。これから少しまとまったお金を運用するためのベストな方法を知りたいとのご希望でした。

まず、iDeCo、NISA、つみたてNISAのそれぞれの特徴と違いについてご説明させたいただきました。

iDeCo、NISA、つみたてNISAに共通のメリット

まず、iDeCo、NISA、つみたてNISAに共通したメリットは運用して生まれた利益に課税されないということです。

一般の口座だと、利息や売買益に20.315%の課税がされてしまいます。しかし、これらの口座を使えば課税されずに済みます。これは、資産運用にあたっては大きなメリットです。

また、NISAとつみたてNISAは、名前に同じNISAが付いていることからもわかるように共通点の多い制度です。

両者とも払出は自由です。いつでも売却することができます。

短所も共通しています。未使用非課税枠は繰り越せない、途中売却枠は再利用できない、損益通算はできないといったデメリットが共通しています。

iDeCo、NISA、つみたてNISAの異なる点

さて、それぞれの制度が他の制度と異なっている点はどこでしょうか。

iDeCoの最大の特徴は所得控除が適用されることです。所得税を払っている人は、まずはじめにこの制度を利用できないかを検討されるといいでしょう。残念ながら、NISAやつみたてNISAにはこのメリットはありません。

更に、非課税の枠が異なります。

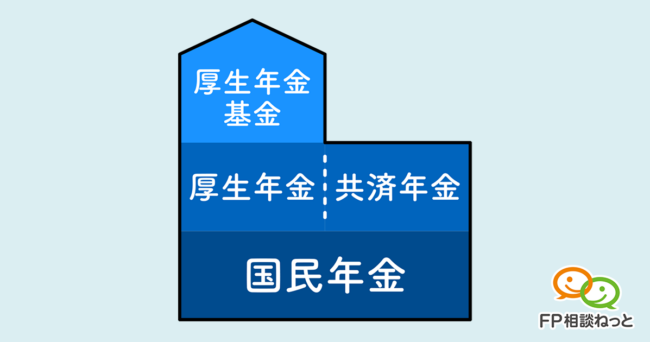

NISAは5年間で最大600万円、つみたてNISAは20年間で最大800万円の非課税枠です。それに対してiDeCoでは、年間の非課税枠は14.4万円~81.6万円(国民年金の区分によって異なる)とさほど大きくないものの、60歳になるまで非課税枠が累積して増えていくので非常に大きな非課税枠を使えることになります。20歳から60歳まで続けた場合、非課税枠は576万円~3,264万円と非常に大きな枠を確保できます。

それと、これはあまり注目されていない特徴なのですが、iDeCoの口座内では課税されず自由に商品を入れ替えることができます。

最初は様子がよくわからないのでバランス型のファンドを入れていたんだけれども、慣れてきたらやっぱり大きなリターンの期待できる先進国株のインデックスに連動する投資信託に変えたくなったというような場合、課税されずにバランス型ファンドを売って先進国株インデックスファンドを買うことができます。ファンドによっては売却時に信託財産留保額という手数料を取られるものもありますが、手数料の不要なものを選んでおけば手数料もとられません。

NISAやつみたてNISAは途中売却するとその空き枠は再利用できなくなります。売却する前の時点で既に枠がいっぱいになっていた場合、売却後に買いなおそうとすると課税される一般口座で買わなければならないことになります。

もうひとつの違いは、投資できる商品です。NISAでは投資信託の他、ETFや株式やREITにも投資できます。つみたてNISAでは、金融庁の認定した投資信託とETFだけとなっています。iDeCoでは投資信託の他に預金を使うことができます。現在は金利の水準が歴史的に低いという状況のためiDeCo口座の中で預金をするのはほとんどメリットがありませんが、金利水準が上がってきたらこの口座内で預金をするメリットも出てくるものと思われます。

iDeCoに比べてNISA(NISA、つみたてNISA)特有のメリット

ここまで聞いてくると、iDeCoのいいところばかりで、NISAにメリットはないのではないかと思われてしまいそうですね。でも、大きなメリットがあります。

iDeCoの大きなデメリットは60歳まで払出できないという点です。老後資金を作るという目的のためには、途中で払出できないというのは大きなメリットともいえますが、5年、10年程度の貯蓄を目的とする場合にはデメリットとなります。これに対して、NISAやつみたてNISAはいつでも自由に払出することができます。大きなメリットです。

つみたてNISA特有のメリット

つみたてNISAでは、金融庁のお墨付きのある投資信託、ETFしか投資の対象とすることができません。しかし、投資初心者でどれを選んでいいかわからないという方にとっては、商品を選びやすいというのはメリットともいえます。

NISA特有のメリット

これに比べて従来からあるNISAの最大の特徴は、投資対象となる商品の範囲が非常に広いという点です。

金融庁のお墨付きはありませんが、各金融機関がさまざまな商品を取り揃えています。投資信託やETFだけでなく株式やREIT(不動産投資信託)や商品や債券に投資する投資信託にも投資することができます。株式に投資できるという点は、iDeCoやつみたてNISAにない大きなメリットといえます。

<iDeCo、NISA、つみたてNISAのどれがいいの?>

ご相談者様は、これから少しまとまったお金を運用するためのベストな方法を知りたいとのご希望でした。

まとまったお金を投資するために最適のものはNISAです。

iDeCoもつみたてNISAも積立てを前提としているため、iDeCoでは年間14.4万円~81.6万円、つみたてNISAでは年間40万円までしか枠が確保できません。

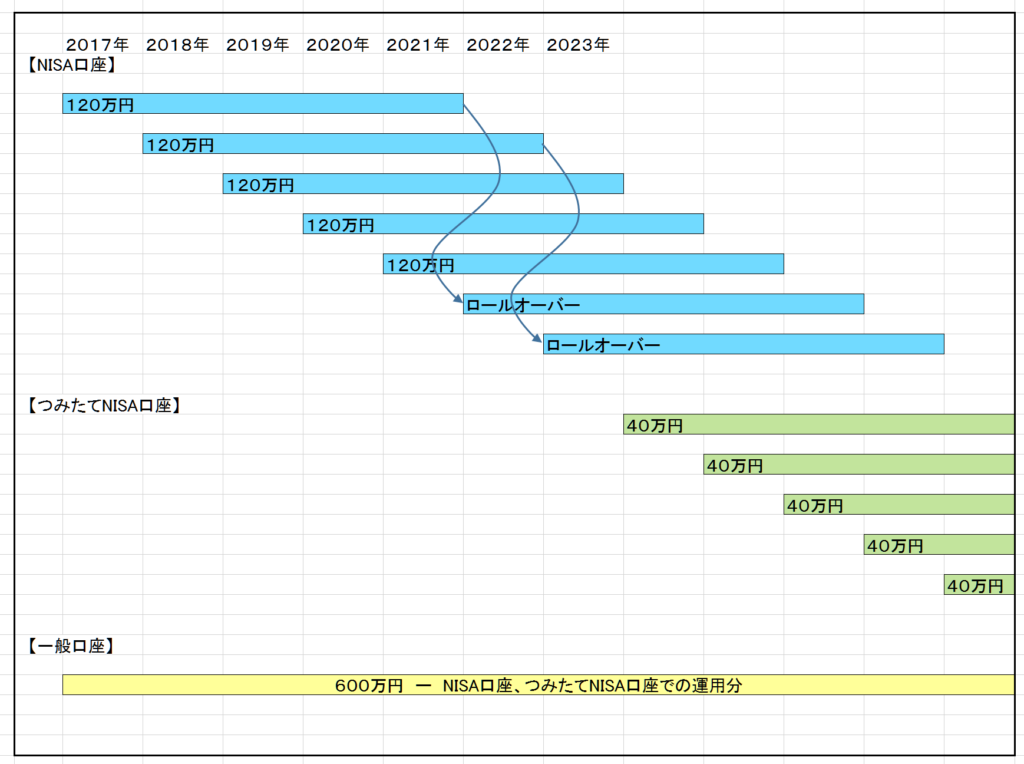

NISAであれば年間120万円まで非課税枠が確保できます。

2023年開始が最後となりますが、それまでは毎年120万円の非課税枠が確保できます。

以上のような特徴を勘案して、ご相談者様には以下のようなご提案をさせていただきました。

まずは、120万円のNISA枠をいっぱいに使って、残額を一般口座で運用します。

ロールオーバー可能な間は、NISA枠の期限到来時に次のNISA枠にロールオーバーします。

2024年からは、つみたてNISA枠を使っていきます。

商品としては、例えばiDeCoでは先進国株や新興国株連動のインデックスファンドを中心としたポートフォリオを組み、NISA枠では利益が取れる可能性の高い先進国株インデックス連動の投資信託を、一般口座では少しリスクをとって内外の割安株を入れてみることをご提案させていただきました。

※従来NISAでのロールオーバー時には、120万円の上限があったが、平成29年度税制改正によって見直され、上限額が撤廃される。

http://www.fsa.go.jp/news/28/sonota/20161222-1/01.pdf

今後も適時ご相談にお越しいただき、ご資産全体のポートフォリオの見直しなど長期の資産形成アドバイスをさせていただく予定です。