ご相談者様DATA

【年齢】礼子様43歳

【職業】女性

【性別】マナー講師

【家族構成】息子(中学生)

相談しようと思ったきっかけ(アンケート抜粋)

離婚をするときに、竹内美土璃さんの夫婦問題カウンセリングを受けました。竹内さんのアドバイス通り、「経済的自立」のため仕事を見つけ、自分で稼ぐことができ、自信がつきました。

離婚を決意する際は、まだまだ将来のことを考える余裕すらなかったのですが、仕事が軌道に乗ってきてきたら、老後のことも心配になってきました。竹内さんから、「今の状況を点で見るのではなく、線で考えてね。」と何度も言われ、将来のことはずっと気になっていました。今はフリーランスでマナー講師をしています。今度は、年金等を含め、この先の私の将来について、竹内さんにアドバイスいただきたいと思い、相談に来ました。

ご相談内容

39歳で夫と離婚をした後、私はマナー講師として息子を育ててきました。離婚の際、財産分与で夫から自宅マンションをもらい、息子が22歳で大学を卒業するまでは夫から養育費をもらえますので、私の仕事の収入と合わせると十分生活ができます。その節は適切なアドバイスをいただきましてありがとうございました。

生活が安定してきたら、今度は老後のお金について不安になってきました。「私の老後はお金がいくら足りないんだろうか?」そして「子どもに迷惑をかけたくない!」と思っています。今まで本当にお金のことは(元)夫任せだったので、年金をはじめ何ひとつわかりません。今の状況から、今後どうしたらいいか教えてほしいので、色々とアドバイスをいただけたら嬉しいです。

お話した内容

礼子さん、この度はまた、また私を選んでくださってありがとうございます。

お仕事も順調なようで、頑張りましたね。私も安心いたしました。よかったです。

ようやく、「ご自身の『今』から『将来』に向けて頑張ろうと思われている」ということでしたので、一緒に見ていきましょう!

さて、今回は、礼子さん自身のこれからの将来についてのご相談ということですね。

それでは、礼子さんの現状からまずはお話して、問題点、解決方法という順番でお話をさせていただきます。

礼子さんの現状

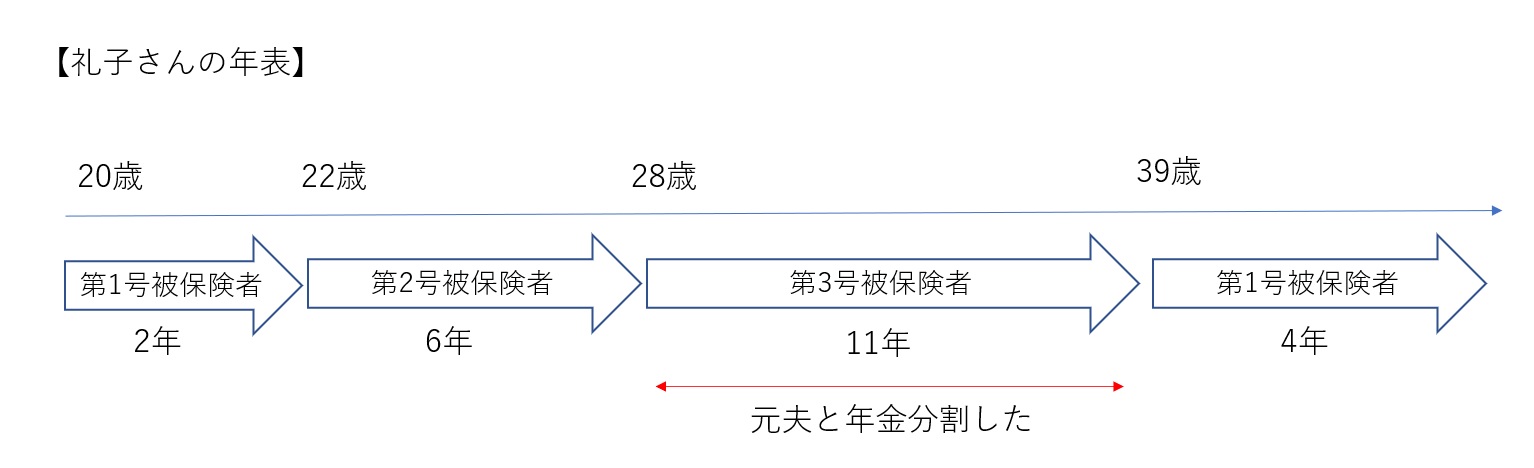

礼子さんの年金年表

礼子さんのお話を年表という形でまとめてみました。

礼子さんは、学生納付特例も使われずに20歳から国民年金をお支払いになっています。この時は、第1号被保険者です。

そして、22歳で就職され第2号被保険者になりました。

さらに、28歳でご結婚されたのを機にお仕事を辞め、第3号被保険者になりました。

第3号被保険者は、会社員又は公務員の妻で、国民年金保険料を支払わなくても、第2号被保険者であるご主人が代わりに支払ったとして認められるものです。

その後、39歳で離婚をされ、第1号被保険者となっています。

年金で考えると、第1号被保険者の間は、国民年金のみ、第2号被保険者はご自身の国民年金と厚生年金、第3号被保険者の間はご自身の国民年金と、離婚時に年金分割(※)で得た婚姻期間11年分のご主人の厚生年金の半分となります。

※年金分割とは、離婚した時に、厚生年金の標準報酬を夫婦間で分割することができる制度です。平成19年4月以降に離婚した場合、夫婦間の合意により、婚姻期間中の夫の厚生年金を分割することができます。平成20年5月以降に離婚した場合、夫婦間の合意がなくても平成20年4月以降の第3号被保険者期間については、夫の厚生年金の1/2を分割できます。

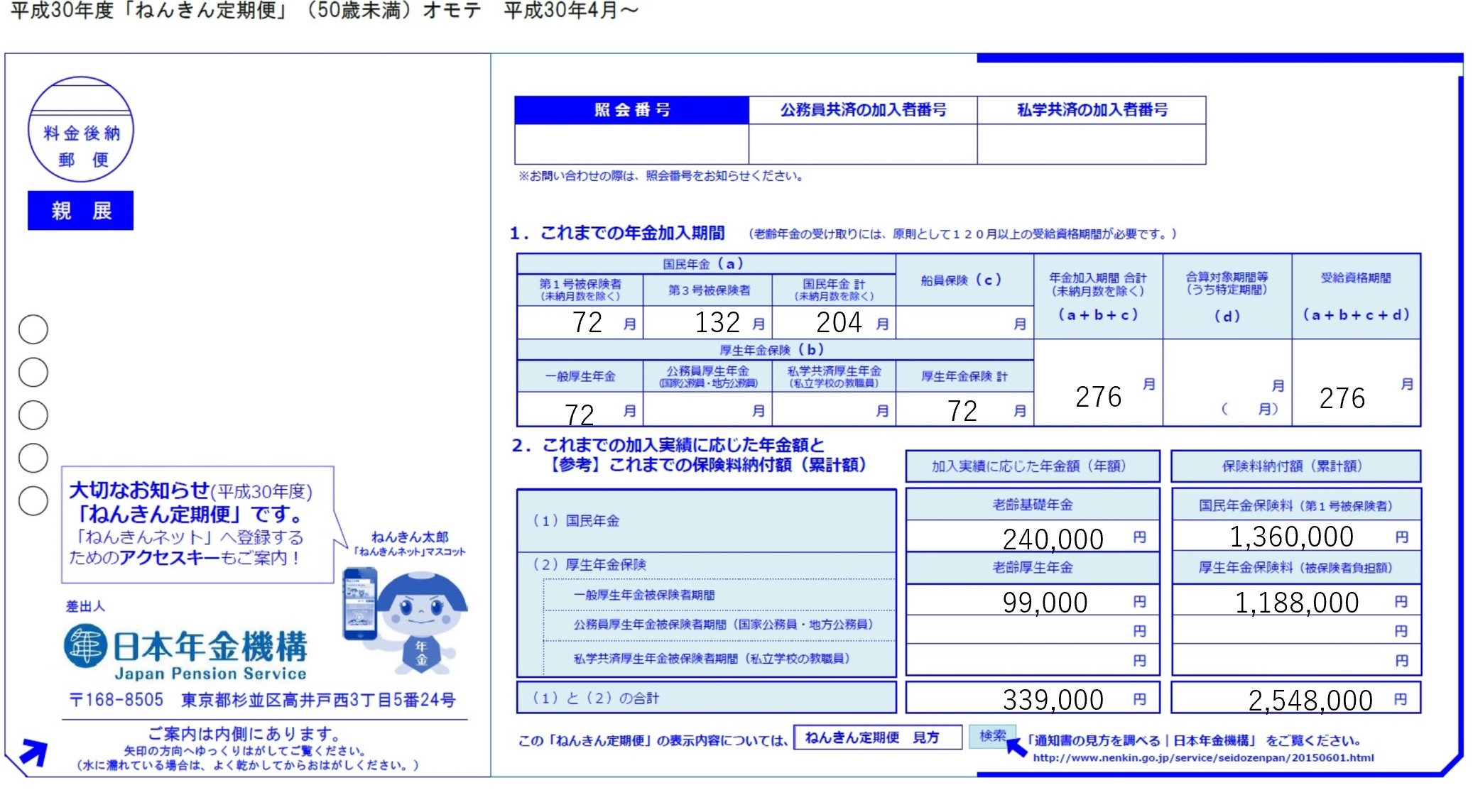

それでは、ねんきん定期便を見ながら、具体的な数字で見ていきましょう。

【出典】日本年金機構(数字は筆者が説明のために概算で書き加えたものです)

上のねんきん定期便が礼子さんのねんきん定期便になります。これを見ると、年金分割をしたのに、国民年金の保険料納付額と厚生年金保険料の納付額が少ないと思いませんか?思っていた以上に少なかったと思います。

50歳未満のねんきん定期便には、実際に礼子さんが支払った年金しか載ってきません。すなわち、礼子さんが会社員のご主人と結婚されていた11年間は、年金分割として載ってこないのです。だから、年金分割の手続きをしても、60歳になったらいくらもらえるかは、現時点ではわかりません。

将来もらえる年金はいつになったらわかるの?

50歳以上になったら、ねんきん定期便で見ることができます。今度は下記の赤枠の所に、年金分割後の金額が反映されたものが掲載されてきます。それまでは、具体的な金額はわからないのです。

【出典】日本年金機構(赤枠は筆者が説明のために書き加えたものです)

では、ねんきんネットはどうでしょうか?ねんきんネット(https://www.nenkin.go.jp/n_net/)に登録するとご自身の年金を調べることができます。

ただ、こちらについても、ご自身で支払ったものしか情報が載ってきません。つまり、第3号被保険者期間についての金額や、年金分割された金額は載ってきません。

もう一つ、年金事務所というのがあります。年金分割の手続きはこちらで行います。ただ、年金事務所(http://www.nenkin.go.jp/section/soudan/index.html)で情報提供されるものは、下記の2つです。

- 分割の対象となる期間となる夫婦それぞれの納付記録

- 分割の割合の範囲

こちらについても、具体的にはそれぞれの標準報酬額がいくらだったかがが提供されるだけで、納付額は出てきません。

なので、現在、礼子さんは、65歳になったら下記の年金を受け取ることができるか、わかる範囲内で計算をしていきましょう。

年金を計算してみる!

ねんきん定期便に書かれている金額

これは第3号被保険者期間以外のもので計算されています。

老齢基礎年金…24万円(年金分割による加算額含まない)

老齢厚生年金…10万円(年金分割による加算額含まない)

合計…34万円…(1)

第3号被保険者期間だったもの(11年)

老齢基礎年金については、1年あたり約2万円で老齢基礎年金を計算することができます。

老齢基礎年金・・・2万円×11年=22万円

老齢厚生年金・・・不明(+α)

合計・・・22万円+α・・・(2)

これは、今までかけてきた年金で、65歳から受け取れる年金見込み額を計算したものになります。

これから作っていく年金

礼子さんは現在43歳なので、60歳までにはあと17年残っています。このまま第1号被保険者でいるとした場合、老齢基礎年金については、17年加入により1年あたり約2万円の老齢基礎年金を増やすことができます。

2万円×17年=90万円…(3)

よって、礼子さんがこのままの生活をしていた場合、65歳になった時に受け取ることができる年金は、

(1)+(2)+(3)=90万円+α(離婚分割分)となります。

少ないとお感じですか?実は、これから更に年金額を増やすことも可能なんですよ。

何にも手を打たなかった場合は、年間約90万円+α(離婚分割分)のまま、ということです。これではちょっと生活が苦しいですね。解決方法として、2つのご提案をさせていただきます。

ご提案

厚生年金に加入する

まず一つ目は、礼子さんは、フリーランスでマナー講師をされているとのことですが、法人成りするか、どこかの企業に再就職してマナー講師を続けるかどちらかの方法を取るという方法です。

ここでは、厚生年金に加入して、将来の年金をふやすことを考えます。

例えば、礼子さんが月額30万円のお給料をもらい、このあと17年間厚生年金に加入した場合、これから増やす厚生年金は、簡易的に計算すると下記の通りになります。

360万円×0.55%×17年=336,00円→年間で約34万円老齢厚生年金を増やすことができます。

今のままの年金…90万円+α(離婚分割分)万円(1)

厚生年金に加入することによりこれから増やす年金…34万円(2)

(1)+(2)=124万円+α(離婚分割分)を終身年金として受け取ることが可能となります。

さらにいいことがあります。厚生年金に加入すれば、健康保険にもれなく「傷病手当金」がついてきます。

万が一病気になった時でも、1年半の傷病手当がつくので、保障も手厚くなります。

iDeCoに加入する

iDeCoは、国の制度で、税制優遇を受けながら老後のお金を殖やしていく自分年金です。

例えば、iDeCoの場合、第1号被保険者の方は68,000円までかけることができます。

そのうち、仮に5万円をかけた場合で考えていきましょう。

元本でも、5万円×12ヶ月×17年=1,020万円になります。

しかし、毎年60万円(毎月5万円×12ヶ月)を3%で運用しながら17年積み立てていった場合を考えていきましょう。この時には、「終価係数」という係数を使って求めることができます。

60万円×21.762(終価係数)=13,057,200円となります。

さらに、礼子さんが90歳まで生きたとして、これを3%で運用しながら30年かけて受け取る場合を考えていきます。この場合は、資本回収係数を使います。

1,300万円×0.051091926(資本回収係数)=663,250円→これが1年間に受け取ることができるお金です。

今までの年金…90万円+α(離婚分割分)(1)

iDeCoで増やした場合…66万円(2)

(1)+(2)=156万円を90歳まで受け取ることができます。ただし、それ以上長生きをした場合は、90万円+α(離婚分割分)となります。

一見多く見えますが、今回は、「月額5万円の積立をすることが前提」での金額を出しました。毎月の積立が少ない場合はこの金額は受け取ることができません。

また、現状は国民健康保険への加入のため傷病手当金もつかないので、病気になった時の保障が薄くなります。

民間の生命保険も上乗せして加入する必要があることを覚えておいてください。

解決方法

どちらの方法も、一長一短があります。またこれからのお仕事の方向性によっても選択肢は変わってくるでしょう。今回は、これからの可能性のみをお話しますので、次回お目にかかる際に、もう少しお話を進めていきましょう。

また、それに加え、税制優遇を使った制度としては、NISAやつみたてNISAがあります。こちらも併用して上手に貯蓄をしていくことも考えていきたいですね。そのためには、現在の家計も見直しできるところは見直して、貯蓄に回せるお金をしっかり確保していくことも必要です。これもこれからの課題ですね。

ただ、忘れないでほしいことは、「働いていれば、年金は、自分で何とかすることも可能」ということです。あきらめないで、何とか幸せになっていく方法を一緒に見つけていきましょう。

今回の相談を終えて

具体的な数字でお見せしたところ、「もやっとしていたことが、これから作っていかなければならないお金がすごくはっきりしました。ちょっと少ないな、でも何とかなりそうな気がしてきた」と、ほっとされていました。「これで、子どもに迷惑がかからないような資金作りができます。でも、法人成りや他の会社でお勤めすることは考えてもいなかったので、少し時間がほしいです。次回の打合せまでに方針を決めてきます。未来が少し明るくなりました。」

といって、1か月後に予約を入れ、笑顔になられて帰られました。