ご相談者様 DATA

【年齢】 40代後半

【職業】 中小企業にお勤めのサラリーマン

【性別】 男性

【家族構成】 配偶者、子供2名(私立中学2年、小学5年)

相談しようと思ったきっかけ(アンケート抜粋)

ファイナンシャルプランナーの竹内さんが主催するiDeCoセミナーを5回シリーズで受講してみて、まだ老後は先のことと思っていましたが、早すぎることはなく今からしっかり備えなければならないと思いました。またセミナーとは別に有料相談ができると伺ったので、家族のことも踏まえて教えていただけたらと思います。特に投資は失敗したくないので、詳しくご相談したいです。

ご相談内容

ご相談者様は、今はまだお子様の教育費のことでいっぱいいっぱいですが、40代も後半になり、そろそろ自分の老後の事が気になり出されたそうです。ちょうどその頃、iDeCoのことを新聞で知り、当社主催のセミナーを受講されました。ご相談者様は、今まで、投資経験は少しありましたが、お小遣い稼ぎくらいで少額しかしていませんでした。でも、自分の将来の事を考えると遊びでは出来ません。もっとしっかりと勉強しなければと思い、色々な資料を見ていると、分散投資が大切だって書かれていたとのこと。分散投資って何をどう分散するのか、またどうして分散投資が必要なのかわからなかったので、ご相談にいらっしゃいました。

ご相談でお話しした内容

結論から言いますと、分散投資とは、「投資商品」、「時間」、「投資先」を分散して投資する投資方法を言います。

でも、これではよくわかりませんよね。どういうことか、具体的に考えてみましょう。

投資商品を分散する方法

例えば、手元に100万円あったとします。これを投資で殖やしたいなと思っていた場合、投資先をA投資信託のみにした場合と、A投資信託とB投資信託の両方に投資した場合の、1月から4月までの動きをみてみましょう。

(その1)A投資信託(A投信という)に100万円投資をする。

(その2)A投信に50万円、B投資信託(B投信)に50万円投資をする。

比較しやすいように表にしてみました。

| 日にち | 市場の変化 | (その1) | (その2) |

| 1/3 | 100万円で(その1)(その2)の通り投信を購入。 | 100万円 | 100万円 |

| 2/3 | A投信が半分になり、B投信が倍になった場合 | 50万円 | 125万円 |

| 3/3 | A投信が半分になり、B投信が半分になった場合 | 25万円 | 75万円 |

| 4/3 | A投信が倍になり、B投信が倍になった。 | 50万円 | 150万円 |

市場は変化します。上記からもわかるように、一度にA投信を全額購入した場合、場合によっては、100万円が半分の50万円になってしまいます。大きな痛手を受けることもあります。

一方で、投資商品を2つに分けた場合、A投信が下がっても、B投信は上がったりする場合があるので、結果的に増えることも考えられます。投資先を分けた方が、減る金額も半分で済むため痛手が少なくなります。

時間を分散する投資方法

今度は時間を分散する場合です。A投資信託に全額投資した場合と、A投資信託を4回に分けて投資した場合の1月から4月までの動きをみてみましょう。

(その1)A投信を1/3に全額単価50000円で20口購入。

(その2)A投信を、その時のレートでそれぞれの単価で、4回に25万円ずつ購入。

こちらもわかりやすいように表にして比較してみました。

|

| (その1) | (その2) | ||||

| 単価 | 口数 | 購入価格 | 時価 | 口数 | 購入価格 | 合計時価 |

1/3 | @50,000円 | 20口 | 100万円 | 100万円 | 5口 | 25万円 | 25万円 |

2/3 | @25,000円 | - | - | 50万円 | 10口 | 25万円 | 37万5000円 |

3/3 | @100,000円 | - | - | 200万円 | 2.5口 | 25万円 | 175万円 |

4/3 | @50,000円 | - | - | 100万円 | 5口 | 25万円 | 112万5000円 |

結果 | @50,000円 | 20口 |

| 100万円 | 22.5口 |

| 112万5000円 |

これもまた、市場は変化をします。

一度に購入した場合は、その時の時価によって変化します。売却するときに、時価が高い時に現金化したときはいいけれど、時価が安いときに売却をしなければならない場合には、半額になってしまう恐れがあります。

一方、時間を分散して数回に分けて購入した場合購入した場合、時価が高い時に購入した場合は、口数を少なくしか買えない時もありますが、時価が安いときに購入した場合は、たくさんの口数を購入することができるので、結果的にその2の方が増えていることがわかります。

投資先を分散する

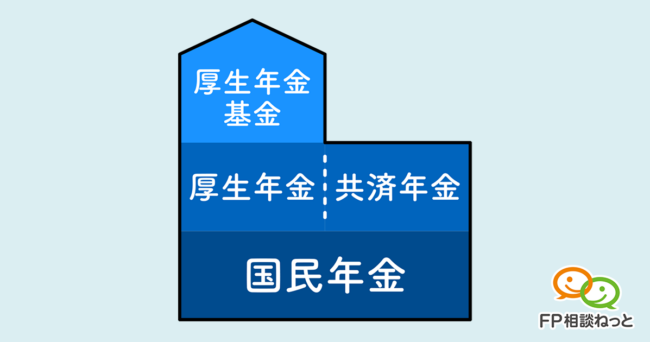

これは投資先を分散する方法です。投資の対象は色々ありますが、iDeCoの場合は、直接株式に投資はできないので、定期預金、保険商品、投資信託が投資対象になります。投資信託でも、国内株式型、国内債券型、外国株式型、外国債券型、REIT、コモディティ、ターゲットイヤー型、バランス型等プランによって様々です。

一般的に株価が上がれば債権の価格が下がったり、株価が下がれば、金の価格が上がったりと、為替の変動によって反対の動きをする投資先があります。1つの投資先に集中して投資をするのではなく、値動きの異なるいくつかの投資先に分散して投資をした方が、リスクを抑えて投資をすることができます。

まとめ

分散投資は、投資商品を分散すること、時間を分散すること、投資先を分散することの3つの分散をして、投資をしていく方法のことです。分散投資をすることによって、大きな利益を生むことは難しいけれど、大きな損失を防ぐことができます。リスクを最大限抑え、コントロールするために、分散投資を行います。

投資の格言で、「卵は1つのかごに盛ってはいけない」というものがあります。そのかごを落としてしまったら全部割れてしまいますよね。でもいくつかのかごに分けたら、損失は1つのかごだけになります。投資も同じ考えだと言うことです。

iDeCoは、「国の優遇された制度を使って、自分の手で、効率的に、自分の豊かな未来を作っていく、長期投資の仕組み」です。iDeCoは、そもそも普通の長期投資に、税制優遇をプラスした、とても良い仕組みです。

また、iDeCoは、毎月積み立てをするので、時間の分散は必然的に行われます。考えなければならないのは、「いくつの投資先に分散していくのか」ということと、「どの投資対象(商品)に投資をしていくのか」ということです。

もし、どれを選んだらいいのかわからないという方がいたら、プロのファンドマネージャーが投資先を選んだバランス型の投資信託を選ぶことも方法の1つですね。このご相談者の方もそうですが、1年に1回、定期検診のように、ご自分の資産形成チェックをしに、私の所に来てくださる方もいらっしゃいます。

市場の動きを当てることは本当に難しいことです。でも、いくつかの資産に分散しておけば、どっちに転んでも安心な投資ができます。効率的に分散投資をして、リスクを減らして安心した老後が過ごせるよう、今から計画をしていきましょう。