4月後半になっても、今年は未だ肌寒いですね。

確定拠出年金相談ねっと認定FP林です。

「企業型確定拠出年金」「個人型確定拠出年金」「iDeCo」という言葉、ご存じの方が増えてきました。

確定拠出年金は、商品ではなく制度です。ごく稀に、「あっ、個人年金は入ってますから・・」と、保険商品に間違われますが、商品ではなく制度であり、自分で金融機関(運営管理機関)を選んで自分専用の口座を作り、そこへ掛金を拠出し、その金融機関の商品の中から選んで運用する仕組みです。

将来受け取れる金額は、自分次第ってことです。

税制優遇のメリットは大きく、どれほど有利かお話しすると「良いですね。加入したい。」と仰るのですが、自分で投資することをお伝えすると「えっ!」となって、加入されなくなります。

一般的に、夫婦二人の老後生活に必要な月額は『夫婦二人で平均24万、一人平均14万※』と言われます。

※総務省家計調査報告・2016年平均速報結果より

公的年金しか老後の収入が無いとすれば、受給額との差額を用意しておかなければ辛いですよね。

特に自営業の方は国民年金を満額貰えたとしても、今の水準で一ヶ月約6万5千円。

例えば、40歳自営業の方が65歳まで働き、65歳から85歳まで年金生活をすると、

一人分だけなら(14-6.5)×12×20=1,800万円を65歳までに用意しておくのが望ましい。

介護が入ると+500万の2,300万円。

同様にして、二人分ともに生きたとして2,400万円+の4,200万円。

さらに介護お二人分だと5,200万円。

40歳から60歳まで、投資を使わず公的制度だけでどれだけのお金が用意できるでしょうか。

自営業者さんの場合、

①国民年金基金(月額掛け金上限6.8万円) と 小規模企業共済 (月額掛け金上限7万円)

②付加年金+イデコ (上限6.8万円)と 小規模企業共済(7万円)

③国民年金基金+イデコ(上限6.8万円)と小規模企業共済 (7万円)

を考えることが出来ます。

どれも満額拠出すれば年間165.6万円、20年間で3,312万円の掛金。

とれも全額所得控除できるので、どれだけお得になるかはそれぞれの課税所得によります。

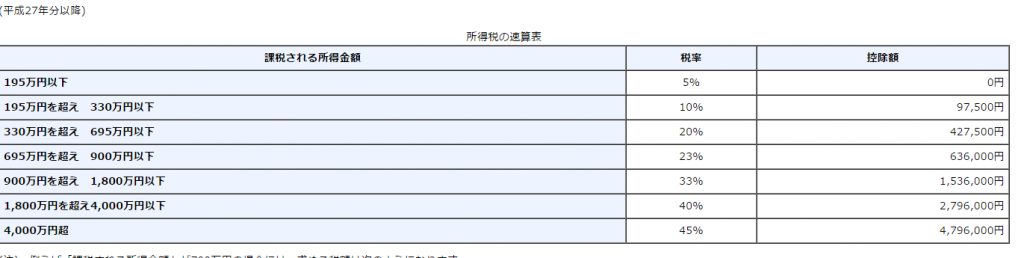

国税庁HPより

例えば課税所得が1,000万のAさんは税率33% で、所得税軽減分合計が約1,090万

一方課税所得が190万円のBさんは税率5%で、所得税軽減分合計が約165万

と,同じ金額を拠出しても確定申告で帰ってくるお金は違います。

住民税の軽減分も考えるとそれぞれ約300万の軽減がプラスになります。

Aさんは税制メリットだけで、約4,700万円の資金を準備することが出来ます。夫婦二人でも何とかなりそうですね。

一方Bさんは約3,700万円を準備出来ることになりますが、現実的にはどうでしょうか。

ところで、資金はどのくらい殖やせるのでしょうか。

小規模企業共済は加入年齢の制限がないので、60歳以降も掛金を払って受取額を増やすことが出来ます。

国民年金基金も国民年金の任意加入者であれば続けることは出来ます。

ただ、国民年金基金は終身年金を超えないよう確定年金を選ばなくてはなりません。

すると、40歳の方が60歳~65歳まで確定、後は終身(保証付き)で受け取るよう設定し、掛金いっぱいいっぱいで加入したとすると、約82歳以上でないと元が取れません。(国民年金連合会HP参照)

一方、この方が付加年金を選んだとすると、400円の掛金を20年で9万6千円支払ったのに対し、200円×12月×20年=4万8千円の『年金』が毎年貰えます。

日本年金機構のHPにも『2年でモトが取れます!』とありますが、少ないのでイデコで補います。

手数料が一番安いところを選び、口座開設料2,777円、毎月167円を選んだとしても、投資しないので定期預金を選び利息は殆ど無く、20年で約4万の資産が減ることになります。

また、小規模企業共済は請求事由・掛ける年数によって掛金の約1.2~1倍と、受け取る金額が変わります。

小規模企業共済は加入年齢の制限がないので、60歳以降も掛金を払って受取額を増やすことが出来ます。

ただ、20年未満で任意解約する場合は元本割れします。

よって、公的制度では税制優遇のメリットはあるものの、資産は殖やせません。

課税所得の大きい方は節税メリットだけでもなんとかなりますが、課税所得の少ない方は、現実問題、掛金を満額掛けることができないかもしれません。Bさんの課税所得は190万円なので、生活費を別の誰かに頼らないと13万8千円は出せません。すると、税制メリットも最大限活かすことは出来ません。

お金に働いて貰うことも必要ですね。

知らないことが最大のリスクです。

知らないことは確かに怖いものですが、怖がっていて自分の老後にゆとりが出来るわけではありません。

判断材料を多くインプットして、自分で考えて、自分の判断でやってみて下さい。