こんにちは、FP相談ねっと認定FPの向藤原です。

毎月、年金では足らない生活費を、投資信託の分配金で補う、そんな方が1990年代から多くいらっしゃいました。ようやくですが、この非効率な投資信託の使い方をする必要がなくなります。

毎月分配型投信の歴史

- 毎月分配型投信が批判される背景には何があるのでしょうか。分配金を受け取って、儲かったような気分になっていたら、元本が減っていたという話はよくありますが、販売現場の実情も踏まえ、確認します。

1990年代、私の証券会社勤務時代、アライアンス・ハイ・イールドオープンという商品が、取扱商品の中で売れ筋になり、私が担当する課にも販売目標が課されました。毎月分配金が出るこの商品は、特に高齢者の皆さんの間で人気となり、会社としても「売れるから売る」といった販売姿勢でノルマ化したわけです。

私は、ハイ・イールド債という、格付けの低い高利回りの海外の社債で運用しているので、景気動向が急激に悪化した時など、「3~4割くらい値下がりするリスクがあります」と説明するよう、担当する課のメンバーに指示しました。その結果、販売成績は振るわず、支店長に叱られ、評価を下げる結果となりました。

この商品や、グローバル・ソブリン・オープンといった、毎月分配金が出る投資信託は、その後、業界の人気商品となりました。2000年代にはアメリカの不動産投資信託を組み込んだ、○○リートファンドなど、お客様の適正な資産配分など度外視した、集中的な販売が行われました。お客様からも、「何かいい毎月分配型投信ない?」と言ったご相談を、たくさんいただきました。

分配金など必要のない方からのご相談も多く、分配金が出ることにより、課税される非効率さをご説明するのですが、何度ご説明しても、「毎月分配を」とお客様は中毒状態。業界の投資信託残高は、リート、トルコリラ建て投信などが投資信託残高の上位を占める異様な状態になりました。世界経済の成長をしっかり資産に取り込むために必要な世界株式の存在感はなく、ほんの数%入れるか組み入れないかを検討する程度であるべき商品が多く販売され、明らかに日本人の資産形成は歪んでしまっていました。

投資信託の分配金は、投資信託の純資産総額を、切り崩して支払います。分配金が出る分、基準価額が下がらないと勘違しておられる方が多くいらっしゃいました。そして、元本を取り崩して分配できる仕組みから、10,000円で購入した投資信託は2,000円台まで値下がりし、受け取った分配金と残った残骸のような元本を合わせて、ようやく最初の投資金額。ひどいとタイミングによっては、投資金額を下回ってしまうケースも少なくないという大変気の毒な話です。

非効率な資産管理手法「毎月分配」

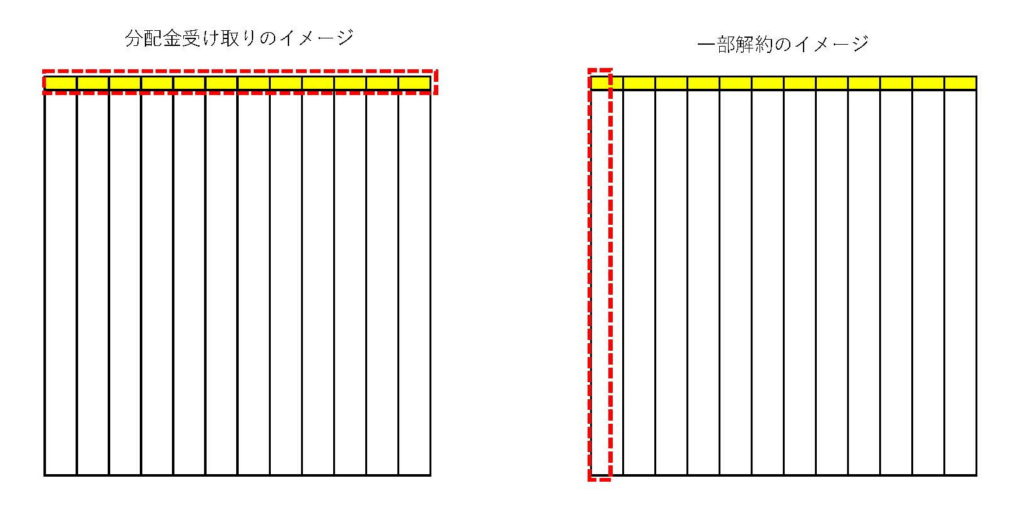

- 毎月分配金で受け取るより、一部解約して毎月引出した方が、投資信託から受け取る総額が大きくなることを確認します。

そもそも投資信託の純資産総額を切り崩して受け取るのであれば、一部を解約して受け取った方が有利になります。図にある黄色い部分が1か月に増えた資産として、その全部を分配金として受け取るとします。受け取った分配金はすべて普通分配金(元本を上回る資産から受ける分配金)として、20.315%課税されます。

一方、一部分を解約する場合のイメージはどうでしょうか。ずっと投資信託からの分配金が出ない投資信託を解約した場合、1か月で増えた部分には課税されますが、大部分は元金を取り戻すだけなので、解約金の中の課税対象となる部分は少額となり、結果、ほんの少しの税金で済むことになります。結果として同じ金額を受け取るために投資信託の資産を取り崩す額は少なくて済みます。

解約したら口数が減りますが、自身が投資している金額の総額は、一部解約で受け取る方が多く残ります。表は2,000万円を20年間投資し、毎月39,567円を手元に引き出すために必要な金額を一か月ごとに一部解約し続けた場合のシミュレーションです。ここでは、簡易的に復興特別所得税は考慮せず、単純に利益部分に20%課税される前提での試算としました。

年率3%でコンスタントに値上がりする投資信託があるとして、毎月分配をする場合、2,000万円に対し、49,325円/月、増える計算になります。これを分配金として受け取ると、税引き後39,567円受け取ることが出来ます。この場合、これを毎月繰り返すと、一か月ごとに保有する資産総額は2,000万円ちょうどになります。20年間で945万円強分配金を受け取り、2,000万円の元金が回収可能です。

同様に、毎年3%でコンスタントに値上がりする投資信託があるとして、一部解約し毎月39,567円を受け取るとします。月々表の「必要解約口数」を解約すると39,567円受け取ることが出来ます。分配金で受け取る49,325円より少なくなることが分かります。結果的に残存評価額にあるように、2,000万円から徐々に増え、20年後に最後の解約をした段階で、22,572,965円の評価となり、これをこの時点で解約すると税引後20,557,993円となります。結果として、557,993円、毎月分配で受け取るよりも総額で多く受け取れます。

さよなら毎月分配型投信

- 毎月分配型投信の仕組みが非合理的であることを、金融庁の金融審議会などで指摘され、販売金融機関などに対し、合理的な仕組みを作ることの要請がありました。結果、販売会社の取り組みにより、一部解約で資金を定期的に引出す仕組みができます。

すでにSBI証券などでは、投資信託を毎月一定額解約し、振り込むサービスが存在しますが、これから、定額解約、定口数解約などのほか、解約年数を決め、毎月、残存年数に応じ定率で解約し、引き出せるサービスなどを各販売証券会社などで準備が進められていて、間もなくサービスが開始されるようです。

非効率な毎月分配型投信は今後さらに淘汰されるでしょうし、途中分配をせず、ずっと複利で運用し続ける投資信託を優先的に選択することが、仮に右肩上がりのマーケットを想定するのであれば有利と考えられます。引出を極力抑え、資産をしっかり増やしたうえで、必要に応じて解約することが出来るようになりそうです。

結果的に大きく日本人の資産形成を歪めてしまった毎月分配型投信には退場していただきましょう。ご自身にあった合理的な資産管理につながるポートフォリオを構築していただき、必要に応じて定期引出も選択できることで、老後の資産管理にも対応できると考えます。

投資信託の買付手数料無料化も進み、ますます効率の良い資産形成の実現を、税制と合わせサポートできる体制が整い始めています。