こんにちは。

FP相談ねっと認定FPの前田菜緒です。

夫婦問題診断士兼FPとして活動している私の事務所には「離婚したいけど、私の年収で子供を育てていけるか?」という相談がとても多いです。

そこで!

今日は、年収400万円の女性が小学生の子ども2人を育てていけるか、相談現場と同じ目線で、シミュレーションしていきたいと思います。

動画はこちら

目次

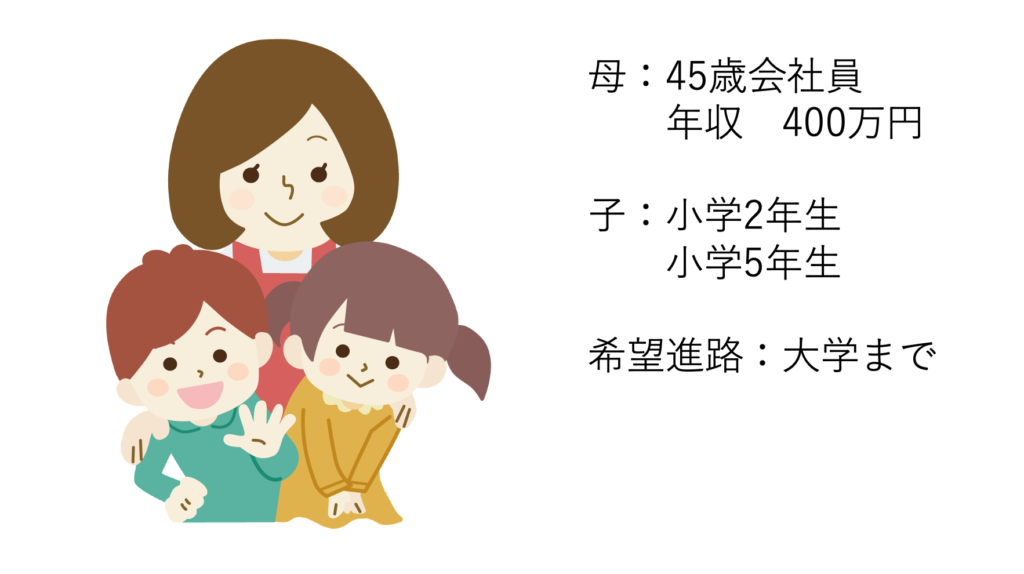

家族構成

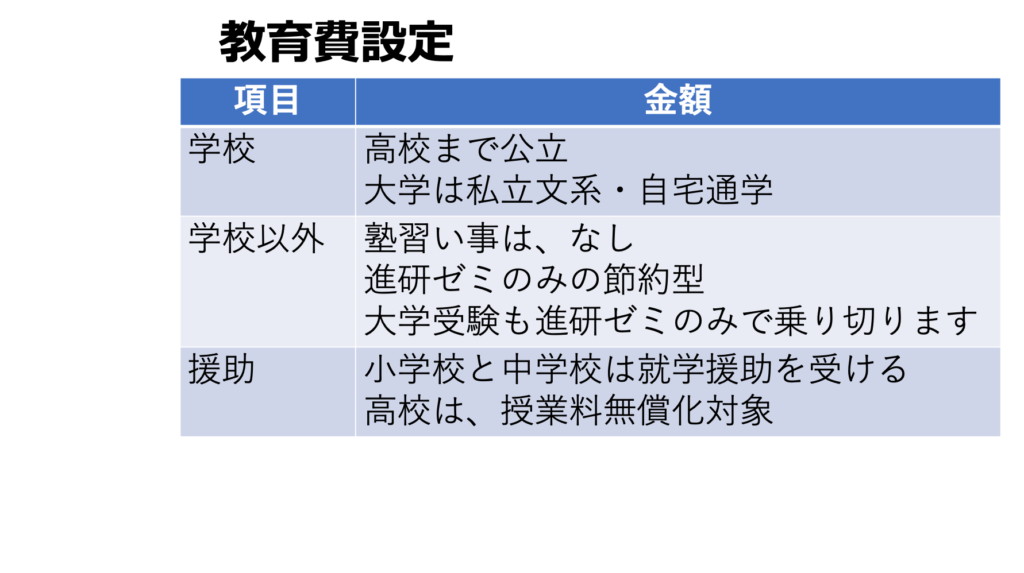

毎月の収入設定

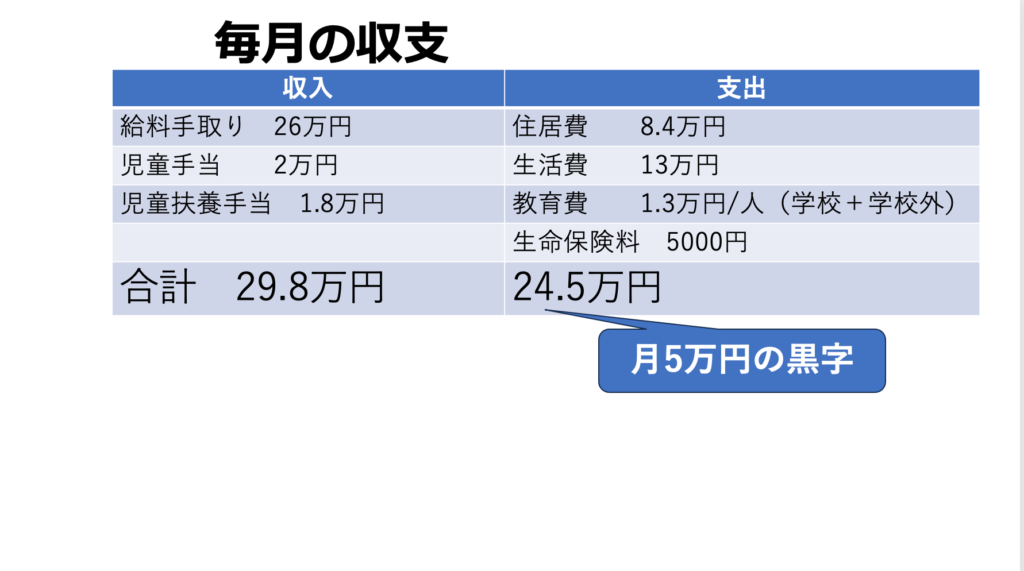

収入の状況は、下記の通りです。

児童扶養手当は、ひとり親などに支給される手当で、所得によって給付される金額は、変わりますが、400万円の給与収入なら、だいたいこんな金額です。

養育費をもらっていれば、養育費もその金額の8割が所得として見られますから、もし、養育費をもらっていれば、この児童扶養手当の金額は変わってきます。

毎月の支出設定

住居は賃貸とします。生活費は食費や通信費、光熱費、衣料品など、保険は生命保険に加入し、毎月5000円払っているとします。

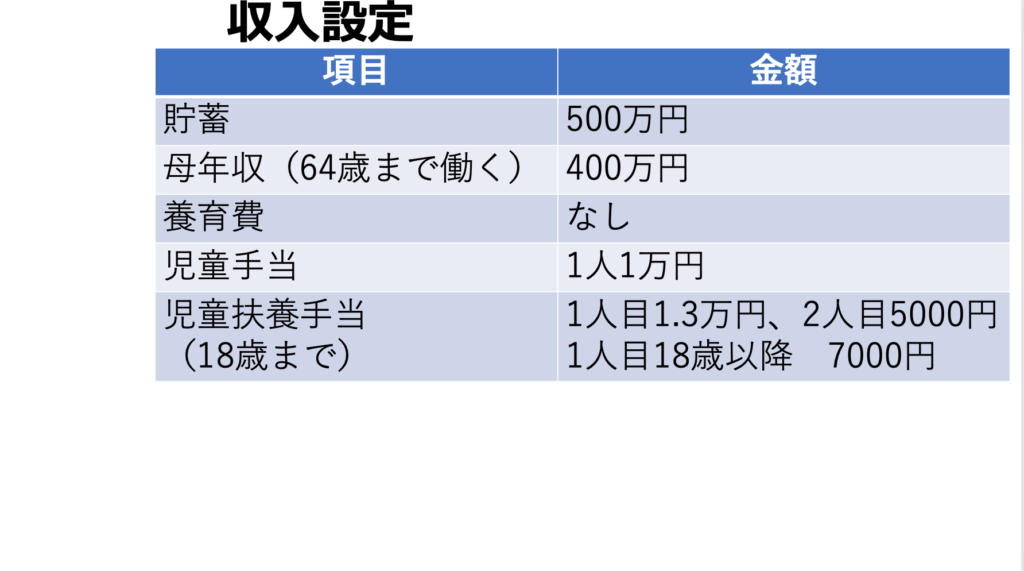

教育費設定

高校までは公立です。

学校以外にかかるお金は、習い事や塾に行く余裕はないため、大学合格まで進研ゼミ一本で乗り切ります。しかも、オプション講座などもなし。

子どもは、環境に流されず自分で学習計画を立て、実行できる子なのでしょう。

学校以外にかかる具体的な金額としては、下記の通りです。

- 小学生 8000円/月

(進研ゼミ5000円+書籍購入など予備費用) - 中学生 1万6000円/月

(進研ゼミ7000円+スマホ+おこづかい+予備費用) - 高校生 2万円/月、3年生のみ受験料15万円上乗せ

(進研ゼミ8000円〜1万+スマホ+おこづかい+予備費用)

そして、所得制限にかからないため、行政からの援助を受けます。

小中学校の就学援助・・・給食費や学用品費、修学旅行代など市区町村が援助してくれる制度

高校の授業料は無償化対象です。

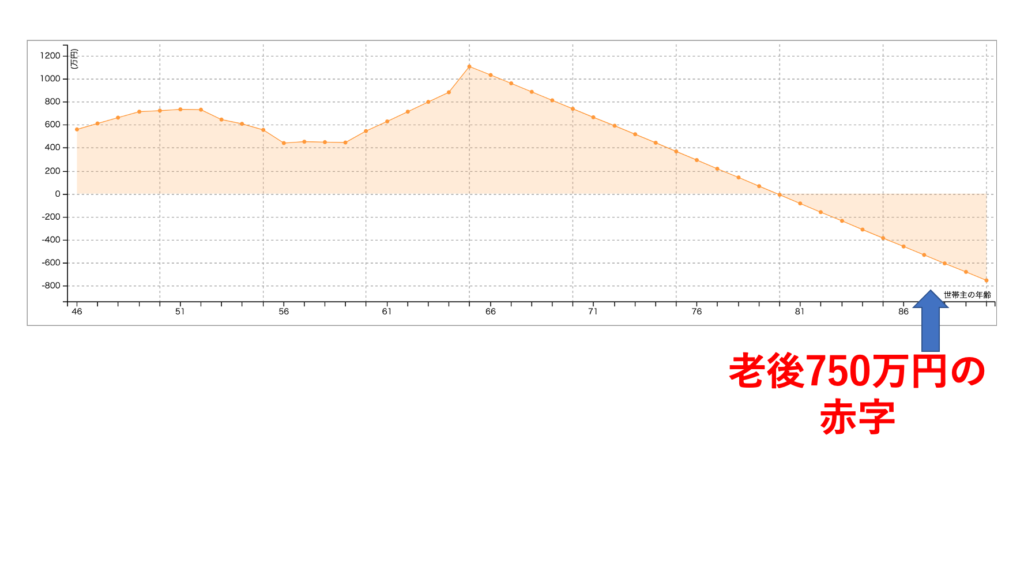

シミュレーション結果:無対策の場合

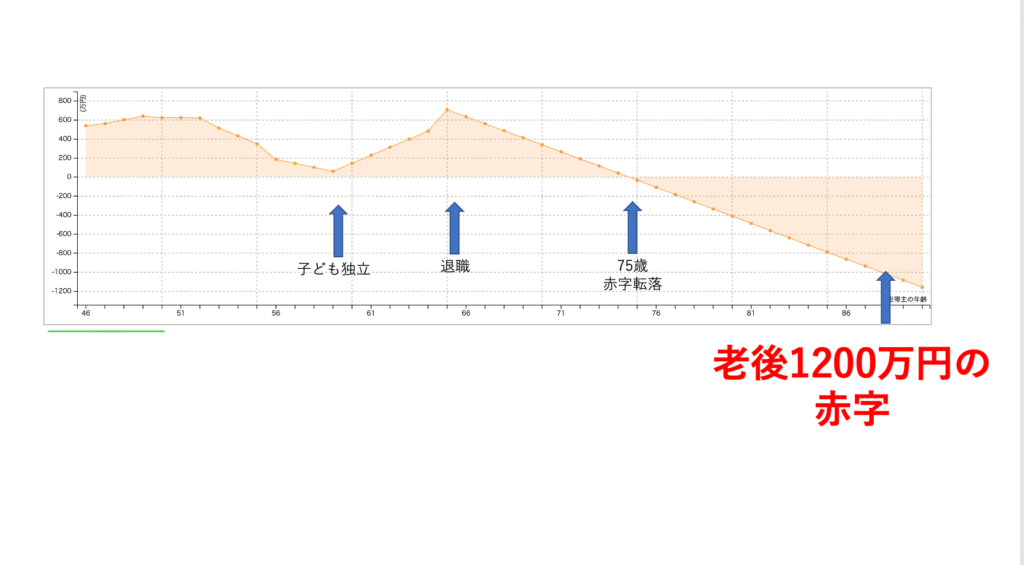

これら収支内容をライフプランソフトに入力し、シミュレーションします。すると・・・

子どもが独立するまでは、貯蓄があることや自分が働いていることもあり、どうにか乗り切れそうです。

でも、退職後、どんどん貯蓄が減ってしまっているのがわかります。そして、75歳で赤字転落です。

なぜ、赤時転落するのか、数字で見てみましょう。

現状は、手取り26万円で毎月5万円も黒字が出ている優良家計です。しかし、この家庭では、大学一人当たり500万円かかっていて、その費用をどうやって捻出しているかということ、

今ある貯蓄500万円は上の子の大学費用

毎月5万円の黒字を10年貯蓄すると600万円になり、このうち500万円を下の子の大学費用

といった具合に、今の貯蓄とこれからの貯蓄から大学費用を捻出しています。つまり・・・

貯蓄を教育費で使い果たしてしまっている!

自分が働いているうちは、稼いだお金で生活できますが、退職後は、そうもいきません。

年収400万円だと、老後の年金は月14万円くらいでしょう。

それに対して、生活費10万円+家賃8万円の支出では毎月赤字です

子どもが独立した段階で、もう少し安い家賃の賃貸に住む、生活費を切り詰めることも可能ですが、医療費や介護費がかかるかもしれないことを考えると、貯蓄がほしいところです。

つまり、教育費にあてずに、自分の老後のために、おいておく必要があるということです。

教育費は奨学金の利用を考えないといけないということですね。

ただし、すでに老後資金の貯蓄が十分ある、大学費用は養育費でカバーできる状態なら、話は別です。しかし、そうでないなら年収400万円の母1人で子2人分の教育費を負担するのは厳しいでしょう。

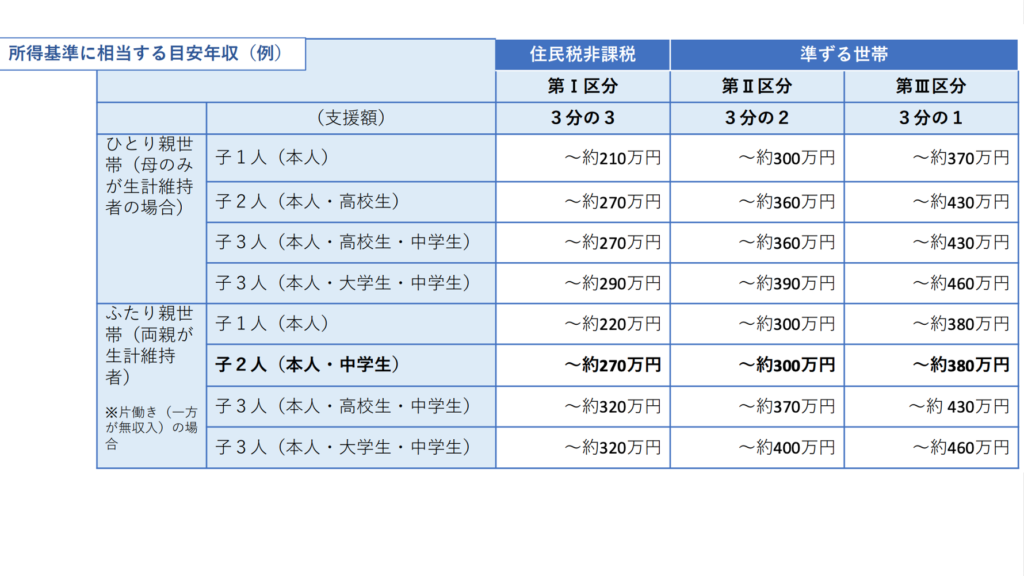

とはいえ、年収400万円なら、大学無償化制度(入学金と授業料の減額・免除と給付型奨学金がセットになった制度)を使える可能性があります。

大学無償化制度を利用すると・・・

下記は、大学無償化制度の所得基準を表した表です。ひとり親で子2人の欄を見ると、年収400万円なら第3区分に該当します。

ただし、厳密に言うと、このきょうだいは3歳差ですから、この表の「子2人」に当てはまるのは、下の子が高校生になってから(上の子が大学1年生)の時ということになります。

第3区分に該当すると、給付型奨学金を毎月12800円受けることができます。

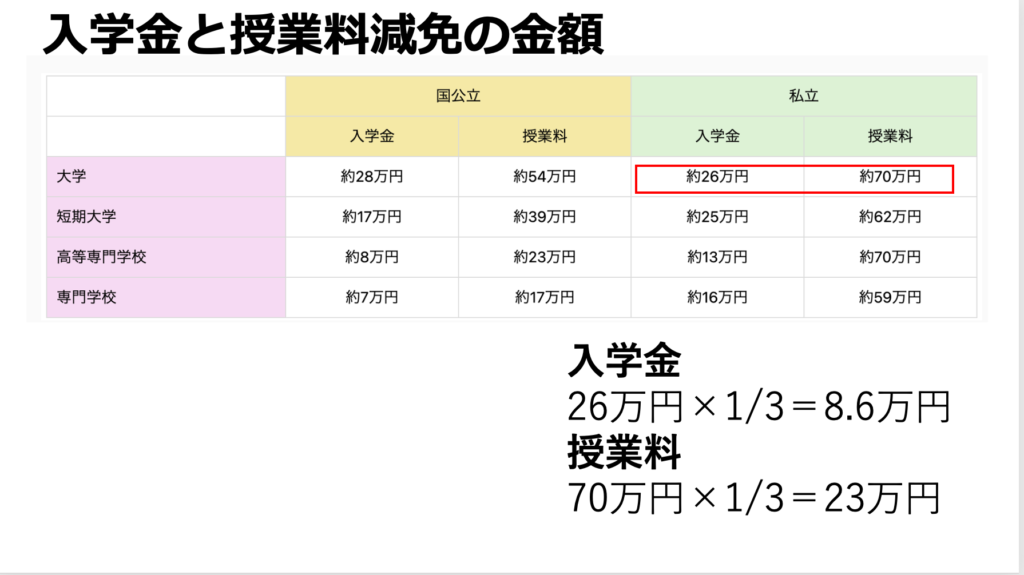

加えて、大学の授業料と入学金が下記金額を上限として、3分の1が減額されます。仮に、進学した大学の入学金が26万円、授業料が70万円だとすると

それぞれ、8.6万円、23万円が減額されるということです。では、これを反映させてライフプランシミュレーションを再度実行してみましょう。

大学無償化反映後のシミュレーション

赤字額は減りましたが、それでもまだ750万円の赤字があります。

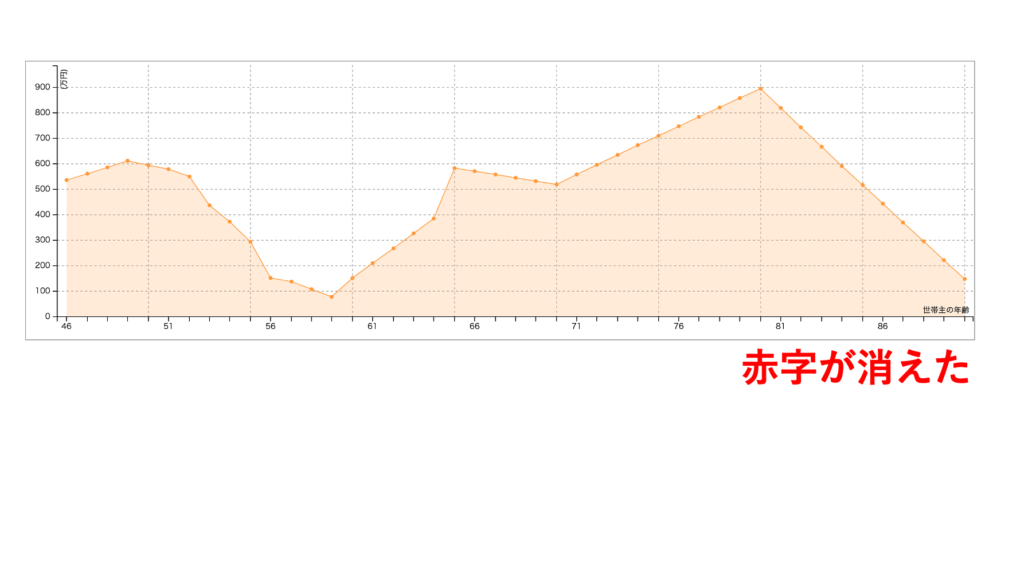

そこで、今度は老後資金対策です。下記の対策を取るとしましょう。

- 66歳〜70歳まで、アルバイトで稼ぐ。年収100万円

- 毎月2万円を70歳まで積立運用する

2万円を積み立てる理由は、70歳まで25年積み立てると600万円になるので、赤字額の750万円に近づくというのと、2万円なら積み立てられるという家計状況からです。

これらを実行したとして、再度シミュレーションしてみましょう。

老後資金対策後のシミュレーション

そうすると、赤字が消えましたね

これは、66歳から70歳までの5年間、年収100万円で働くという設定にしたことはもちろん、70歳までの25年間、毎月利回り3%で積立運用することで、利益が約300万円増えたという設定になっているからです。

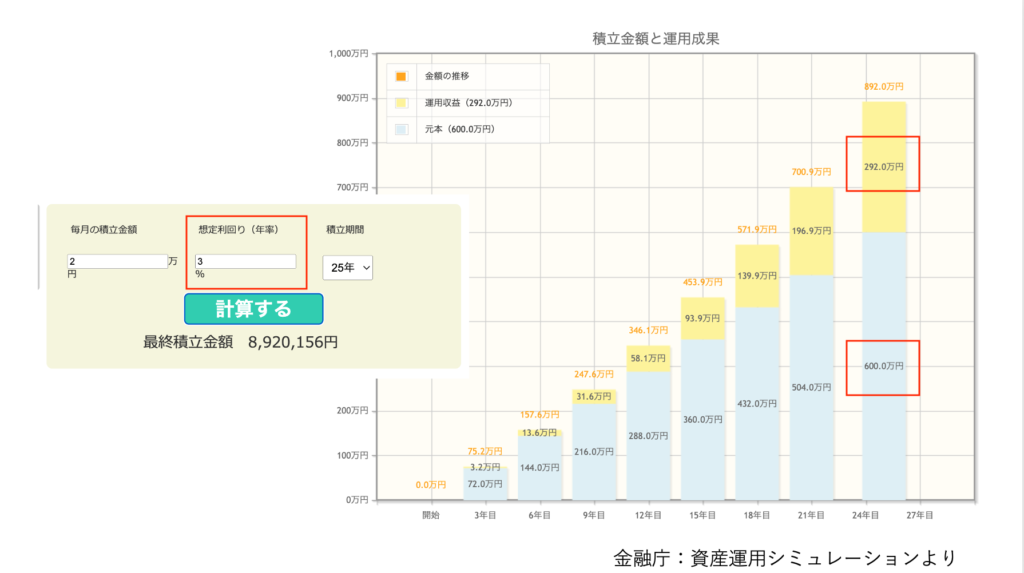

積立のシミュレーションはこんな感じです。

投資元本600万円に対して、利回り3%なら25年後に292万円が利益となるというものです。もちろん、これはシミュレーション。

運用に100%はありませんから、必ずしも、300万円の利益が出るとは限りません。

しかし、長期で積立運用をして、資産形成することは、生活する上で今や必須でもあり、資産運用を取り入れるということが、大きなポイントになってきます。

そして、来年からの新しいNISAでこの積み立てを実行することができます。

結論は

年収400万円で2人の子を大学まで進学させるとなると、一般的には非常に厳しい!

しかし、要所要所で対策を取っていけば、不可能ではないかもしれない。

対策としては、資産運用は必須!です。

なお、今回のケースは養育費をもらっていないケースで考えています。養育費をもらっていると、今回の前提条件が変わってきますから、これは一例ということで参考にしてみてください。

もし、資産運用がよく分からない、難しそう!と、思ったら、運用初心者さんのための分かりやすいメール講座を発行していますから、この機会に登録してみてくださいね。

メール講座に登録いただいた方には、子育て費用や将来の資産形成など、日常のお金に賢くなれるメルマガもお届けします