こんにちは。FP相談ねっと認定FP、野原(のはら)です。

今回は、積立投資において、あなたの資産を賢く守る方法のひとつである「リバランス」について、心構えや事前に意識しておいたほうが良いことを抽象的にお伝えします。

毎月一定額を積立てし続けて、ずっと保有し続けて、お金を使う段階になったら現金化すればよい、という考えのかたには向かない内容ですので、そのような投資家はスルーしてください。

我々にはそれぞれ「お金の器」(リスク許容度)がある

積立投資で成果をあげるには、いくら、●●円という「絶対額」ではなく、●%という「収益率」「期待値」で見ていくことが重要だということは度々お伝えさせていただきました。

これは意外と簡単ではないもので、頭ではわかっていても「%」より「円」を気にしてしまう境界線のレベル感のようなものが、人それぞれ異なっています。

例えば、一時的に次のようにマイナスになったとします。

投資金額1,000円 × ▲50% = ▲500円(500円の損失)

です。

50%くらい動いたって、1,000円ならなんとも思わないという方がほとんどかと思いますが、この額が大きくなっても同じ気持ちでいられるでしょうか?

投資金額1,000,000円 × ▲50% = ▲500,000円(500,000円の損失)

あるいは、

投資金額10,000,000円 × ▲50% = ▲5,000,000円(5,000,000円の損失)

さあ、どうでしょうか?

私個人で言えば、一時的に半分になっちゃうくらいの損失までは許容範囲です。

▲50%で計算すると、投資金額が5,000万円くらいであれば、2,500万円マイナスになってもそれが一時的である限り、精神的に大きな苦痛にはなりません。

それ以上は、私のレベル感では精神的に大きな苦痛になってきますから、投資金額が5,000万円以上であれば、▲50%上下にブレる可能性のあるポートフォリオの組み方で運用はやりません。

これが私の現時点での「お金の器」(リスク許容度)です。

これは人によって全く異なります。

どちらかというと経営者のほうが会社員よりリスク許容度は高めかもしれませんし、大手企業の会社員のほうが、中小企業の会社員より高めかもしれませんし、ベンチャー企業の会社員のほうが、公務員より高めかもしれません。

お子さんが生まれた年、お子さんが社会人になった年、定年を迎える年、などそれぞれの段階で貯蓄できていると仮定した資産額から、何%マイナスになっても耐えられるかという視点で、資産配分や運用商品を選んでいくことも大切になります。

リスクをコントロールするリバランスがなぜ重要なの?

当初決めたライフプランに応じて、将来貯めておくべき金額がおよそわかるわけですが、その間、マーケット環境の良し悪しなどによって、資産額がリアルタイムで上下にブレます。

長く積立投資をし続けると、必ずどこかで当初の計画から大きなズレが生じることがあります。

このズレをそのまま放置しているとどうなるでしょうか?

当初の計画よりリスクをとりすぎている状態

もしくは、

当初の計画よりリスクをとらなすぎている状態

になってしまい、実際に現金化する段階で、計画から大きく逸脱し、想定していた資産が貯まる直前に大きく減ってしまった、あるいは想定していた資産にまったく届かなかった、ということに後から気づくこともあり得ます。

老後にこのような悲惨な状況になるのを防ぐためにも、リスクのとりすぎ・とらなすぎをコントロールする「リバランス」(リスクの再調整)が重要になってきます。

このリバランスは、運用成績を向上させるためにやるものではなく、あくまでリスクをコントロールし、その都度、当初想定していた状態に戻してあげることです。

その結果として、リアルタイムの運用成績が、リバランスをやらない状態よりも安定しやすくなります。

大切な資産が増大していくと、一般的には許容できるリスクは減少していきますので、自分のリスク許容度に応じて、最悪のケースである損失率を少なくしてあげる効果が期待できます。

その分、リバランス前に比べると、より大きく資産が増える利益率も減少させてしまう可能性もありますが、リバランスにより資産の増減額がより安定しやすくなります。

リバランスは、歳をとり、資産が大きくなってからやると、なにがなんだかわからない可能性も高くなりますので、なるべく早く、なるべく資産が少ないうちから、少し練習を始めてみるのが良いでしょう。

ドルコスト平均法で「毎月一定額を積立てし続けていれば損しない」という間違った思い込みがもしあるのなら、早く忘れてちゃってください。

2つの側面からみたリバランスのメリット

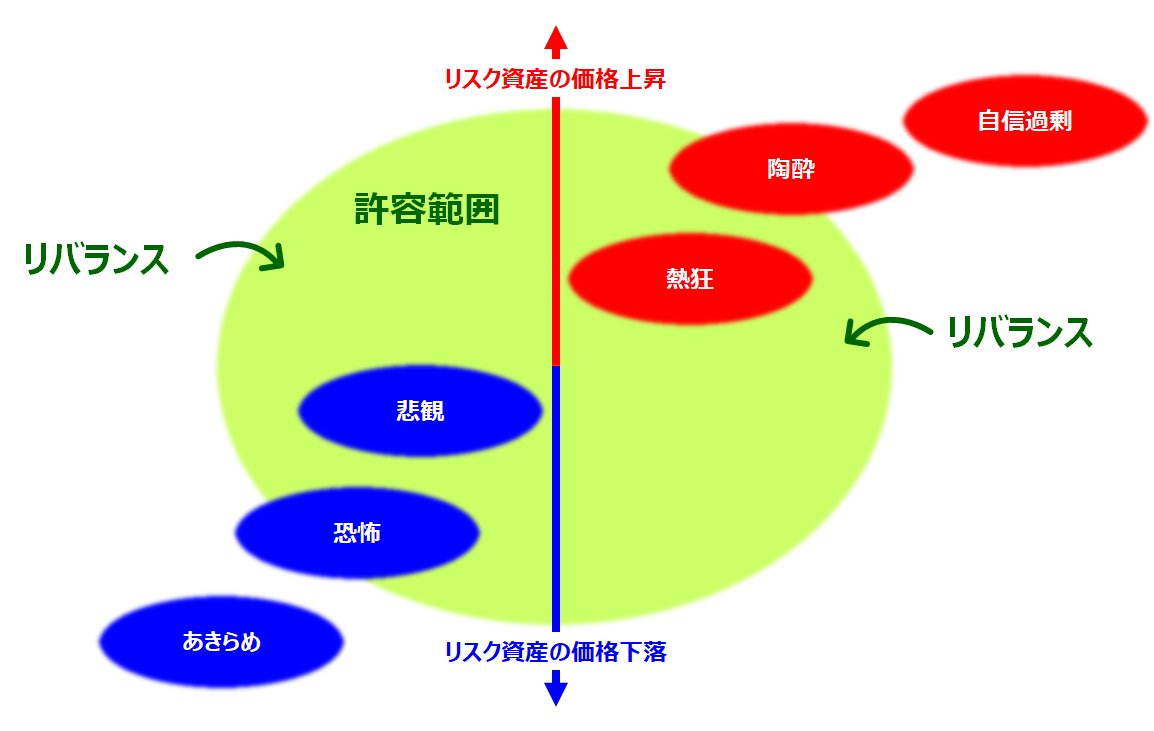

我々は、調子が良い時はそれが今後も永遠に続くかのように錯覚し、調子が悪い時にはそれが今後も永遠に続くかのように錯覚しやすくなります。

これは、我々動物が生き残るため、身を守るためにもって生まれた本能ですが、その能力を間違って使ってしまわないような注意が必要です。

マーケット環境が良い時は、熱狂するくらいなら良いですが、自信過剰で天才にでもなったかのように思ってしまってはいけませんし、マーケット環境が悪い時に、恐いと思うならともかく、あきらめてほんとにほったらかしでログインすらしないというのもいけません。

リバランスには、自分の資産のリスクを再調整してくれる物理的なメリットと、正常な状態から逸脱しかかった心理状態を元に戻してくれる心理的メリットと、2つの側面から有効だといえるでしょう。

私が証券会社に入社した2001年以来、マーケットの変動幅や大きなイベントの発生回数が、徐々に増えてきている感じがします。

それもそのはず、特に先進国や中国など、世界経済をけん引する国の債務を中心に世界的な債務が拡大し続けており、その分、経済規模も経済変動の波も大きくなってきているのです。

この世界的な債務の膨張は、経済成長には欠かせない原動力ですが、一方で我々の想像力をはるかに超えることが、今後さらに起こりやすくなる可能性も高まっているともいえなくはありません。

私のブログを読んでいただいている方々にはぜひ、なんとか今後も数十年にわたって、時代の荒波を乗り越えていってほしいと願っています。