こんにちは。リスクコントロールされた長期投資により、価格の上下を見方につけ、強靭でしなやかな口座をつくるお手伝いをしている、FP相談ねっと・認定FP、野原です。

潮が引いたあとに、誰が裸で泳いでいたかがわかる

by ウォーレン・バフェット

直近のマーケット動向

先週末、アメリカ雇用統計をうけて、株安が進行、為替のドル円は上下に大きく繰り返し動きました。

CME日経平均先物をみると、約1,200円・3.4%安となっており、週明けの株価がどこまで下値を探るのか、二番底懸念が高まっています。

雇用統計は、アメリカの毎月の経済統計のなかでは、もっとも注目されているデータではありますが、今回はすでにある程度の悪化は織込み済みとみていました。

ところが、アメリカの主要3指標(NYダウ・S&P500・NSADAQ)は、私の感覚以上に大きく下落しました。

7月末~8月頭の植田ショック、アメリカ景気悪化懸念による大暴落も冷めやらぬうちに、再びアメリカ景気悪化懸念が深堀りされ始めています。

あくまで個人的見解で参考にもなりませんが、今回の下落、さらなる下落懸念については、単純に需給要因のような印象をもっています。

というのも、9月の配当取りや、アメリカ大統領選挙直前モードに近づきつつあるということ、9/18(水)深夜(9/19早朝)にFOMCが控えていることもあり、日経平均株価の8/5安値、@31156.12をすぐにでも割込むとは、私は思っていません。

ただし、ドル円が8/5@141円70銭割れに肉迫、@141円77銭割れまで下落していますので、予断を許さない状況ですので、気をつけておきましょう。

実は私は、いまだにドル円@120円割れ予想を修正しておりません(笑)

このように、短期間で株価も為替も大きく上下することが頻発していますので、不安に思うかたもいらっしゃるかもしれませんし、逆に全然平気なかたもいらっしゃるかもしれません。

積立投資であっても、世間的には、心がざわついて不安になるかたも少なくないでしょう。

それは、人間としては当然のことなので、その気持ちは無理に抑え込まなくて大丈夫です。

株価が下がってヘラヘラしていられる人は、きっと少数派だろうと思います。

それでよいと思います。

マーケットに参加している投資家も、基本的にはみんな同じような気持ちをもつ傾向にある人間です。

株式市場の急激な価格変動を目の前にして、恐くなったり、見たくなくなったりする、そのきわめて人間的な感情を、僕は大切にしたほうがよいと思っています。

そのかわり、「感情的になっている自分がそこにいる」という現実に気づくことが大切です。

とはいえ、具体的にはどうしたらよいのでしょうか?

週末積立投資家として、長期投資を楽に継続したいのであれば、ざわついたり不安になった、という気持ちを自覚したのなら、その現実をいったん受け入れて、簡単にいってしまうとその逆をやるなど、利用してやればよいのです。

つまり、株価暴落で恐くなっているのであれば、買ってみようかなと考える、などです。

株価が上がろうが、下がろうが、どっちに動いたとしても、根拠ある水準にきた、動くべき状態になったと判断したのなら、機械的に淡々と、粛々と注文をだすだけです。

それくらいの心の準備と、口座の準備をしていただくとよいでしょう。

7月末からの相場で感じたこと

今回のように「歴史的イベント」があった際には、その時の心理状況やイベントなどを、なにかメモしておくと、後から振り返った時に役にたちます。

私は、平日は忙しいビジネスパーソンのための、小さな小さな勉強会「ズルい!投資」にて、週末積立投資家として実践的な、資産のメンテナンス(リバランス)方法をお伝えしています。

その関係で、日本株を中心にお伝えすると、2024年3月高値も、7月高値も、その直後の週明けに、リバランスのための売却注文をだし、一部の投資信託を現金化していました。

そしてもちろん、8/5などの下落局面では、投資信託の買増しをしています。

また、株価が下がると儲かるようなポジションもまだ保有しています。

この一連の間、いろんな立場の専門家が、いろんなコメントを発信していましたが、主に積立投資の初心者むけというか、まだ積立てを始めたばかりの人むけに限定した発信だったかのように感じました。

なのでいったんここで、FP野原としても発信しておきます。

お届けしたいのは、平日は忙しいビジネスパーソンやママさんなど、週末にしかゆっくり口座にログインできない、週末積立投資家のかたがたです。

ぜひ、具体的な行動を!

・目先の動きに一喜一憂しなくてよいので、変わらず積立てを

・この程度の下げはたいしたことない、もっと下がった時に備えよう

・長期積立投資は始まったばかり、市場にい続けることが大切

などなど、様々な発信を目にしました。

それに対し、私は思いました。積立投資家だったら、こう思うのではないかって。

気休めや精神論はわかったから、いま具体的になにをしたらよいか教えてくれ!

そりゃそうですよね。

上記の発信は、なにも具体的なアドバイスになっていませんよ。

まぁ、立場的にできないというのもありますが(^^;

幸か不幸か、我々週末積立投資家には、「買いか、売りか、様子見か」、この3択しかありません。

週末積立投資の実践的な勉強会「ズルい!投資」では、これらを自分で判断できるような、客観的な判断基準をご紹介しています。

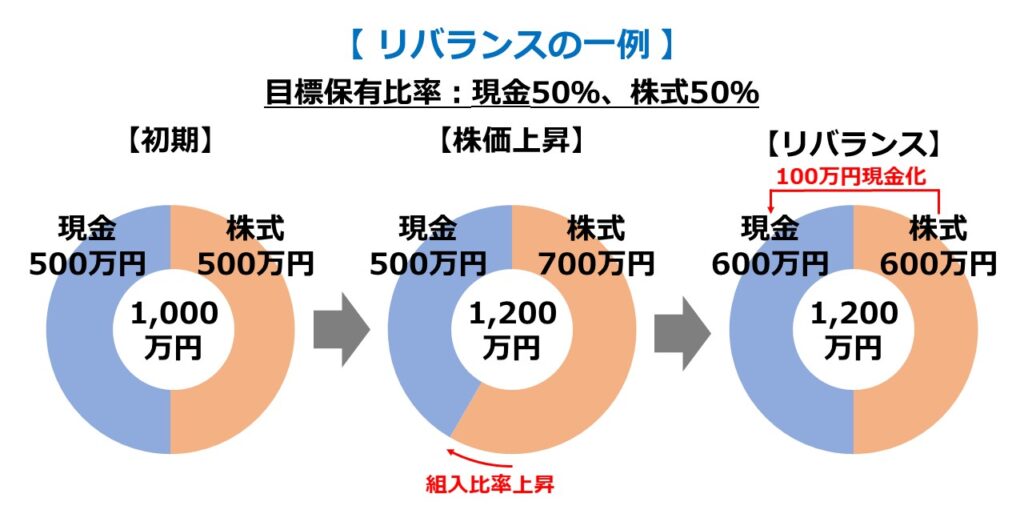

それが、「リバランス」(リスクの再調整)の具体的な方法です。

なかなか普及しない「リバランス」

リバランスについては、私のブログやプレジデント掲載記事をご覧いただいているかたには耳にタコかと思いますのでここでは割愛しますが、長期積立投資においては欠かせない、基本的なノウハウになります。

他媒体ですと、こちらのようなブログがわかりやすいかもしれません。

リバランスとは?具体的なやり方と投資信託における必要性をわかりやすく解説

さて、リバランスがなかなか普及しない理由を、私なりにご紹介いたします。

※現時点で、私は金融機関に所属していないため、以下について、もし間違っていたらご指摘いただけますと幸いです。

運用会社の事情

我々が保有している投資信託をつくり、運用している、専門家が集まる運用会社は基本的には、我々の将来のために、長期にわたり安定して資産形成できるように、お手伝いをしていただいています。

専門家が運用に集中するには、大多数の投資家がまとまったお金を一気に投入させたり、短期で一度に解約されたりしたら、本業の運用に集中できたものではありません。

多少の変化はあったとしても、なるべく長期にわたり積立てしていただける投資家のほうがありがたいのです。

短期売買目的ではなく、長期の関係性を築いていきながら資産成長をねらっていますので、必然的に「解約しないでね」というような方向性になりがちなのはしかたありません。

投資家側からしても、そもそもなんのために資産形成しているのか、もう一度よく考えていただくとよいでしょう。

販売会社の事情

営業担当者がいない、一部ネット証券を利用する投資家以外の、販売サイドの金融機関や代理店などでは、1ヶ月以内などの短期間で売買を繰り返すこと(回転売買)や、手数料稼ぎになってしまうような売買を、基本的には受けつけませんし、推奨もできません。

ただし、営業担当と投資家がお互いに合意のうえ、属性や経済・家庭環境、経済合理性などを考慮し、妥当と認められる場合においては、指定の書類を準備、提出することで、リバランスなどのように、保有する投資信託の一部を売って、また別の投資信託を買ったり、一定期間をへて、売った投資信託を買い直すなどができる場合もあります。

どちらにしても、手数料稼ぎ、過度な回転売買はできませんから、コンプライアンス遵守の範囲内で実行支援することもあるようです。

問題は、投資家との意思疎通や、合意、ましてやその都度、書類提出することが大きな負担になることです。

なので、めったなことがない限りは、リバランスを推奨することをしない、というより物理的に非常にやりづらいのです。

AIやフィンテックが今後さらに発展していけば、すぐにでも解消されそうな悩みですから、金融庁側としても、もっと柔軟に対応してもらいたいものです。

営業パーソンやアドバイザーの事情

ここに私も属しています。

営業パーソンやアドバイザーとしては、そもそも投資経験が足りないかたも少なくありません。

コロナショックや植田ショックは、比較的短期間で反発してしまったために、経験値としては全然物足りません。

株価下落で恐怖を感じるほどの積立てをする必要はありませんが、恐い経験をしたことがないアドバイザーは、いざという時に役に立たないのです。

私はITバブル崩壊は知りませんが、2001年からの株式市場をみてきました。

細く長くですが、24年のキャリアです。

その間、株式以上はいろんな局面をみせ、教えてくれました。

※日経新聞電子版「SmartChartPLUS」の日経平均株価・月足チャート(期間MAX)

株価暴落、低迷局面の主だったものをご紹介しておきます。

| ショック名 | 時期 | 下落率 | 暴落タイプ(野原流解釈) |

| りそなショック | 2003/5/17 ※2001/5/7小泉政権発足後高値~りそな国有化(公的資金注入)までの一連の不良債権処理問題を総称した場合 | 約44% | 底なし沼 株式の死 上げ下げを繰り返しながら、いつまで続くかわからない下げ方 |

| リーマンショック | 2008/9/15 ※2006年末くらいから表面化しつつあったサププライム住宅ローン問題が表面化し始めてから、リーマンブラザーズ破たんまで。 | 約60% | L字型 大きく下落した後は、横ばいで上げる気配なし |

| 東日本大震災 | 2011/3/11 ※~11月安値まで | 約20% | ボックス型 大きく下落した後、戻ってから2番底をつけ、その後も上下に大きく動くボックス圏を形成 |

| コロナ・ショック | 2020/2/23 ※~3/15安値まで | 約30% | V字型 大きく下落した後、急回復 |

| 植田ショック | 204/7/31 ※~8/5安値まで | 約20% | V字型 大きく下落した後、急回復 |

このなかで、私が一番恐怖を感じたのは、株価の下落スピードという点では「リーマンショック」です。

この時は、世界的な住宅バブルの崩壊を事前に感じとっていたものの、なかなか株価が下落しなかった、ということがそもそものスタートです。

当時の記憶があいまいですし、当時の私が夕刊で注目していた小さな記事、「スペインのマグロ成金の住宅価格がはじめて下落」みたいなのが、探しても探しても、いまは見つけられませんでした。

※もし、ご存知のかたがいらっしゃれば教えてください!

バブル崩壊してからは、それまでの動きを完全に否定するかのように、猛スピードで株価が崩壊していきました。

ただしこの時は、どちらかというと先に最悪期を経験し、そこからダラダラ横ばいといった動き(L字型に近い形)になりましたので、さらに悪化してしまう感じではありませんでした。

そして総合的には、個人的には一番嫌なタイプの下落だったのが、「りそなショック」にいたる一連の下げ相場です。

これは正確には、小泉政権による不良債権処理問題を皮切りに、りそな銀行実質国有化にまでいたる過程が、恐怖だったのです。

その時は、リーマンショックなどのように、明確な理由で大きく下落したというよりは、「日本を解体」するかのような政策や、世界同時多発テロ、米景気悪化、米大手企業の不正会計問題や破たん(エンロン、ワールドコム等)、イラク戦争など、次から次へといろいろなことが起こりました。

株価としては上下を繰り返しながら、右肩上がりではなく、右肩下がりでダラダラと落ちていきました。

まさに「堕ちていく」ようなイメージで、積立投資家とは最も相性の悪い相場展開です。

この時にもし、いまのように積立投資がメジャーになっていたとしたなら、間違いなく「積立投資はいますぐおやめなさい」みたいな論調が湧きおこっていたことでしょう(笑)

いろんな相場を経験し、それらすべてに対応することを考えてきた私にとっては、いまのアドバイザーは、基本的には脳みそがお花畑だと思っています。

インフルエンサーやYoutuberの事情

相変わらず「積立投資はほったらかしで良い」という論調が多く、非常に危機感をもっています。

あきれるほどヒドいYoutubeでは、「積立投資はほったらかしで良い」といいつつ、同時に、「暴落時にはスポットで一括投資しても良い」と、結果論で語っているものもあり、もはや「ほったらかし投資」ですらなく、完全に誤解を与える内容のものもありました。

基本的に、視聴者などの情報受信者のリアクションによって売上が左右される商売をしているかたがたの発言には注意をしておいたほうがよいでしょう。

リアクションがないと売上になりませんから、知らず知らずのうちに、人気取りのバイアスが働きやすくなります。

これらをうけた対応策の案

もし、投資家がリバランスをちゃんとやりたいなら、現時点ではおそらく、次のような案が考えられるのかと思います。

(1)担当者のいないネット証券を活用する。

(2)担当者がいる場合は、日ごろからコミュニケーションや接触頻度を高めておいて、すぐに動けるようにしておく。

(3)投資助言業やFPなどのアドバイス主体の専門家に相談する。

(4)変額保険やラップ口座など、リバランスを自動でしてくれる商品・サービスを活用する。

(5)「ズルい!投資」に興味をもってみる(笑)

※これらは推奨しているわけではなく、むしろ個人的には推奨できない案も含まれておりますので、あくまで一般的な情報提供ということでお願いいたします。

リバランスの主な種類

| (1)定期型 | (2)乖離型 | (3)強弱型 | |

| 特徴 | 半年に1回、1年に1回など、実施する時期を決めておく。 | 事前に実施条件を決めておいて、一定比率ズレたら調整。 | マーケット環境にしなやかに合わせ、事前ルールで決めた条件になったら実行。 |

| メリット | マーケットを気にせずにリバランスを実行できる。 | 自分の保有資産の現状にあわせやすい。 | 自分の保有資産や感情に左右されずに、ルール通りリバランスしやすい。 |

| デメリット | リバランスを実行するタイミングに根拠がない。 | リバランスのタイミングが、ログインしてみないとわからない。どれくらいズレたらリバランスが必要か根拠があいまい。 | 短期目線でリバランスしがちになり、リバランスの頻度があがってしまうことで、かえってパフォーマンスを悪化させることもある。 |

ほったらかし投資がダメな理由

個人的には、将来を予想したり、分析したり、世の中のことをもっと知りたいと思って調べるのが、昔から凄く楽しいです。

ただ、それがマーケットの今後の予測をあてる精度をあげることに、とくにつながるわけでもありませんし、なにより、将来のことを正確に予測できる人は皆無です。

一方我々、週末積立投資家は、リスクのとりかたは人それぞれでも、今後も積立てを継続していくことはかわりません。

であるならば、景気が良くなろうと悪くなろうと、株価が上がろうと下がろうと、円高になろうと円安になろうと、どちらにいっても対応できるようにしておくことが無難です。

論理的には、株式などのリスク資産を組入れた投資信託などが、長期的には右肩上がりに成長する可能性が高いはずとはいえ、それが我々がこれから生きていく時代に、老後に、必ず当てはまるかどうかは、事前には誰にもわからないのですから。

保有する金融商品の価格が、上がったり下がったり上下にブレる、というそのブレ幅を「リスク」といいますが、我々個人の家計でみた場合、大事なのはそのリスクではありません。

将来こうしたい、こんな生活をしたい、こんな余生を送りたいというようなライフプランにおける、家計の資金計画から上下にブレてしまうことも、『リスク』といいます。

この資金計画からの『リスク』を、減らすためのひとつの方法が、保有する金融商品の、価格が上下する「リスク」を減らすことです。

・金融商品の「リスク」

・資金計画の『リスク』

どちらにしても、ほったらかしは、リスクもほったらかすことになり、将来、

・資金計画を上回ればラッキー

・資金計画を下回ればアンラッキー

という、運まかせの人生になってしまいます。

リスクとの付き合いかたがうまくなると、価格の上げ下げが気にならなくなる。

というより、気分が高揚したり、落ち込んだり、恐くなったり、となってしまったとしても、価格の上げ下げを味方にすることができます。

そのために必要なのが、

(1)口座へのログイン:資産が減ってしまうこともあるという現実も受け入れる

(2)リバランス:リスクコントロールのためのメンテナンス

これは、僕の24年間、ずっと変わることのなかった真実です。

暴騰タイトルの「リバランス最強説」というのは、資金計画の達成確度が高まりやすいという意味で「最強」ということを表しています。

たった一度しかない人生を生ききるためにも、たかだかお金のことで悩みたくありませんよね?

リバランスの特徴まとめ

最後に、リバランスの主な目的などをまとめておきました。

週末投資家の皆さまの、今後の投資行動の参考になれば幸いです。

| 資産形成の目的 | 資金計画の達成 |

| 具体的な方法 | ドルコスト×リバランス(定時定額投資法×リスクの再調整) |

| 活用する金融商品 | 投資信託など。 |

| 投資信託などを通じて、特に株式などのリスク資産を活用する理由 | 投資先企業の株価などの上昇により、長期的に右肩あがりの資産成長が見込めるから。 キャッシュフローの最大化と資本構成の最適化を意識することで、ROE8%を目安の最低ラインとし、できれば15%を超えていきたい。 ROE8%とは、誤解を恐れずにいってしまえば、株価が10年で2倍になるペースであり、15%とは、5年で2倍になるペース。 |

| ドルコスト平均法(定期定額投資法)の目的 | 価格の上下を気にせず、積立てを継続できる。 価格が下がればより多くの口数が買えて、価格が上がればより少ない口数しか買わないですむ。 ただし、設定変更するまでは、ひたすら投資信託などを買い続けることになる。 |

| リバランス(リスクの再調整)の目的 | 価格変動により、保有資産の資産配分のズレを調整し、長期にわたる安定した資産の成長を目指す。 様々な要因により、理論通りに株価などが上昇し続けるわけではないため、ときに行き過ぎた動きをする。 ほったらかしにしてしまうと、この動きがさらに拡大してしまうので、資金計画の達成確率が不安定になり、将来計画に影響をおよぼす。 ほったらかしにしてしまうと将来的に運任せの資産形成になってしまう。資金計画を上回ればラッキー、下回ればアンラッキー。 積立投資は、積立て期間が長くなればなるほど、その定期的な積立額は、保有する資産全体に占める影響度が下がっていくため、より一括投資に近づいていく。 そのため、積立額の内訳や積立額の変更を検討することよりも、保有資産をどうリスク管理していくのか、ということが重要になっていく。 |

それではまた!

週刊誌

小学館

「女性セブン」

2024年6/20号

『PRESIDENT』2023年8/4号(7/14発売)

限られた時間で、お金を増やす方法

金持ち老後の株・投資戦略

老後資金と投資スタンスの関係をどう考えればいいか

【最新鉄則】なぜか9割がやらない! 今すぐやるべき「投資&老後資金づくり」大全

(担当記事)

ほったらかさず、ときどきメンテナンス!

「ほったらかし投資」で、他人より儲ける5つの秘訣

光文社

『週刊女性自身』

3/22号

「プロのオススメ銘柄」で始めるiDeCo入門