こんにちは、青山創星です。

今日は、

「分散投資か、株への集中投資か?」

についてお話しします。

やみくもに分散すると

かえって大きな損失を被る可能性がある

のに対して、

きちんと分散すれば

同じリスクでもより高いリターンを得られる

可能性が高まるのでしたね。

教科書にはこのように書かれていて、

書かれていることは正しいのです。

しかし、

この前提として

「値動きの異なるものを組み合わせると」

という前提条件が付くのです。

ある商品の価格が下がった時に、

それと反対の動きをする商品を

持っていれば利益が出るので

全体としての損失を抑えることが出来る

ということになるのです。

債券は、

金利が下がると価格が上がります。

逆に

金利が下がると価格が下がります。

株価が下がる時に

は金利も下がって債券の価格は上がる。

株価が上がる時には

金利も上がって債券の価格は下がる。

但し、

いつもこのように動くわけではなく、

同じ方向に動くこともあります。

このように、

値動きの異なるものを組み合わせると

リスク(価格のブレ)を

下げることが出来ます。

しかし、

同時に期待リターンも

下がるということになります。

値動きの異なるものを組み合わせると、

やみくもに組み合わせるのに比べて

同じリスクでもより高いリターンを得られる

のは確かです。

しかし、

高いリターンで

リスクの高いものだけの場合に比べ、

値動きの異なるものを

組み合わせた場合には

リスクを下げるのと引き換えに

期待されるリターンも低くなります。

比較的短い期間で

使わなければならないお金の場合には、

リスクを下げることを

優先する必要があるかもしれません。

この場合には、

ポートフォリオ理論に基づく

債券を含めた分散ポートフォリオを

検討するといいでしょう。

しかし、

長期で運用する場合には

期待リターンを高めることに

フォーカスするという方法も

あるでしょうか。

特にiDeCoの場合は、

早くとも60歳までは

引き出さないことを前提にしています。

なるべく大きく増やせる

可能性を重視したいです。

期待リターンの高い資産は

株式に投資する投資信託になります。

ポイントは、

特定の国や地域に限定して投資する

投資信託ではなく、

国や地域を分散して投資する

タイプのものがよいでしょう。

投資信託を選ぶにあたっては、

その投資信託がどのような指標に連動した

投資成果を狙っているかということを

確認します。

日本を含めた全世界の株式に投資し、

さまざまな国々の成長機会からの

リターンを期待する指標としては、

MSCIオールカントリー・ワールド・

インデックス

があります。

もう一つ

FTSEグローバル・オールキャップ・

インデックス

というのもあります。

日本を除いた

先進国と新興国の株式に

連動する指標としては、

MSCIオールカントリー・ワールド・

インデックス(除く日本)があります。

日本を除く

先進国の株式に連動する指標しては、

MSCI KOKUSAI インデックスがあります。

どれも

世界中の株に分散して

投資することになります。

iDeCoの場合、

運営管理機関によって選べる商品に

違いがあります。

上記のいずれかの指標に連動した

運用成果を目指す

投資信託を選べばいいでしょう。

さて、ここまでをまとめてみましょう。

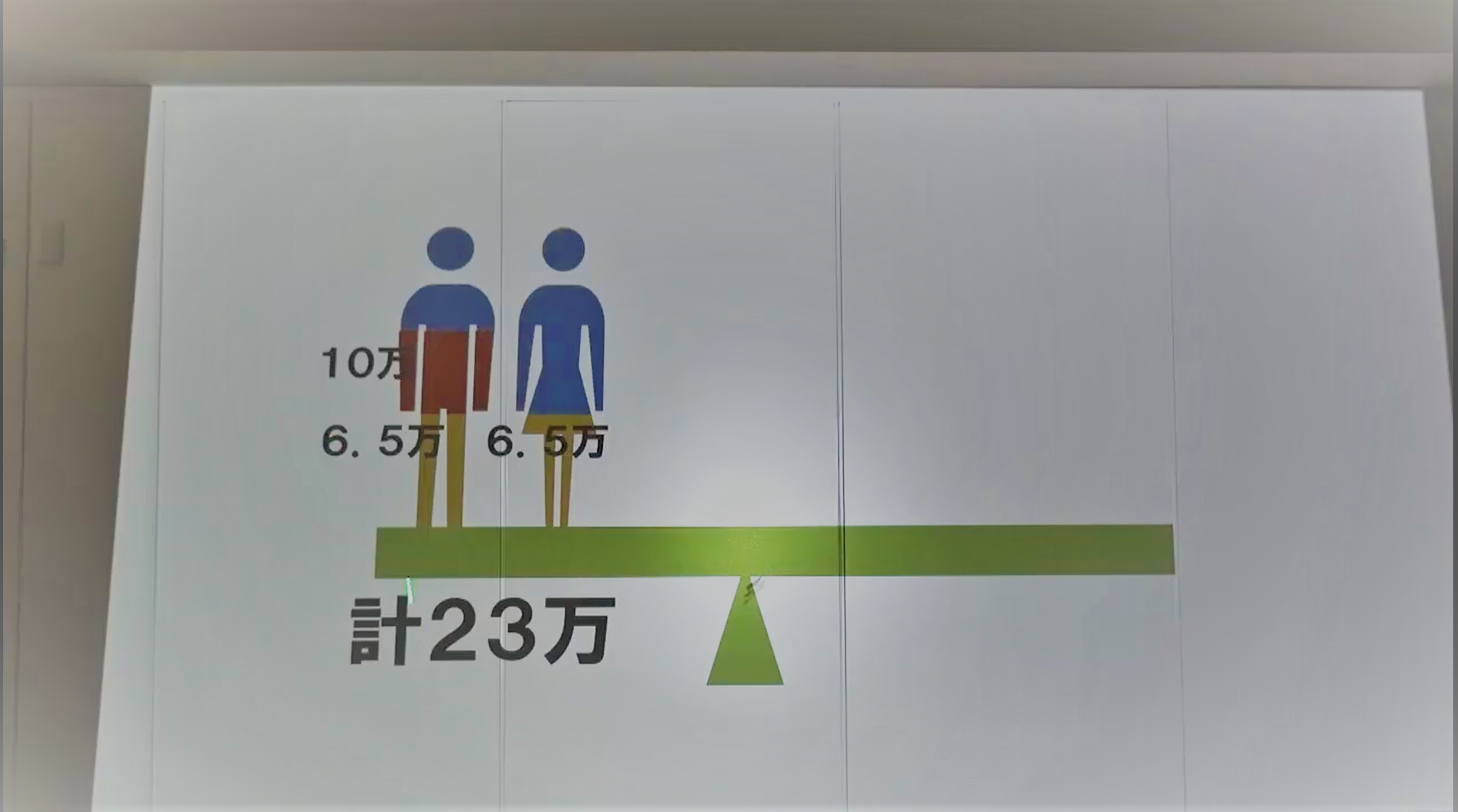

分散投資は、

株、債券のように値動きの異なるものを

組み合わせることにより

リスク(価格のブレ)を

低くすることが出来る。

しかし、

リスクを下げることと引き換えに

期待リターンも下がることになる。

数年後に

引き出さなければならないような

比較的短い期間の投資では、

しっかりした分散投資の必要性は増す。

これに対し、

早くとも60歳までは引き出せない

iDeCo投資では、

期待リターンの高い

世界の株に投資すると

大きく増やせる可能性がある。

但し、

この場合も国や地域を分散して投資する。

こんなことについてお話してきました。

投資には絶対ということはありません。

債券も含めた分散投資で行くのか、

株中心で行くのか、

それぞれの特性を理解して

どちらを選ぶのかという選択をするのです。

10年くらいのスパンで見れば、

大きな株価の下落もあります。

しかし、

そのときに持っている投資信託を

売ってしまうのが最もやってはいけないこと。

持ち続け、

投資し続けることが一番重要なのです。

ドルコスト平均法を思い出してください。

毎月毎月買っていくので、

価格が下がったら安く買えるのです。

将来価格が戻れば

大きな利益につながるのです。

貯蓄を今始めない、

預金にしかお金を置いておかない、

これらを続けていると

将来の生活に夢を持てなくなります。

将来の生活が成り立たなくなる可能性が

非常に高くなります。

それを避けるためには、

投資に一歩踏み込むことが必要です。

では、今回はここまでです。

ところで、

「プロの投資手法で初心者が安全・簡単に資産を増やす方法講座(改訂新版)」という無料のラジオメルマガの配信がもうすぐスタートします。

この無料ラジオメルマガにご登録いただきますと、直後に配信される初回メルマガで、

小冊子「改訂新版『超』初心者でも今すぐ始められるイデコ(iDeCo)入門」(55ページ、PDF版)

を無料でプレゼントさせていただきます。

貯蓄・投資するだけで国から補助金がもらえると、今人気沸騰中のイデコをすぐに始めることの出来る小冊子です。

ひと月早く始めればひと月分多く国から補助金がもらえることになります。

早く始めないとその権利はどんどん消えていきます。

今すぐ、無料メルマガにご登録ください。

ラッキーネコちゃんをクリックしてね ❣❣❣

⇓⇓⇓

1lejend.com/stepmail/kd.php?no=JqOqXzXzyi