2020/1/5更新

ご相談者様 DATA

【年齢】 25歳

【職業】 会社員

【性別】 男性

【家族構成】 独身

相談しようと思ったきっかけ(アンケート抜粋)

会社で、今度確定拠出年金(DC)を導入することが決まり、もともとやろうとしていた財形貯蓄とどちらにしようか迷っています。

確定拠出年金では定期預金もあると聞いてますが、財形貯蓄とどう違うのでしょうか?

よくわらないので、確定拠出年金専門のFPの方に相談しようと思いました。

ご相談内容

将来結婚も考えている相手がいます。

貯金とは別に、少しずつお金をためていこうと月2万円で財形貯蓄をするか確定拠出年金か迷っています。

どっちがお得で、おススメですか?正直財形貯蓄と確定拠出年金の違いもよく分かりません。定年は60歳です。

FPにお金の相談してみませんか?

ご相談でお話しした内容

将来に備えて貯蓄されるとのこと、若い時から意識が高くとても素敵ですね。

確定拠出年金も財形貯蓄も、税制優遇でメリットのある貯蓄方法です。

「 お得 」というのは、60歳の定年を意識されているので、その会社で働き続け、年金としてみた場合、どちらがより税制面で優遇されているのか?ということのようですね。

税制面では圧倒的に「 確定拠出年金のほうがお得 」です。

財形貯蓄は利息と受け取り時に対する非課税枠しかありませんが、企業型確定拠出年金には、3つの非課税枠があります。

1、入口:積み立て時の掛け金

2、真ん中:積み立て期間中の運用益

3、出口:受け取り時

二つの制度を比較すると、違いもよく分かると思いますから、ちょっと細かくお伝えしますね。

「 財形貯蓄 」とは?

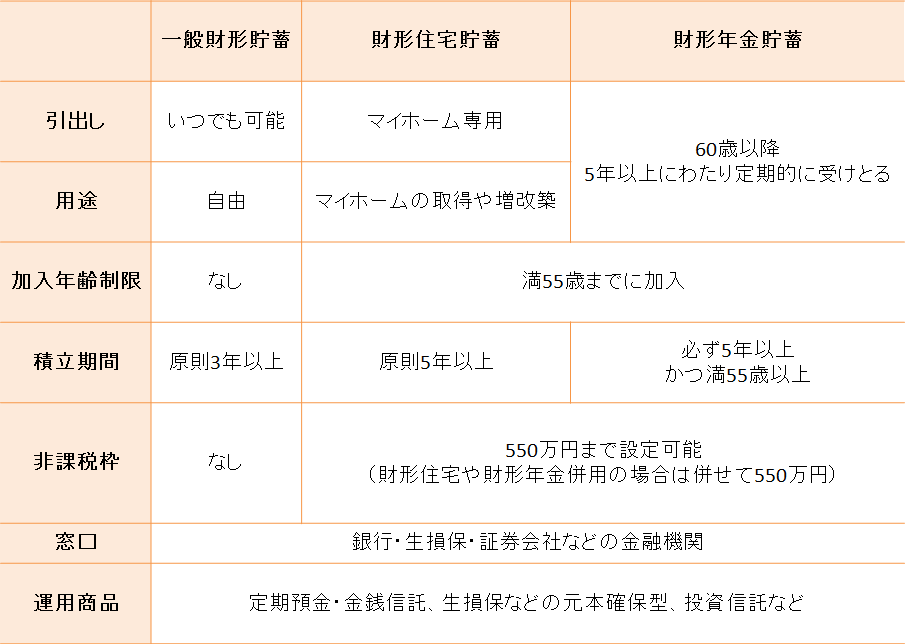

会社が給与天引きで行う貯蓄で、「 一般財形貯蓄 」「 財形年金貯蓄 」「 財形住宅貯蓄 」の3種類あります。

それぞれの貯蓄目的以外で引き出す場合には課税されますので気をつけてください。

今回は、将来の年金として利用するために、確定拠出年金と比べてどちらがお得かの比較のため、一般と住宅の利用はしない、または併用もせず、「 財形年金貯蓄のみやる場合 」と比べてみましょう。

財形年金貯蓄は、元本と利息の合計550万円から生ずる利子等が非課税です。

※財形年金貯蓄のうち、郵便貯金、生命保険又は損害保険の保険料、生命共済の共済掛金、簡易保険の掛金等に係るものにあっては払込ベースで385万円が非課税対象です。

一般に金融商品の利子や分配金には、原則20.315%(所得税と復興特別所得税15.315、住民税5%)の源泉分離課税が適用されますから、利息に対して非課税というルールはとてもありがたいですよね。

ただご存知のように、一般的な定期預金が0.1%を切る現状では、「利息」そのものが少ないため、なかなか利息への非課税効果がでません。

かつては、定期預金なども6%、7%も金利が付いた時期があり当時は相当財形貯蓄はお得な制度でしたが、残念ながら今はずいぶん状況が変わっています。

ただし、今後また金利情勢によっては、一般の定期預金よりも高い金利が付くこともありますので、その点、自分で定期預金をするよりもお得になる可能性もあります。

また、その会社が採用している財形年金貯蓄の運用商品次第では、値上がり益を期待できるものもありますが、非課税枠は確定拠出年金に比べ少なくなっています。

ひとまず値上がり益については考慮しないものとします。

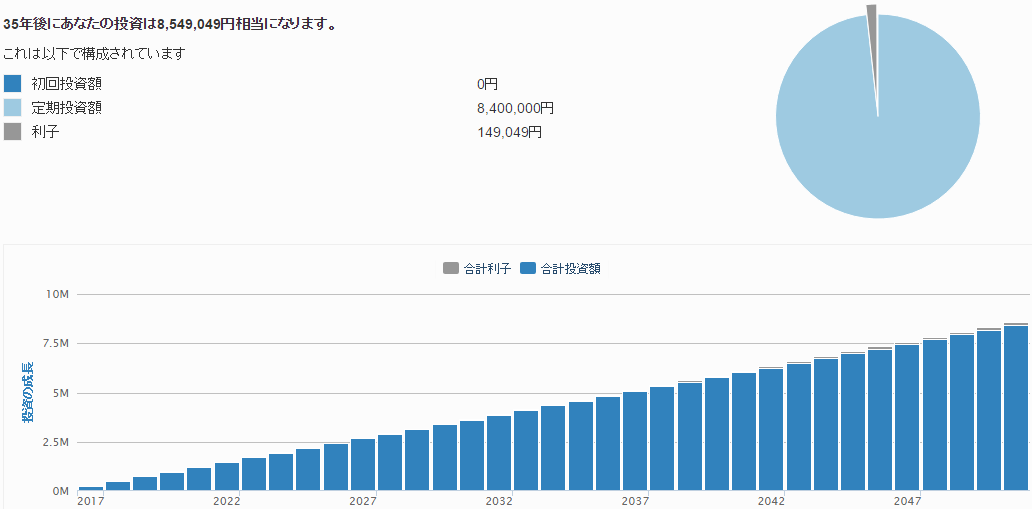

いま25歳ということですので、仮に毎月2万円を35年間、利息0.1%に対して半年複利、全額非課税で運用し続けたとしましょう。

※「複利計算機」より抜粋

なんと、総積み立て額840万円に対し、149,049円が非課税で増えた分で、実際には元利合計550万円を超えると課税されますので、グラフより若干減ります。

どうでしょうか、年間24万円を35年間つづけた割には、あまり増えてませんね。

そして、また受け取り時は税制優遇があります。

「非課税特約付き預貯金」ともいえる、、通常20%かかる、利子等に対して非課税優遇があります。

この限度額はほかに「財形住宅貯蓄」「財形年金貯蓄」をやっている場合は、これらと合算して計算します。

預貯金などによる財形年金貯蓄は、元本( 預入額 + 元加利息 )が550万円まで利子等非課税、

保険などによる財形年金貯蓄は、払込額 385万円まで利子差益非課税となります。

ただし、財形年金貯蓄には「払出制限」があり、年金としての用途以外で引き出すとペネルティ(要件違反)がかかります。

・非課税措置がなくなるため、残額は「財形年金貯蓄」と認められない

・預貯金などの商品は、5年間(60ヶ月)さかのぼって、その利子に課税され、解約となる

※2013年1月1日~2037年12月31日は復興特別所得税が上乗せされ、20.315%

・保険などの商品は、差益について一時所得課税(差益-50万円控除)×1/2に総合課税

※ 災害、疾病、寡婦または寡夫になった等の理由による払い出しは、一定の条件を満たす場合非課税(2017年4月~)

たとえば、35年間で積立て額が840万円になります。このうち550万円までの部分に対する利息に対して非課税ですが、計算上全額非課税と仮定したとすると、こうなります。

受け取り方法は、その会社が契約している窓口となる金融機関の商品によって差がありますが、今回は総額840万円を60歳から80歳まで20年間、定額で受け取り続けたとしましょう。

840万円 ÷ 20年 = 42万円/1年あたり ※復興特別所得税は考慮しないものとします

ほかに特に所得がないとすれば、利息等がほとんど増えないとすれば、42万円とちょっとです。

ただし、年金として受け取ることを前提とすれば、通常の公的年金とは別枠で、550万円までの現金が非課税で用意できるわけですから、経済的に余裕のあるかたにとっては、有効な手段のひとつではあります。

FPにお金の相談してみませんか?

一方、確定拠出年金はどうでしょうか?

さらっと企業型確定拠出年金の税制メリットをご紹介しますね。冒頭でお伝えしたように、3つの税制優遇があります。

1、入口:積み立て時の掛け金

2、真ん中:積み立て期間中の運用益

3、出口:受け取り時

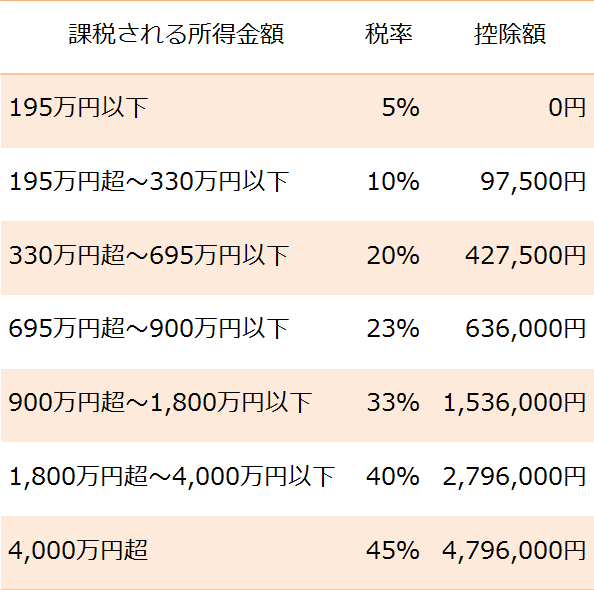

仮に、所得税率10%で毎月2万円を35年間加入し続けたとしましょう。

積み立て時の税制優遇

20,000円 × 12ヶ月 = 240,000円

240,000円 × 20%(所得税率10%+住民税率10%) = 48,000円 ・・・ ①

① × 35年 = 1,680,000円 ・・・ ②

①だけでも凄いことだと思いますが、②をみてください。

圧倒的な節税効果を発揮しますよね。

今回のご相談者さんは企業型確定拠出年金を会社が導入され、希望をすれば掛金が拠出できるということで、社会保険料(掛金の15%)の削減も可能ですからこれも加えます。

240,000円 × 15% = 36,000円 ・・・ ③

①と③だけで、年間84,000円、35年間で294万円です。

ざっくりいってしまえば、2年間確定拠出年金をやっただけでも、財形年金貯蓄を定期預金でやったとした場合の35年分の利息を確保できてしまいます。

積立期間中の税制優遇

この運用期間中では、利息、分配金に対して全額非課税です。また、途中で運用商品を売却して得た利益にたいしても、もちろん全額非課税です。

100万円を200万円で売却し、100万円の利益になったとしても、税金として20万円引かれることはありません。

長期間、利息、分配金、売却益に対して非課税というのはとても大きな効果を発揮します。

これが財形年金貯蓄であれば、元利・運用益合計550万円から生ずる利子等に課税されてしまいますから、この差は後々大きな差となります。

※郵便貯金、生命保険又は損害保険の保険料、生命共済の共済掛金、簡易保険の掛金等に係るものにあっては払込ベースで385万円を超えると課税されます。

受け取り時の税制優遇

まとめて受け取り、それを切り崩していくか、年金として分割して受け取るかは選べますが、税制優遇としては2種類あります。

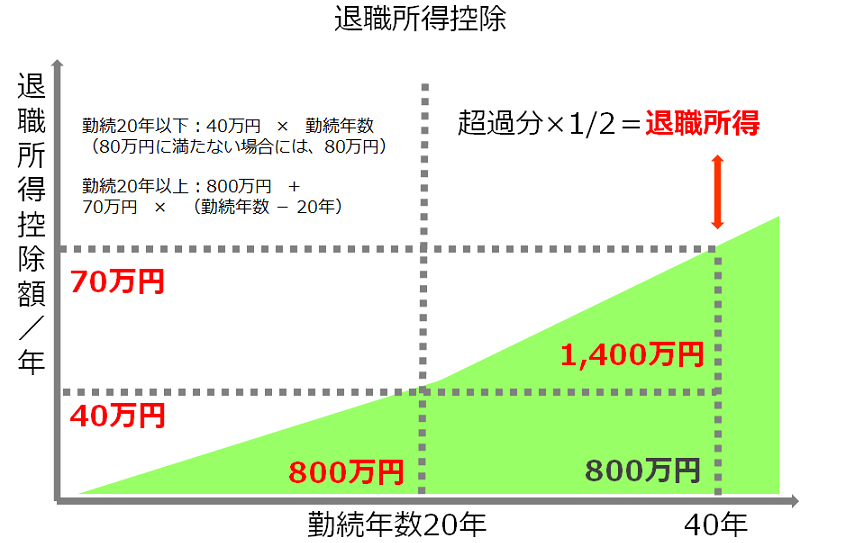

退職所得控除

一括して一時金として受け取ると、退職所得控除の対象となります。

退職所得控除とは、退職金から勤続年数によって税金のかからない枠を設ける制度で、長く勤めるとその分大きな税制優遇が受けられる仕組みです。

確定拠出年金を受け取る際は退職金扱いとなるため、加入期間を勤続年数と読み替えて退職所得控除が適用されるのです。

例えば60歳定年まで35年間、月2万円の積み立てして全く増えないとして、840万ためたとすると、その全額が非課税です。

ご相談者様の場合、35年勤続(加入)ですので、退職所得1,850万円までは非課税となります。

(40万円 × 20年)+(35年 - 20年)×70万円

= 800万円 +(15年 × 70万円)= 1,850万円

35年間で積立て額が840万円になります。

利息や運用益で全く増えなかったとした場合で、この全額が非課税となりまし、もちろん倍2倍の1,680万円になったとしても非課税です。

もしこの非課税枠を超えたとしても、その金額の1/2にたいして源泉徴収され、徴収されすぎた分に関しては確定申告により還付を受けられます。

※国税庁HPより抜粋

確定拠出年金を一時金として一括でもらうケースが一般的には多い理由として、この退職所得控除の魅力にあります。

また60歳から65歳までの無年金期間の収入を補てんすることも可能です。

年金所得控除

年金として受け取けとると、公的年金控除の対象となります。ここは財形年金貯蓄と共通する部分です。

確定拠出年金の場合、一般的には一時金、退職所得として受け取られるかたが多いようです。

まとめ

このように、将来の年金として貯蓄する場合、財形年金貯蓄と確定拠出年金では、その税制メリットに大きな差があります。同じ「年金を作るための専用口座」であっても、その違いは歴然です。

一方、財形年金貯蓄も確定拠出年金も基本的には60歳まで引き出せないという条件は同じわけです。

財形年金貯蓄と確定拠出年金の定期預金を「 60歳まで引き出せない定期預金や年金 」としてみた場合、税制優遇の内容によって比較することができます。

特に現在は大手都銀で、普通預金金利が0.001%(100万円を1年預けて10円の利息)という超低金利時代です。金利だけで大きく増やすことはできません。

また、資産運用でどれだけ増えたとしても、財形年金貯蓄の非課税枠は確定拠出年金と比べると大きく見劣りしてしまいます。

さらに、コスト削減や節税分を含めれば、確定拠出年金であれば長期間にわたってさらに将来へお金を残すことができます。

また確定拠出年金は、受け取り方法を年金としてだけでなく、退職金としての一時金で受け取る選択もできますので、将来の経済状況に合わせて、ある程度フレキシブルに対応することもできます。

いまできることは全てやりたいところですが、全部やることはなかなかできません。

優先順位をつけていくなら、相談者様のケースでは、まず確定拠出年金を優先して将来のお金をためていくと良いでしょう。

今後は定期的にお会いして、結婚に向けた資金作り、今後の家計管理、資産運用・投資などもサポートさせていただくことになりました。

FPにお金の相談してみませんか?