相談者様DATA

【年齢】53歳 恵子様

【職業】パート主婦

【性別】女性

【家族】既婚

夫(大手金融系企業勤務55歳)と息子(私大文系2年19歳)の3人家族

相談しようと思ったきっかけ(アンケート抜粋)

最近息子の中高時代のママ友とランチをした時、子どもの年金の話になりました。我が家は現在大学2年生の息子がいるのですが、2月生まれなのでまだ通知が届いていません。

たしか私が大学生の時には国民年金の加入は任意だったような記憶があるのですが、、

大学生は収入もないので年金保険料の猶予?あるいは免除などがあるのではないのか?と思い、そういう制度があれば知っておきたいと思ったのが相談しようと思ったきっかけです。

ご相談内容

ママ友とのランチの後、家で夫と息子に年金保険料のことを話しました。

夫は私より2歳年上で大学時代の年金については、私と同じような認識でした。「僕もよくわからないので、区役所とかに行って確認してきたら?」と言いますし、息子は「どうせ払ったって、将来もらえるのか分からないし払わなくていいんじゃない」などと言っております。

区役所で個別に相談しに行くことも考えたのですが、窓口でいろいろと言われて、教えてもらったことを家に帰って正しく家族に伝えることができるか不安で気が重いです。というのも私自身は夫の扶養で3号と言うんでしたっけ?自分では保険料を納めていませんので、そもそも国民年金のことはよく分かっていないんです。

息子の年金なので、本来は息子に確認させたほうがもちろんいいとは思っているのですが、適当に聞いてこられても、と恥ずかしながら息子に全権委任できない状況です。

ママ友たちに聞いてもそれが正しいのか分かりませんし、他に相談できる人もいないので、とネットで検索していたらこちらの相談ねっとのサイトに行き着きました。千葉で相談できる人を探していて、女性が話しやすくていいかしらと思い同年代であろう三原さんのブログを見ていましたら「難しいお金の話をわかりやすく」がモットーだというので、私でもわかるように教えてもらえるかしら、と思い切って相談してみました。

ご相談でお話しした内容

恵子様は我が家と同じく、息子一人の3人家族、偶然にも猫もいると分かり、共通の猫バナで盛り上がりました。はじめは緊張した面持ちの恵子様でしたが、リラックスしていただけたようで良かったです。緊張しているとなかなか言葉って頭に入らないものですよね、苦手なことであれば尚更です。個別のご相談では、まずはリラックスしてお話しできることも大切だと思っております。

国民年金のルールについてはたびたび改正が行われていますので、現在の大学生の年金保険料についてどういう手続きや選択肢があるのかお話しさせていただきました。その上で、恵子様のご家庭の場合、ご主人様は大手金融系企業の勤務で年収も高いので親が払うことのメリットについてもアドバイスさせていただきました。

我が家も同じく息子一人なので、親がすべてやってしまうことの後ろめたさ、よく分かります。よかれと思って親がやってしまうことで本人の当事者意識が希薄になることもあるかと思いますので、手続きは本人がする、納付についてはよく話し合って進めるほうがよいなど自らの反省も込めてお話しさせていただきました。

大学生の国民年金について

20歳以上60歳未満で日本国内に住んでいる人は国民年金の加入が義務付けられています。

ですから、息子さんの場合、収入がない大学生だとしても20歳になったら加入義務があります。

実は、平成3年4月から20歳以上の学生は強制加入となりました。

なぜ強制加入になったの?

未加入の学生が病気やけがで障害を負った時に障害年金を受け取ることができなかったなどの問題が起こったため、20歳以上の学生も強制加入の対象となったのです。

国民年金は、老後に受け取るお金というイメージがあるかと思いますが、それだけではありません。

病気やケガで障害を負って働けなくなるなど一定の障害状態にある間には「障害年金」が支払われます。他にも結婚後万一死亡した時には残された子供や子供のいる配偶者に「遺族年金」が支払われるのです。

ですから、収入がない大学生も含めて20歳以上であれば強制加入ということになったのです。

平成3年3月まで20歳以上・大学生の国民年金は任意加入

恵子様やご主人様が20歳だった昭和58年と昭和56年は学生の加入は任意でした。

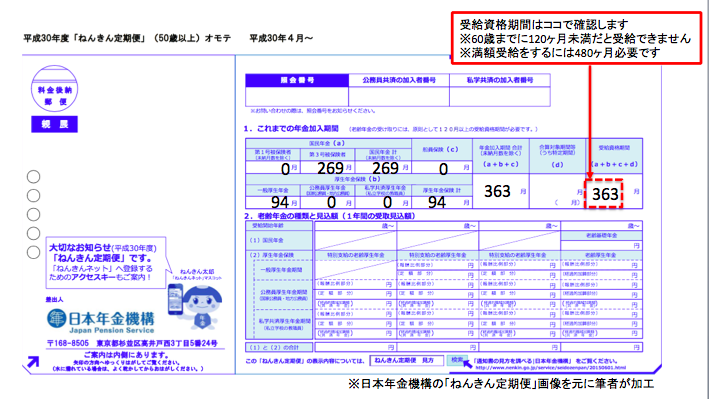

補足として、お二人が加入していない大学生の期間については、老齢基礎年金の年金額には反映されませんが、受給資格の有無を判断する際の合算対象期間として計算の基礎に入っており、受給資格期間(年金を受給するために最低減必要な受給資格期間を満たす必要があります)にはカウントされています。

恵子様ご夫婦はこのままでは満額受給できません

現在、恵子様53歳・ご主人様55歳でいらっしゃいますので、このまま60歳まで加入を続ければ老齢基礎年金を受け取るのに必要な120ヶ月以上という受給資格期間は満たすことになります。

ただし、受け取る老齢基礎年金は満額ではありません。老齢基礎年金については、加入1年あたり約2万円の年金額の概算となり、今のままだと受け取る老齢基礎年金額は一生涯に渡り約4万円、ご夫婦2人だと約8万円が減ることになります。

老齢基礎年金を満額受け取りたい場合には、60歳以降厚生年金・共済組合等に加入する、あるいは任意加入をしましょう。

未納期間について保険料を納付することで老齢基礎年金の満額を受給することができます。

さて、現在大学生の息子さんの保険料についてでしたね。大学生であればアルバイトで収入があるお子さんもいらっしゃいますが、自分で国民年金保険料を支払うというのも実際のところ難しい、ということも多いことでしょう。

これからお話しする「学生納付特例」を利用することは選択肢の一つとなります。

学生納付特例制度とは

学生納付特例をすると、保険料の納付が“猶予”されて将来の年金受給権を確保しつつ、万一の病気やケガで障害を負ったときの障害基礎年金、遺族基礎年金の受給資格を確保することができます。

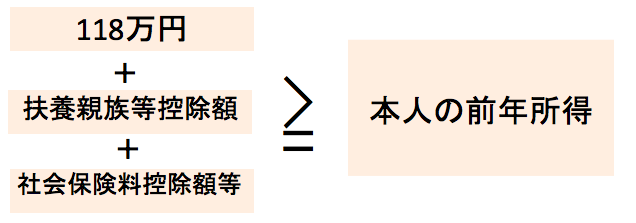

学生納付特例を利用できるのは、本人の所得が一定以下の学生です。

所得が一定以下とは?

本人の前年度所得を以下の計算式で計算します。その際、家族の所得は関係ありません。

- 扶養親族等控除額は、本人(息子さん)に扶養する親族がいる場合の控除額(1人あたり38万円)となります。恵子様の息子さんの場合はいませんのでゼロです。

- 社会保険料控除額等は、本人(息子さん)の社会保険料(国民年金、国民健康保険、健康保険・厚生年金保険など)を納めたとき、または、配偶者やその他の親族の負担すべき社会保険料を納めたときに受けられる控除額になります。恵子様の息子さんの場合、国民年金の学生納付特例の話をしており、また健康保険は世帯主(ご主人様)の被扶養者となっていますので、こちらもゼロです。

注意したいのが、アルバイト収入がある場合、息子さんの前年所得が118万円以下であるかの確認が必要です。

ここで所得と収入についてお話ししますと、収入はアルバイト先が息子さんに支払うお給料のことです。一方で所得は、アルバイト先の給料から控除を差し引いた税金を計算する際に必要な金額をいいます。

アルバイトの所得118万円=給料(収入)—(基礎控除38万円+給与所得控除65万円)

計算すると給料(収入)は213万円になります。月ベースにすると約17.6万円です。アルバイトの月平均の収入がこれを超えることはないかと思いますが念のためお伝えしておきますね。

また、息子さんがアルバイト以外の収入でアフィリエイトや株式・FXなどの投資で稼いだ、ということがあればアルバイトとは別に所得としての計算が必要となりますので、その際はおしらせください。

学生とは?

学生とは、大学(大学院)、短期大学、高等学校、高等専門学校、特別支援学校、専修学校及び各種学校、一部の海外大学の日本分校に在学する方になります。夜間・定時制課程や通信課程の方も含まれますので、ほとんどの学生の方が対象となります。恵子様の息子さんは大学生とのことですので、学生納付特例を利用することができます。

参考までに、通学する学校が対象かどうかは学生納付特例対象校一覧で確認することができます。

学生納付特例制度のメリットとデメリット

では、学生納付特例制度を利用するメリットとデメリットについてお話しします。

メリット

- 特例制度を利用している期間の保険料の支払いが不要(猶予)となります。

- 将来の老齢基礎年金を受け取るために必要な10年以上の受給資格期間としてカウントされます。

- 病気やケガで障害を負ったときに障害基礎年金を受け取ることができます。

デメリット

- 特例期間は老齢基礎年金額には反映されないため、将来受け取る老齢基礎年金額が少なくなります。仮に2年間特例制度を利用すると老齢基礎年金が約4万円減額されます。

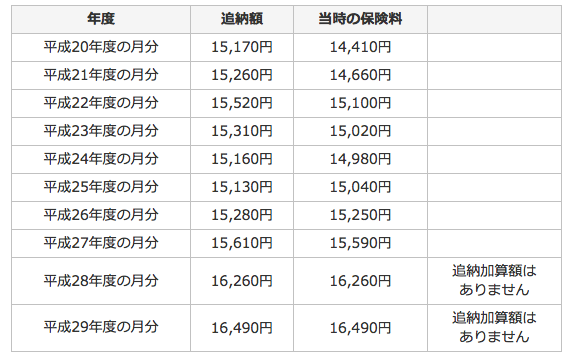

- 特例期間の保険料について10年以内であれば後から納めること(追納)ができますが、3年度目を越えると加算額がつくため保険料が高くなります。

例えば、過去に学生納付特例の承認を受けた年度の保険料を平成30年度に追納する場合、以下のようになります。

学生納付特例制度を利用したとしても、学校卒業後、就職したら速やかに払った方が良いということが分かりますね。

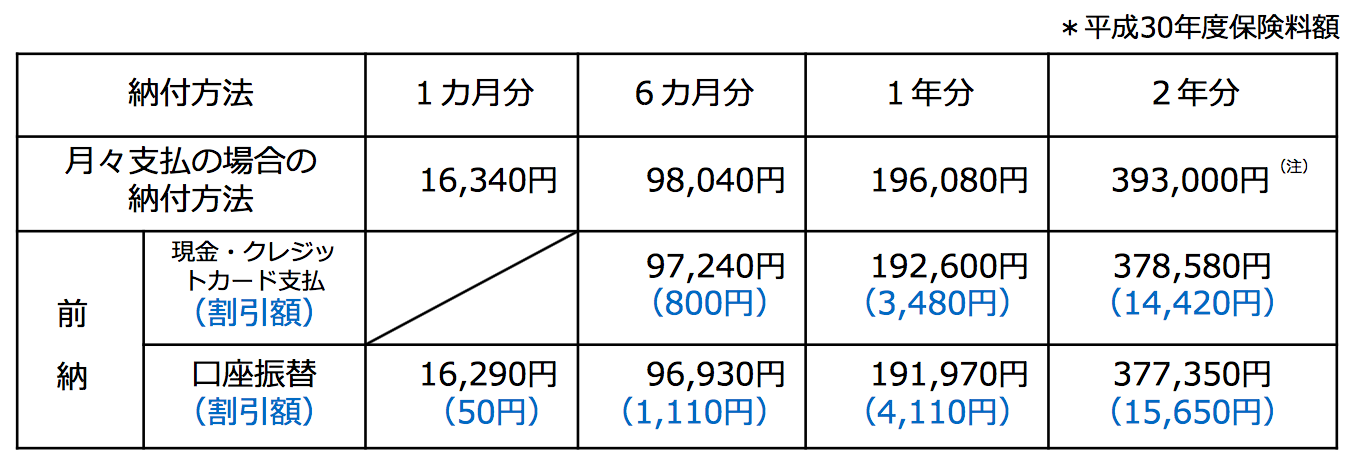

親が保険料を納める

学生納付特例を利用したとしても、結局は保険料の支払いを先延ばしにしているだけです。そこで親が代わりに保険料を納めるという選択肢もあります。

メリット

- 親が払った保険料は、所得税・住民税における社会保険料控除として払った親の所得から全額控除することができます。

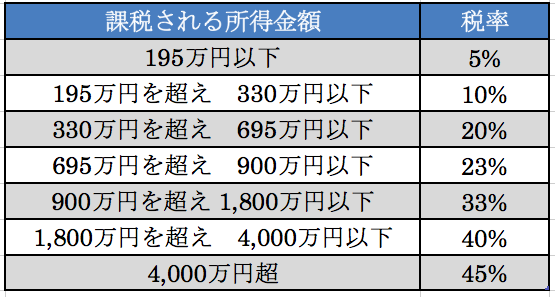

- 恵子様のご主人様は所得税の上限税率が33%です。例えば、平成30年度の年間保険料196,080円を支払った場合には、ご主人様の税金が64,706円安くなります。加えて住民税(一律10%)も控除の対象となりますから、掛金の10%税金が安くなります。

資料:日本年金機構・学生納付特例制度のポイント

資料:日本年金機構・学生納付特例制度のポイント

保険料を前納したばあいには保険料の割引きや、もちろん主人様の税金も安くなります。

所得税の上限税率

参考:国税庁のデータを元に執筆者作成

また、収入が高くなると課税率も高くなるので(上図参照)、アルバイト収入の子供が払うより親が保険料を支払った方が節税効果が高くなります。

親が支払うことによるデメリットは、特にありませんが、強いて言えば息子さんが就職したらご主人様に保険料を返済するよう、親子でよく話し合っていただくことでしょうか(笑)。

お客さまの感想

私たち夫婦の時代と違って大学生の年金保険料が強制加入だということ、よくわかりました。

年金は老後だけではなくケガや病気のときの傷害年金も含まれている、ということ息子にしっかりと伝えます。また、自分自身の年金保険料が未納扱いになっているとは全く思ってもいませんでした。早速、夫にも話して将来忘れずに保険料を払わなくてはですね。

相談する前は、猶予できるのならそういう制度を利用した方がいいと思っていましたが、私の場合同様、結局は払わないと受け取る年金額が少なくなってしまうのですね。であれば、主人が前納払いすることで節税にもなり、息子が社会人になったときに返済させるのがいいですよね。保険料も前納の割引と節税分を考慮して安くしてあげれるし、となんだか得した気分になりました。国の制度って知らないと損していることに気がつかないんですね、知っておくことって大事だなと改めて思いました。