この記事は2025年3月の情報をもとに更新しています。

ご相談者様 DATA

【年齢】 45歳

【職業】 経営者

【性別】 男性

【家族構成】 奥さまとお子さんの4人家族

相談しようと思ったきっかけ(アンケート抜粋)

いま会社を経営しています。

いままでは個人事業主としてiDeCoに満額拠出(68,000円)で加入していましたが、掛金停止のお知らせがきました。

iDeCoを継続できなくなるのか顧問社労士に聞いたところ、iDeCoに詳しいFPがいるということで相談にきました。

ご相談内容

大手企業を退職後、個人事業主として開業して2年たちました。

昨年末に法人を設立し、代表取締役に就任しました。一人社長です。

iDeCoの有効性はわかっていますので、継続したいです。

いままで68,000円を拠出していましたが、これはどうなりますか?

ご相談でお話しした内容

個人事業主としてiDeCoをやられていたとのこと、とても素晴らしいですね。

(以下、A社長とします)

大手企業に在籍時も企業型に加入されていて、個人事業主、経営者として、確定拠出年金を継続されたいというご要望のようです。

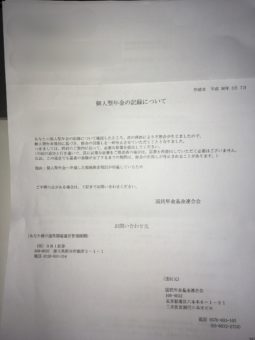

今回、A社長に国民年金基金連合会より郵送されてきた書類は「個人型年金の記録について」と「手続きに関するご案内」です。

「個人型年金の記録について」

このお知らせでは、掛金拠出の停止理由が「個人型年金へ申請した被保険者種別が相違しているため」となっています。

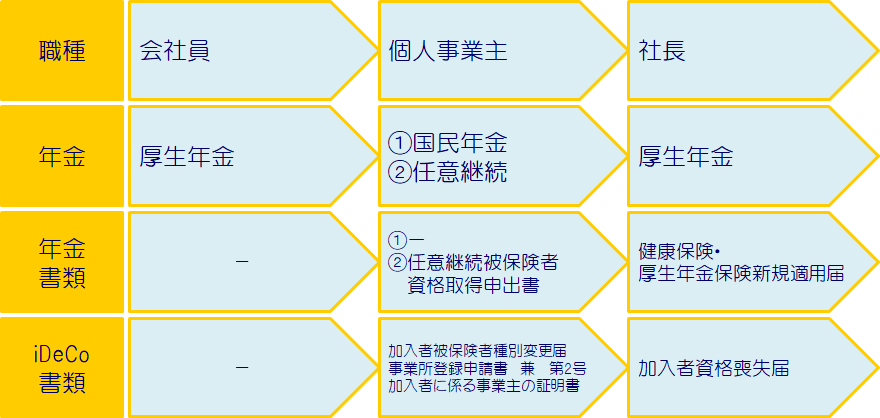

実はiDeCoは、公的年金の補完という役割があることから、年金被保険者種別ごとに掛金上限額が異なり、種別が変わればその手続きをしなければならないのです。

A社長が企業型に加入していた時は、その会社による掛金が、個人事業主になった際は年金被保険者種別は第1号被保険者となり、そして厚生年金加入者になった今は、また年金被保険者種別が第2号被保険者となり、掛金上限が変わったのです。

本来なら、厚生年金加入と同時に国民年金基金連合会に(実際には運営管理機関に届け出)を出せばよかったのですが、なかなかそこまでのルールをご存じない方がほとんどですから結果的にこのお知らせがとどいたということになります。

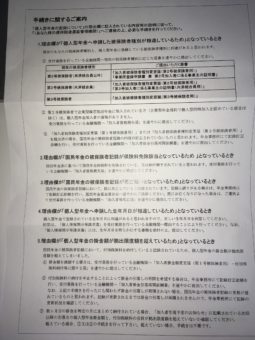

「手続きに関するご案内」

A社長は法人設立とともに、厚生年金適用事業所の申請を出されています。

その承認がおりて厚生年金適用事業所、第2号被保険者(共済組合員以外)にあたることになりますので、

・加入者被保険者種別変更届 ※iDeCoの「被保険者種別」を1号から2号へ変更する手続き

・事業所登録申請書 兼 第2号加入者に係る事業主の証明書 ※事業所登録、第2号加入者であることの事業主証明

が必要となります。

※書類の請求や書き方などの詳細はiDeCo加入先の運営管理機関にお問い合わせください

なお、掛金の拠出が停止されても、ペナルティや追加納付義務はありませんのでご安心ください。

単純に、停止期間中の掛金は「0円」となりますので、年末調整時にその分、控除可能額が減ります。

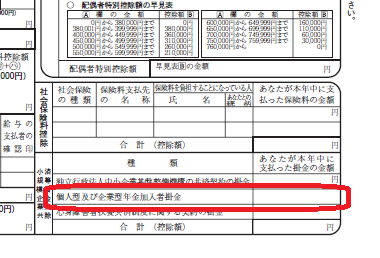

後日、国民年金基金連合会より郵送される「小規模企業共済等掛金払込証明書」に記載されている掛金額は、その月に関しては「0円」です。

年末調整時には、この証明書に記載された金額を記入いただきますが、掛金額の変更・資格喪失をされた場合等、払込証明書の内容と引落実績に相違がある場合は、払込証明書の再発行手続きが必要です。

「小規模企業共済等掛金払込証明書」の発送時期の目安です。

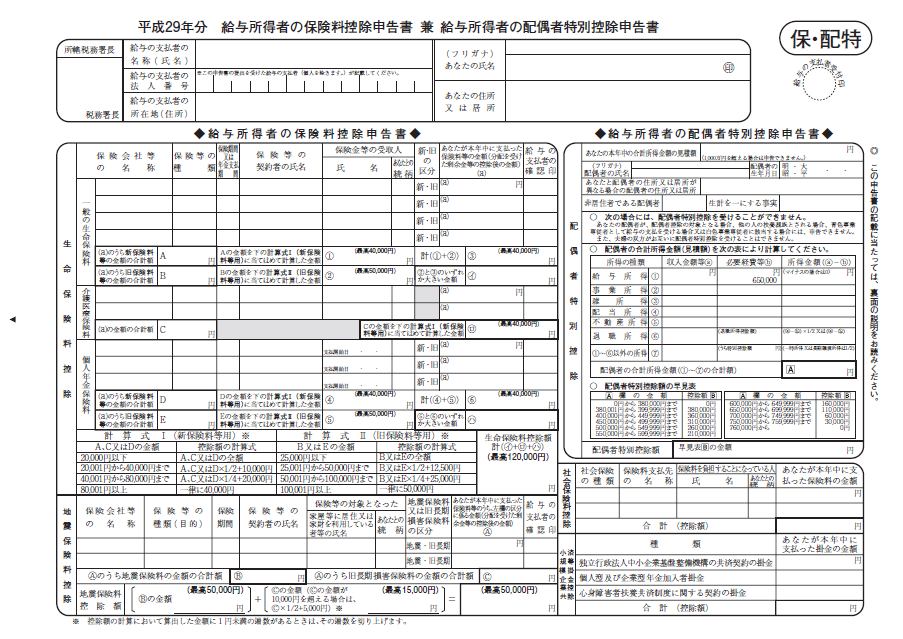

給与所得者の保険料控除申告書 兼 給与所得者の配偶者特別控除申告書

右下部分に小規模企業共済等掛金控除枠があります。

ここまでは単純な、個人事業主が法人成りした場合の、iDeCoの手続き方法のご紹介でした。

FPにお金の相談してみませんか?

さて、ここからが本題です

A社長はご自身が第2号被保険者なので、iDeCoの区分変更を提出し、2号被保険者の「個人型」確定拠出年金(iDeCo)で加入を継続するという選択肢(今A社長が理解されている分)の他に、企業型確定拠出年金拠出に法人加入するという選択肢があります。

つまり、A社長個人としての選択肢とA社長は経営者ですから法人としての選択肢の二つが選べるのです。企業型確定拠出年金はiDeCoと比較すると主に2つのメリットがあります。

まず一つ目は、確定拠出年金の掛金拠出可能期間がiDeCoでは60歳までであるところが、企業型であれば最大65歳まで延長できます。

確定拠出年金の掛金は受取の際、退職所得控除になります。退職所得控除は加入期間20年までは1年あたり40万円で計算し20年を超えると1年あたり70万円となります。長く加入すればするほど受取時の節税効果が拡大しますので、加入期間の延長はとても大きなメリットです。

A社長は45歳ですから、iDeCoであればあと15年、企業型であればあと20年確定拠出年金に加入が可能です。この受取時の退職所得控除は実際に会社を退職しなくても受取の際の計算方法ですから、A社長の退任が必ずしも確定拠出年金の受取と同時ではなくてもよいことは、ご理解ください。

実際にA社長の例です。

A社長は今までの企業型とiDeCo加入期間を合計すると、現在加入期間5年です。iDeCoだと残りの加入可能期間は15年ですから、退職所得控除は800万円ですが、企業型確定拠出年金に加入して65歳まで加入期間を延長すると、加入期間は25年となり退職初頭控除は1,150万円となります。これは結構大きい違いですね。

企業型確定拠出年金への加入の二つ目のメリットは年間の拠出可能額がiDeCoが276,000円(毎月23,000円)であるのに対し、企業型は660,000円(毎月55,000円)と拡大します。

A社長はこれまで第1号被保険者として年間816,000円(毎月68,000円)の掛金拠出をしていらっしゃったので、iDeCoに変わることで掛金拠出が3分の1に下がることに不満をお感じになられていましたが、企業型であれば納得感があるでしょう。

さらに掛金はiDeCoだと所得控除にしかなりませんが、企業型確定拠出年金にして、法人から社長個人に掛金を拠出するとこれは個人の所得にならないお金というだけでなく、法人としては損金計上となるのでダブルのうまみがあるのです。

A社長は一人社長として、どこまでできるか不安な部分があるものの、生涯現役をご希望です。

そのために、顧問税理士さんのご提案もあり、小規模企業共済等で将来の対策もある程度実施済みです。

iDeCoの毎月掛金が23,000円ではお話にならないわけです。

仮に44歳から60歳まで16年間、iDeCoで拠出し続けた場合と、44歳から65歳まで22年間、企業型で拠出し続けた場合を比べてみましょう。

・iDeCo 68,000円×12ヶ月(816,000円) × 16年 = 13,056,000円

・企業型 55,000円×12ヶ月(660,000円) × 22年 = 14,520,000円

拠出額に150万円ほどの差がでてきますね。

そこで、最終的には企業型確定拠出年金のご紹介をさせていただき、制度導入の準備をされることを決めていただきました。

まとめ

一人社長でも企業型確定拠出型ができることをご存知ないかたもまだまだ多いです。

あるいは、個人型確定拠出型年金iDeCoと企業型確定拠出年金が、同じ制度だと勘違いされてるかたも多いです。

A所長にとっては導入しない理由がないくらいでしたが、気になる点が唯一、導入コストでした。

ところが、導入コストはA社長の予想を裏切る料金水準でしたので、すんなりとお話が進むことになりました。

企業型確定拠出年金の導入は、書類申請などの準備から、実際に掛金を拠出する導入開始まで、約半年かかります。

今回は法人設立後にお会いしましたので、iDeCoの移換手続きがスムーズにいくことはありませんでしたが、どんなに最短で手続きをしていたとしても、どうしても約6ヶ月はブランクができてしまいます。

経営上、企業型確定拠出年金の導入タイミングまで考慮する一人社長はいらっしゃらないかとは思いますが、確定拠出年金は福利厚生制度の一施策です。

金融商品のように、やりたいと思ったらすぐにできるものではありませんので、今後起業を検討中のかたは、この流れを頭の片隅にいれておいていただけると良いと思います。

メガバンクや大手企業の人材戦略による早期退職を利用したかたの起業、50歳以上の実績豊富なかたの起業など、稼ぐ力をもっている起業家のかたは今後急増すると考えられます。

人生100年ということで、定年が65歳以上という中小事業主も増えてくるでしょう。

そんな時代を迎えるにあたって、企業型確定拠出年金制度という福利厚生制度が、中小企業のお役に立てる機会はますます増えていくでしょう。

中小企業が日本を支えるという想いで、少しでも一人社長のお役に立てれば幸いです。

確定拠出年金の移換に関する各種手続きの流れ

法人成り

健康保険・厚生年金保険新規適用届の提出

※会社設立後5日以内

※承認されると「適用通知書」受領

※適用日は通常、役員報酬発生月

iDeCoの手続き

加入者被保険者種別変更届、事業所登録申請書 兼 第2号加入者に係る事業主の証明書

※他に企業年金等がない場合、iDeCo掛金上限額が68,000円から23,000円に減額

iDeCoから企業型への移換手続き

制度導入開始月の所定の営業日(通常14日くらい)までに、加入者資格喪失届と移換手続き

企業型の導入申請に必要な書類

就業規則、賃金規程、育児介護休業規程

※何はともあれ、これがないと始まりません。確定拠出型年金を導入するしないに関わらず、今後の経営にも関わる大切なことですので、就業規則はあらかじめ作成しておきましょう

※助成金を活用される場合など、これが備え付けられていれば楽になります

※特に、社員の定義、賃金、定年、継続雇用などが注意点です

履歴事項全部証明書

直近の社会保険料納入告知額・領収済通知書のコピー

※毎月20日くらいに送付されます。法人設立間もないかたは下記があれば大丈夫です

※厚生年金適用事業所の承認をうけると、「適用通知書」が届きますので、後日「社会保険料納入告知額・領収済通知書」のコピーとの差し替えで、企業型の導入申請が可能

継続雇用規程(雇用継続制度が再雇用で、資格喪失年齢を60歳超にする場合)

※企業型の掛金拠出は65歳まで可能なので、フル活用されたい場合には必要。定年延長により、定年が65歳以上であれば不要です

今後厚生年金加入者(第2号被保険者)の確定拠出年金の掛金上限額が、62,000円に拡大される予定です。この金額は企業型確定拠出年金、個人型確定拠出年金、対制度等掛金相当額(DBなど)の合計金額となり、以前のように企業年金の有無などによる掛金上限額の差異がなくなります。従って、必ずしも企業型確定拠出年金だけが選択肢とはならず、iDeCo+(中小企業掛金納付制度)やiDeCo(個人型確定拠出年金)も掛金の上限だけでいえば同額となります。ぜひ適切なアドバイザーからの支援をうけながら、最適な仕組みで資産形成に取り組んでいただければと思います。(FP相談ねっと代表山中伸枝追記)

FPにお金の相談してみませんか?